Die Unland-Grundsteuer: Eine Einführung in ein wichtiges Thema der Immobilienbesteuerung. Erfahren Sie, was sich hinter dem Begriff verbirgt und wie diese Steuer Ihre Immobilieninvestitionen beeinflusst. Lernen Sie die Grundlagen kennen und erhalten Sie einen Überblick über die aktuellen Bestimmungen und Regelungen. Entdecken Sie, warum die Unland-Grundsteuer für Eigentümer und Investoren von großer Bedeutung ist.

- Warum müssen beide Bremsen am Motorrad immer voll wirksam sein?

- Gruselige Halloween-Deko zum Selbermachen: Kreativ und schaurig!

- Wann Rentenantrag stellen? Alles zur rechtzeitigen Antragsstellung

- Bosch E-Bike Update: So halten Sie Ihr E-Bike auf dem neuesten Stand

- Köstliche Proteinriegel ohne Nüsse selbst machen – einfaches Rezept!

Grundsteuer für Unland: Definition und Bewertung nach § 237 Abs. 7 i.V.m. Anlage 31 zum BewG

Die Grundsteuer für Unland bezieht sich auf Flächen, die auch bei einer geordneten Bewirtschaftung keinen Ertrag erzielen. Die Bewertung der Nutzungsart Unland erfolgt gemäß § 237 Abs. 7 in Verbindung mit Anlage 31 zum Bewertungsgesetz (BewG). Dabei handelt es sich um einen Ausschnitt aus dem Produkt Haufe Steuer Office Excellence.

Die Reform der Grundsteuer im Jahr 2022 wird sowohl für Grundstückseigentümer als auch ihre steuerlichen Berater eine große Bedeutung haben. Zuvor stand vor allem die Neuregelung des Grundsteuer- und Bewertungsrechts im Fokus, aufgrund der Entscheidung des Bundesverfassungsgerichts zur Verfassungswidrigkeit der Einheitsbewertung.

In Bayern läuft die verlängerte Abgabefrist für die Grundsteuererklärung am 2. Mai 2023 ab. Um Fehler bei den Erklärungen zu vermeiden, hat das Bayerische Landesamt für Steuern die häufigsten Fehler aufgezeigt und Empfehlungen zur korrekten Abgabe gegeben.

Die Durchschnittssatzbesteuerung nach § 24 UStG gilt nur für land- und forstwirtschaftliche Betriebe innerhalb Deutschlands.

Ein Buch behandelt alle relevanten Rechts- und Steuerfragen rund um Kommanditgesellschaften (KG) und GmbH & Co KG. Dabei wird besonderer Wert auf eine praxisorientierte Auswahl der Schwerpunkte gelegt, um Gestaltungsvorteile optimal nutzen zu können. Das Buch enthält viele Beispiele.

Zur Nutzung von Abbauland zählen Flächen, deren Bodensubstanz durch Abbauarbeiten hauptsächlich für die Land- und Forstwirtschaft nutzbar gemacht werden können. Dies umfasst Sandgruben, Kiesgruben und Steinbrüche.

Stillgelegte Kiesgruben und andere Themen zur neuesten Rechtsprechung des Bundesfinanzhofs (BFH) können über den Newsletter abonniert werden, um aktuelle Informationen zu erhalten.

Reform der Grundsteuer 2022: Bedeutung für Grundstückseigentümer und steuerliche Berater

Nachdem sich die bisherige Diskussion zur Reform des Grundsteuer- und Bewertungsrechts vor allem auf die Umsetzung der Entscheidung des Bundesverfassungsgerichts konzentriert hatte, gewinnt die Reform der Grundsteuer im Jahr 2022 nun auch in der Praxis eine erhebliche Bedeutung für alle Grundstückseigentümer und ihre steuerlichen Berater.

Verlängerte Abgabefrist für die Grundsteuererklärung in Bayern

In Bayern endet die verlängerte Abgabefrist für die Grundsteuererklärung am 2.5.2023. Um sicherzustellen, dass die Erklärungen einfach, schnell und korrekt abgegeben werden können, hat das Bayerische Landesamt für Steuern die häufigsten Fehler aufgezeigt, die leicht vermieden werden können.

Durchschnittssatzbesteuerung nur für inländische land- und forstwirtschaftliche Betriebe

Die Durchschnittssatzbesteuerung nach § 24 UStG gilt ausschließlich für inländische land- und forstwirtschaftliche Betriebe.

Buch zur KG und GmbH & Co KG mit praxisrelevanten Rechts- und Steuerfragen

Das Buch behandelt alle praxisrelevanten Rechts- und Steuerfragen rund um die KG und GmbH & Co KG. Es legt besonderen Wert auf eine praxisorientierte Auswahl der Schwerpunkte, um Gestaltungsvorteile optimal nutzen zu können. Zahlreiche Beispiele ergänzen die Ausführungen.

Nutzung von Abbauland in der Land- und Forstwirtschaft

Abbauland umfasst Flächen, deren Bodensubstanz durch den Abbau überwiegend für den Betrieb der Land- und Forstwirtschaft nutzbar gemacht wird. Dazu gehören Sandgruben, Kiesgruben und Steinbrüche. Auch stillgelegte Kiesgruben werden berücksichtigt.

Aktuelle Informationen zur neuesten BFH-Rechtsprechung können Sie in unserem Newsletter abonnieren.

Fehler bei der Grundsteuererklärung vermeiden: Tipps des Bayerischen Landesamts für Steuern

1. Fristgerechte Abgabe der Grundsteuererklärung

Das Bayerische Landesamt für Steuern weist darauf hin, dass die verlängerte Abgabefrist für die Grundsteuererklärung in Bayern am 2.5.2023 endet. Es ist wichtig, diese Frist einzuhalten, um mögliche Sanktionen zu vermeiden.

2. Korrekte und vollständige Angaben machen

Bei der Grundsteuererklärung sollten alle relevanten Angaben korrekt und vollständig gemacht werden. Dazu gehören unter anderem Angaben zur Flächengröße, Nutzung und Bewertung des Grundstücks. Fehlerhafte oder unvollständige Angaben können zu Problemen bei der Besteuerung führen.

3. Beachtung von Besonderheiten bei land- und forstwirtschaftlichen Betrieben

Für land- und forstwirtschaftliche Betriebe gelten besondere Regelungen bei der Grundsteuererklärung. Hier sollte besonders auf die Durchschnittssatzbesteuerung nach § 24 UStG geachtet werden, welche nur für inländische land- und forstwirtschaftliche Betriebe gilt.

4. Aktuelle Informationen beachten

Es ist ratsam, sich regelmäßig über aktuelle Informationen zur Grundsteuererklärung zu informieren. Das Bayerische Landesamt für Steuern bietet beispielsweise einen Newsletter an, der über die neueste BFH-Rechtsprechung informiert. Durch die Kenntnis aktueller Entwicklungen können mögliche Fehler vermieden werden.

Es ist wichtig, diese Tipps des Bayerischen Landesamts für Steuern bei der Grundsteuererklärung zu beachten, um Fehler zu vermeiden und eine korrekte Besteuerung sicherzustellen.

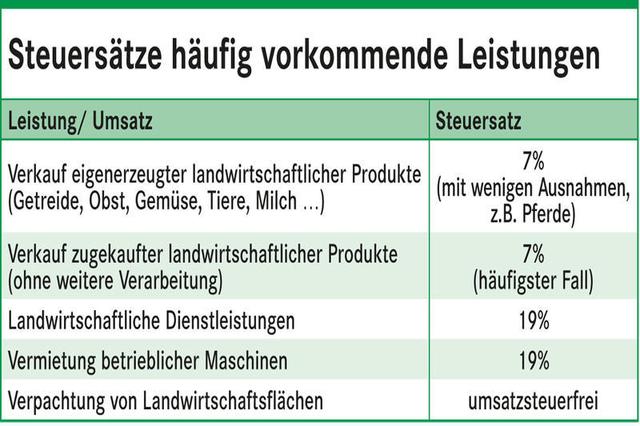

Durchschnittssatzbesteuerung nach § 24 UStG: Anwendung auf inländische land- und forstwirtschaftliche Betriebe

Die Durchschnittssatzbesteuerung nach § 24 UStG gilt nur für inländische land- und forstwirtschaftliche Betriebe. Diese Besteuerungsform ermöglicht es Landwirten und Forstwirten, ihre Umsätze pauschal zu besteuern, anstatt die tatsächlich angefallene Umsatzsteuer zu berechnen.

Die Anwendung der Durchschnittssatzbesteuerung setzt jedoch bestimmte Voraussetzungen voraus. Zum einen muss der Betrieb überwiegend land- oder forstwirtschaftlichen Zwecken dienen. Das bedeutet, dass mindestens 50% der Flächen oder Nutztiere für land- oder forstwirtschaftliche Tätigkeiten genutzt werden müssen.

Des Weiteren darf der Gesamtumsatz des Betriebs im Vorjahr nicht höher als 35.000 Euro betragen haben. Bei Ehegatten oder Lebenspartnern verdoppelt sich dieser Wert auf 70.000 Euro.

Für die Durchschnittssatzbesteuerung wird ein pauschaler Steuersatz angewendet, der je nach Art der Tätigkeit variiert. Für landwirtschaftliche Betriebe beträgt dieser beispielsweise 5,5%, während er für Forstbetriebe bei 2,5% liegt.

Die Durchschnittssatzbesteuerung bietet den Vorteil einer vereinfachten Buchführung und Abrechnung. Es entfällt die Notwendigkeit, detaillierte Aufzeichnungen über einzelne Umsätze und Vorsteuern zu führen.

Allerdings ist zu beachten, dass bei Anwendung der Durchschnittssatzbesteuerung kein Vorsteuerabzug möglich ist. Das bedeutet, dass die Umsatzsteuer auf Einkäufe und Investitionen nicht erstattet wird.

Es ist wichtig, die Voraussetzungen für die Durchschnittssatzbesteuerung genau zu prüfen und gegebenenfalls mit einem steuerlichen Berater abzustimmen, um von den Vorteilen dieser Besteuerungsform optimal profitieren zu können.

Zusammenfassend kann gesagt werden, dass die Durchschnittssatzbesteuerung nach § 24 UStG eine spezielle Besteuerungsform für inländische land- und forstwirtschaftliche Betriebe darstellt. Sie ermöglicht eine pauschale Besteuerung der Umsätze und vereinfacht damit die Buchführung und Abrechnung. Allerdings sind bestimmte Voraussetzungen zu erfüllen und es entfällt der Vorsteuerabzug. Eine individuelle Prüfung im Hinblick auf die Anwendung dieser Besteuerungsform ist ratsam.

Praxisorientiertes Buch über KG und GmbH & Co KG: Gestaltungsvorteile nutzen

Dieses praxisorientierte Buch widmet sich allen relevanten Rechts- und Steuerfragen rund um die Kommanditgesellschaft (KG) und die GmbH & Co KG. Es legt besonderen Wert auf eine Auswahl von Schwerpunkten, die eine optimale Nutzung von Gestaltungsvorteilen ermöglichen. Dabei werden zahlreiche Beispiele zur Veranschaulichung herangezogen.

Schwerpunkte des Buches:

- Erläuterung der rechtlichen und steuerlichen Aspekte der KG und der GmbH & Co KG

- Praktische Hinweise zur optimalen Gestaltung von Gesellschaftsverträgen

- Steuerliche Besonderheiten bei der Gewinnverteilung und Gewinnermittlung

- Auswirkungen von Haftungsfragen auf die Gesellschafter

- Anwendungsmöglichkeiten der Durchschnittssatzbesteuerung nach § 24 UStG für inländische land- und forstwirtschaftliche Betriebe

Das Buch bietet somit eine umfassende Unterstützung für steuerliche Berater und alle Grundstückseigentümer, die im Rahmen einer KG oder einer GmbH & Co KG tätig sind. Es vermittelt praxisnahe Lösungen für eine optimale Nutzung von Gestaltungsvorteilen.

Abonnieren Sie unseren Newsletter, um regelmäßig über aktuelle Informationen zur neuesten BFH-Rechtsprechung informiert zu werden.

Nutzung von Abbauland für Land- und Forstwirtschaft: Sandgruben, Kiesgruben, Steinbrüche

Die Nutzung von Abbauland für die Land- und Forstwirtschaft umfasst Sandgruben, Kiesgruben und Steinbrüche. Diese Flächen werden hauptsächlich für den Abbau von Sand, Kies oder Steinen genutzt, können aber auch für land- und forstwirtschaftliche Zwecke genutzt werden.

Abbauland kann in der Land- und Forstwirtschaft vielseitig genutzt werden. Sandgruben können beispielsweise als Böschungsschutz oder zur Verbesserung der Bodenstruktur verwendet werden. Kiesgruben können als Weideflächen für Tiere genutzt werden oder als Standort für Gewächshäuser dienen. Steinbrüche bieten oft Möglichkeiten zur Anlage von Teichen oder zur Aufforstung mit speziellen Baumarten.

Die Nutzung von Abbauland in der Land- und Forstwirtschaft erfordert jedoch eine sorgfältige Planung und Berücksichtigung der örtlichen Gegebenheiten. Es müssen Umweltauflagen eingehalten werden, um negative Auswirkungen auf die Natur zu vermeiden. Zudem müssen mögliche Gefahrenquellen wie tiefe Gruben oder instabile Hänge berücksichtigt werden.

Es ist wichtig, sich über die rechtlichen Bestimmungen zur Nutzung von Abbauland für die Land- und Forstwirtschaft zu informieren. Hierbei können steuerliche Aspekte eine Rolle spielen, ebenso wie Vorschriften zum Naturschutz oder zur Wasserbewirtschaftung.

Insgesamt bietet die Nutzung von Abbauland für die Land- und Forstwirtschaft interessante Möglichkeiten, erfordert jedoch eine gründliche Planung und Berücksichtigung der örtlichen Gegebenheiten.

Die Unland Grundsteuer ist eine Steuer, die auf unbebautes Land erhoben wird. Sie dient dazu, die Nutzung von Flächen zu besteuern, die nicht für Wohn- oder Gewerbezwecke genutzt werden. Die genaue Berechnung der Grundsteuer kann je nach Bundesland variieren. Sie spielt eine wichtige Rolle bei der Finanzierung kommunaler Aufgaben und der gerechten Verteilung der Steuerlast.