Eine Feststellungserklärung ist ein formales Schreiben, in dem bestimmte Tatsachen oder Informationen festgehalten werden. Sie dient dazu, klare Aussagen zu machen und Fakten zu dokumentieren. In verschiedenen Bereichen wie Recht, Finanzen oder Immobilienwesen wird die Feststellungserklärung häufig verwendet, um Sachverhalte verbindlich festzuhalten und rechtliche Sicherheit zu gewährleisten.

- Verbessere die Ergebnisse der Reimemaschine: Neue Bewertungen für Wörter auf ugen, gen und en! (max. 90 Zeichen)

- Alles, was du über Prädikate wissen musst

- Preis für eine Schachtel Marlboro: Aktuelle Kosten und Informationen

- Eheschließung in Österreich: Anzahl der Trauzeugen – Ein, zwei oder keine?

- Wann fand die WM in Deutschland statt? Alle wichtigen Informationen hier!

Was ist eine Feststellungserklärung und warum muss man sie abgeben?

Eine Feststellungserklärung ist eine Erklärung, die beim Finanzamt eingereicht werden muss, um die Besteuerungsgrundlagen für die Einkommensbesteuerung festzustellen. Sie dient dazu, die individuellen Anteile an den Einkünften einer Personengesellschaft oder einer Erbengemeinschaft zu ermitteln. Durch die Feststellungserklärung wird sichergestellt, dass die Ermittlung der Einkünfte einheitlich für alle Beteiligten erfolgt und unterschiedliche Abschreibungs- und Bewertungsmethoden vermieden werden können.

Es gibt zwei Fälle, in denen eine Feststellungserklärung steuerrechtlich vorgeschrieben ist. Der klassische Fall ist, wenn eine Erbengemeinschaft ein Haus erbt, das Einkünfte aus Vermietung generiert. Jeder Miterbe muss seinen individuellen Anteil an den Einkünften in seiner eigenen Einkommensteuererklärung berücksichtigen. Die Feststellungserklärung legt fest, wie hoch dieser Anteil ist und beeinflusst somit die Steuerlast.

Die Feststellungserklärung dient also zur Ermittlung von Einkünften und ist unabhängig von der persönlichen Steuererklärung. Sie stellt sicher, dass die Besteuerungsgrundlagen einheitlich festgelegt werden und ermöglicht somit eine gerechte Besteuerung aller Beteiligten einer Personengesellschaft oder Erbengemeinschaft.

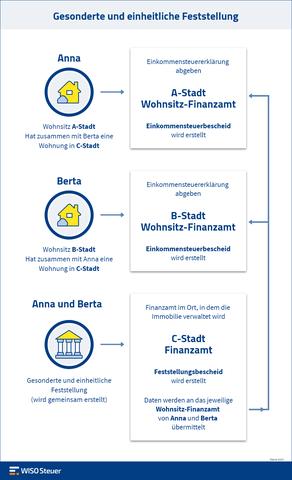

Unterschied zwischen gesonderter und einheitlicher Feststellung

Bei der gesonderten Feststellung handelt es sich um die Feststellung der Besteuerungsgrundlagen für eine Einzelperson, zum Beispiel einen Einzelunternehmer. Die einheitliche Feststellung betrifft hingegen Personengesellschaften, bei denen die Besteuerung für jede Person gesondert, aber einheitlich erfolgt.

Ablauf rund um die Feststellungserklärung

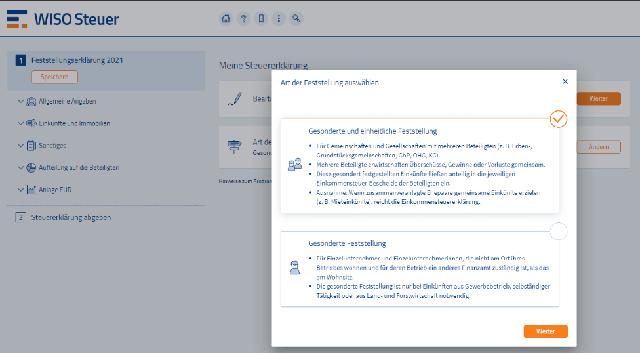

Der Ablauf rund um die Feststellungserklärung besteht aus mehreren Schritten. Zunächst müssen die zutreffenden Formulare der Feststellungserklärung ausgefüllt und elektronisch an das Finanzamt geschickt werden. Bei Personengesellschaften ist grundsätzlich jede Person zur Abgabe der Feststellungserklärung verpflichtet. Es ist daher sinnvoll, wenn die Gesellschaft eine/n Vertreter/in bestellt, der bzw. die sich um die steuerlichen Belange kümmert.

Nachdem das Finanzamt die Feststellungserklärung geprüft hat, erlässt es den Feststellungsbescheid. In diesem Bescheid werden nicht nur die Höhe der Einkünfte festgelegt, sondern auch deren Aufteilung auf die einzelnen Personen. Im zweiten Schritt muss jeder Beteiligte seine persönliche Steuererklärung ausfüllen und dabei die Beträge aus dem Feststellungsbescheid übernehmen. Nach Prüfung erhält man dann den Steuerbescheid.

Ja, auch eine Grundsteuererklärung kann als eine Form der Feststellungserklärung angesehen werden. Grundstückseigentümer müssen im Rahmen der bevorstehenden Grundsteuerreform zwischen dem 1. Juli 2022 und dem 31. Januar 2023 eine Feststellungserklärung beim Finanzamt einreichen. Diese Erklärung erfolgt in digitaler Form über ELSTER Online oder andere Tools und ist eine einmalige Angelegenheit.

Wenn man einen Fehler im Feststellungsbescheid bemerkt, muss man innerhalb eines Monats nach Bekanntgabe Einspruch gegen den Bescheid einlegen. Der Feststellungsbescheid ist ein Grundlagenbescheid, der für den Folgebescheid bindend ist. Daher ist es wichtig, eventuelle Fehler rechtzeitig zu korrigieren.

Unterschied zwischen gesonderter und einheitlicher Feststellungserklärung

Eine gesonderte Feststellungserklärung wird von Einzelunternehmern abgegeben, während eine gesonderte und einheitliche Feststellungserklärung für Personengesellschaften gilt. Der Unterschied liegt darin, dass bei der gesonderten Feststellung die Besteuerung für jede Person der Gesellschaft separat erfolgt, während bei der einheitlichen Feststellung die Besteuerung zwar auch für jede Person separat erfolgt, aber auf einheitlicher Grundlage.

Bei der gesonderten Feststellungserklärung müssen Einzelunternehmer alle relevanten Informationen zu ihren Einkünften angeben. Diese Erklärung dient dazu, die Einkünfte für den Steuerbescheid zu ermitteln.

Bei einer Personengesellschaft müssen alle Gesellschafter eine gemeinsame Feststellungserklärung abgeben. In dieser Erklärung werden Informationen zur Aufteilung der Einkünfte auf die einzelnen Gesellschafter angegeben. Das Finanzamt stellt sicher, dass die Ermittlung der Einkünfte für alle Beteiligten einheitlich erfolgt.

Die gesonderte und einheitliche Feststellungserklärung umfasst mehrere Formulare, in denen Basisinformationen wie die Anzahl der Beteiligten und die Aufteilungsquote abgefragt werden. Es gibt auch spezifische Formulare zur Aufteilung von Besteuerungsgrundlagen, ausländischen Einkünften und Kapitalvermögen.

Die abgegebene Feststellungserklärung bildet die Grundlage für den Feststellungsbescheid des Finanzamtes. Dieser Bescheid enthält Informationen über die Höhe der Einkünfte und deren Aufteilung auf die Einzelpersonen.

Nach Erhalt des Feststellungsbescheids müssen die Gesellschafter ihre persönliche Steuererklärung ausfüllen und die Beträge aus dem Feststellungsbescheid entsprechend übernehmen. Der Steuerbescheid, der nach Prüfung durch das Finanzamt erstellt wird, gibt Auskunft über mögliche Steuererstattungen oder Nachzahlungen.

Es ist wichtig zu beachten, dass der Feststellungsbescheid ein Grundlagenbescheid ist und für den Folgebescheid bindend ist. Wenn Fehler im Feststellungsbescheid festgestellt werden, sollte innerhalb eines Monats nach Bekanntgabe Einspruch eingelegt werden.

Eine gesonderte und einheitliche Feststellungserklärung gilt nur für Personengesellschaften wie beispielsweise eine GbR. Einzelunternehmer müssen hingegen eine gesonderte Feststellungserklärung abgeben.

Es empfiehlt sich, bei Fragen zur Feststellungserklärung einen Steuerberater oder eine Steuerberaterin zu konsultieren.

Ablauf der Feststellungserklärung beim Finanzamt

1. Ausfüllen der Feststellungserklärung

Der Ablauf der Feststellungserklärung beginnt damit, dass die für Sie zutreffenden Formulare ausgefüllt werden müssen. Diese Formulare sind Teil der Feststellungserklärung und enthalten Informationen wie die Anzahl der Beteiligten, Art der Beteiligung und Aufteilungsquote. Es gibt auch spezifische Formulare zur Aufteilung von Besteuerungsgrundlagen, ausländischen Einkünften und Kapitalvermögen.

2. Übermittlung an das Finanzamt

Nachdem die Feststellungserklärung vollständig ausgefüllt ist, wird sie elektronisch an das zuständige Finanzamt übermittelt. Bei Personengesellschaften besteht grundsätzlich eine Verpflichtung zur Abgabe der Feststellungserklärung für jede beteiligte Person. Es kann daher sinnvoll sein, einen Vertreter zu bestellen, der sich um die steuerlichen Belange kümmert.

3. Erhalt des Feststellungsbescheids

Das Finanzamt prüft die eingereichte Feststellungserklärung und erlässt daraufhin einen Feststellungsbescheid. In diesem Bescheid werden nicht nur die Höhe der Einkünfte festgelegt, sondern auch deren Aufteilung auf die Einzelpersonen.

4. Ausfüllen der persönlichen Steuererklärung

Nachdem der Feststellungsbescheid vorliegt, können Sie Ihre persönliche Steuererklärung ausfüllen. Die Beträge aus dem Feststellungsbescheid müssen an entsprechender Stelle übernommen werden.

5. Erhalt des Steuerbescheids

Nachdem Sie Ihre persönliche Steuererklärung eingereicht haben, prüft das Finanzamt diese und erlässt einen Steuerbescheid, der in diesem Fall als Folgebescheid bezeichnet wird. Der Steuerbescheid gibt Auskunft darüber, ob Ihnen eine Steuererstattung zusteht oder ob Sie Geld nachzahlen müssen.

Es ist wichtig zu beachten, dass der Feststellungsbescheid ein Grundlagenbescheid ist und für den Folgebescheid bindend ist. Sollten Sie einen Fehler im Feststellungsbescheid bemerken, müssen Sie innerhalb eines Monats nach Bekanntgabe Einspruch einlegen.

Die Feststellungserklärung beim Finanzamt dient der Ermittlung von Einkünften bei Personengesellschaften und stellt sicher, dass die Besteuerung einheitlich für alle Beteiligten erfolgt. Es handelt sich um ein eigenes Verfahren zur Ermittlung der Besteuerungsgrundlagen, das in zwei Formen vorliegen kann: gesonderte Feststellungserklärung für Einzelunternehmer und gesonderte und einheitliche Feststellungserklärung für Personengesellschaften.

Grundsteuererklärung: Eine Form der Feststellungserklärung?

Was ist eine Grundsteuererklärung?

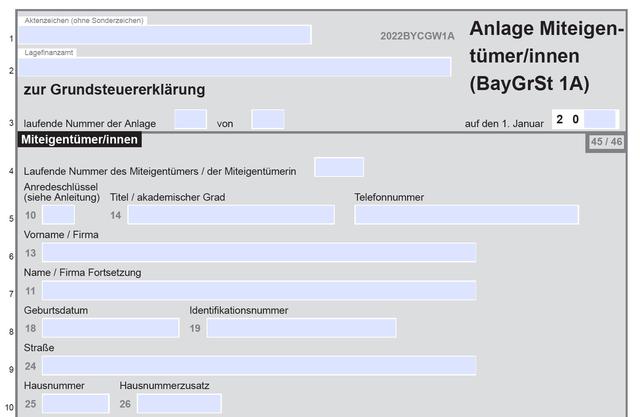

Die Grundsteuererklärung ist eine spezielle Art der Feststellungserklärung beim Finanzamt. Sie betrifft Grundstückseigentümer und muss im Rahmen der bevorstehenden Grundsteuerreform zwischen dem 1. Juli 2022 und dem 31. Januar 2023 abgegeben werden. Anders als bei anderen Feststellungserklärungen erfolgt die Abgabe der Grundsteuererklärung in digitaler Form über ELSTER Online oder andere Tools.

Unterschied zur regulären Feststellungserklärung

Die Grundsteuererklärung ist eine einmalige Angelegenheit, während andere Feststellungserklärungen in regelmäßigen Abständen abzugeben sind. Sie dient dazu, die Besteuerungsgrundlagen für die Berechnung der Grundsteuer festzustellen.

Ablauf der Abgabe einer Grundsteuererklärung

Um eine Grundsteuererklärung abzugeben, müssen die entsprechenden Formulare ausgefüllt und elektronisch an das zuständige Finanzamt geschickt werden. Die genauen Informationen und Anforderungen sind in den jeweiligen Steuergesetzen festgelegt.

Fehlerhafter Feststellungsbescheid

Wenn ein Fehler im Feststellungsbescheid festgestellt wird, sollte innerhalb eines Monats nach Bekanntgabe Einspruch eingelegt werden. Der Feststellungsbescheid bildet die Grundlage für weitere Steuerbescheide, daher ist es wichtig, eventuelle Fehler frühzeitig zu korrigieren.

Beerdigungskosten von der Steuer absetzen?

Die Frage, ob Beerdigungskosten von der Steuer abgesetzt werden können, liegt außerhalb der steuerlichen Beratungsbefugnis eines Lohnsteuerhilfevereins. Bei Fragen zu diesem Thema wird empfohlen, sich an eine Steuerberaterin oder einen Steuerberater zu wenden.

Zuständigkeit bei unterschiedlichem Wohnsitz- und Betriebsfinanzamt

Wenn ein/e Einzelunternehmer/in einen Wohnsitz hat, der sich vom Betriebsfinanzamt unterscheidet, sind zwei Finanzämter für ihn/sie zuständig. In solchen Fällen kann es sinnvoll sein, einen Steuerberater hinzuzuziehen, um sicherzustellen, dass alle steuerlichen Angelegenheiten korrekt behandelt werden.

Personengesellschaft mit mehreren Gesellschaftern

Wenn eine Personengesellschaft mit mehreren Gesellschaftern Einnahmen aus beispielsweise einer Grundstücksvermietung erzielt, ist eine Feststellungserklärung erforderlich. Diese dient dazu, die Besteuerungsgrundlagen für jeden einzelnen Gesellschafter festzustellen und somit eine einheitliche Besteuerung sicherzustellen.

Fehlerhafter Feststellungsbescheid: Was kann man tun?

Wenn Sie feststellen, dass der Feststellungsbescheid fehlerhaft ist, haben Sie die Möglichkeit, dagegen Einspruch einzulegen. Dies muss innerhalb eines Monats nach Bekanntgabe des Bescheids geschehen. Der Einspruch ist wichtig, da der Feststellungsbescheid als Grundlagenbescheid für Folgebescheide gilt und somit bindend ist.

Um einen Einspruch einzulegen, müssen Sie schriftlich beim Finanzamt begründen, welche Fehler oder Unstimmigkeiten im Feststellungsbescheid vorliegen. Es empfiehlt sich, hierbei die Hilfe eines Steuerberaters in Anspruch zu nehmen.

Der Einspruch wird dann vom Finanzamt geprüft und es erfolgt eine erneute Überprüfung des Feststellungsbescheids. Wenn das Finanzamt den Fehler bestätigt, wird ein geänderter Bescheid erstellt. Sollte das Finanzamt den Einspruch ablehnen, besteht die Möglichkeit, Klage beim Finanzgericht einzureichen.

Es ist wichtig zu beachten, dass der Feststellungsbescheid eine große Bedeutung für Ihre steuerliche Situation hat. Daher sollten Sie eventuelle Fehler nicht ignorieren und zeitnah handeln, um mögliche negative Auswirkungen auf Ihre Steuerlast zu vermeiden.

Abgabefrist für die Steuererklärung: Bis wann muss sie eingereicht werden?

Die Abgabefrist für die Steuererklärung variiert je nach Art der Einkünfte und der steuerlichen Verhältnisse einer Person. Im Allgemeinen muss die Steuererklärung bis zum 31. Juli des Folgejahres beim Finanzamt eingereicht werden. Allerdings gibt es verschiedene Ausnahmen und Verlängerungen:

1. Für Steuerpflichtige, die ihre Steuererklärung selbst erstellen, gilt grundsätzlich der 31. Mai des Folgejahres als Abgabefrist. Diese Frist kann jedoch auf den 31. Juli verlängert werden, wenn die Steuererklärung elektronisch übermittelt wird.

2. Für Steuerpflichtige, die ihre Steuererklärung von einem steuerlichen Berater erstellen lassen, gilt eine verlängerte Abgabefrist bis zum 28./29. Februar des übernächsten Jahres.

3. Bei bestimmten Sonderfällen wie Auslandsaufenthalten oder längerer Krankheit kann eine individuelle Fristverlängerung beantragt werden.

Es ist wichtig, dass die Steuererklärung rechtzeitig eingereicht wird, da bei verspäteter Abgabe Verspätungszuschläge anfallen können. Es empfiehlt sich daher, frühzeitig mit der Erstellung der Steuerunterlagen zu beginnen und gegebenenfalls eine professionelle Unterstützung in Anspruch zu nehmen.

Beispiele für mögliche Fristen:

– Selbst erstellte Steuererklärung ohne steuerlichen Berater: 31. Juli des Folgejahres

– Steuererklärung mit Hilfe eines steuerlichen Beraters: 28./29. Februar des übernächsten Jahres

– Individuelle Fristverlängerungen bei Sonderfällen möglich

Zusammenfassend lässt sich sagen, dass eine Feststellungserklärung ein rechtliches Dokument ist, das dazu dient, bestimmte Tatsachen oder Umstände offiziell festzuhalten. Sie wird häufig in Verträgen oder rechtlichen Angelegenheiten verwendet und hat die Funktion, Klarheit und Gewissheit zu schaffen. Eine Feststellungserklärung kann sowohl für private als auch für geschäftliche Zwecke von großer Bedeutung sein. Es ist wichtig, den Inhalt der Erklärung sorgfältig zu formulieren und gegebenenfalls fachkundigen Rat einzuholen, um mögliche rechtliche Konsequenzen zu vermeiden.