„Ab wann muss man Erbschaftssteuer zahlen? Erfahren Sie die wichtigsten Fakten zur Erbschaftssteuer und ab welchem Betrag diese entrichtet werden muss. Hier erhalten Sie einen Überblick über die rechtlichen Bestimmungen und Ausnahmen, die bei der Vererbung von Vermögen gelten. Bleiben Sie informiert über Ihre Pflichten und Möglichkeiten in Bezug auf die Erbschaftssteuer.“

Ab wann muss man Erbschaftssteuer zahlen? Alles, was du wissen musst.

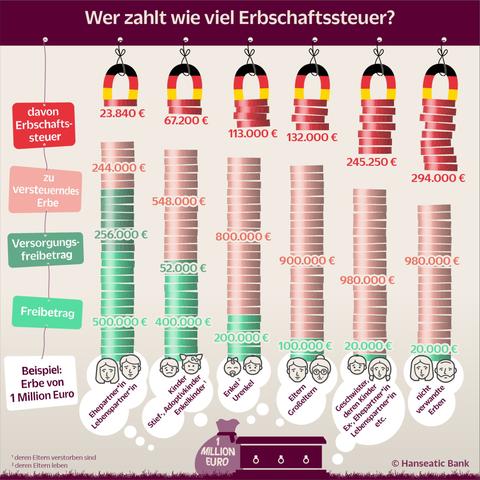

Die Erbschaftssteuer wird fällig, wenn der Wert des geerbten Vermögens den jeweiligen Freibetrag überschreitet. Je nach Verwandtschaftsgrad zur verstorbenen Person gibt es unterschiedliche Freibeträge und Steuerklassen.

Hier sind einige wichtige Informationen zur Erbschaftssteuer:

– Die Höhe der Steuerfreibeträge hängt von der verwandtschaftlichen Beziehung zur verstorbenen Person ab. Ehepartner*innen und Kinder haben höhere Freibeträge als Geschwister oder nicht verwandte Erb*innen.

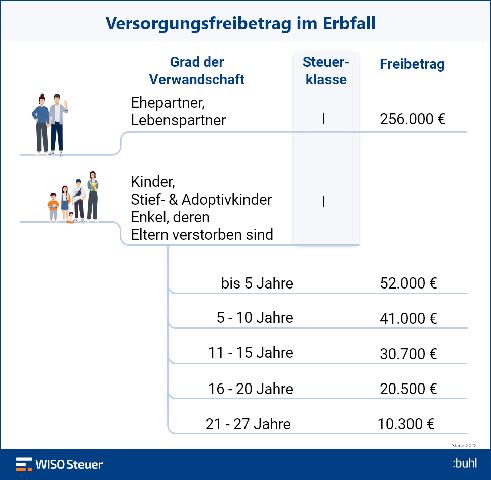

– Für Ehepartner*innen oder eingetragene Lebenspartner*innen gilt ein Freibetrag von einer halben Million Euro. Zusätzlich gibt es einen Versorgungsfreibetrag, der den Hinterbliebenen ermöglicht, ihren Lebensunterhalt zu bestreiten.

– Die nächsten Verwandten können neben dem Freibetrag auch noch den Versorgungsfreibetrag nutzen. Ehe- und Lebenspartner*innen können beispielsweise bis zu 756.000 Euro steuerfrei erben.

– Es gibt auch sachliche Freibeträge für Hausrat und andere bewegliche Gegenstände. Diese betragen je nach Steuerklasse zwischen 12.000 Euro und 41.000 Euro.

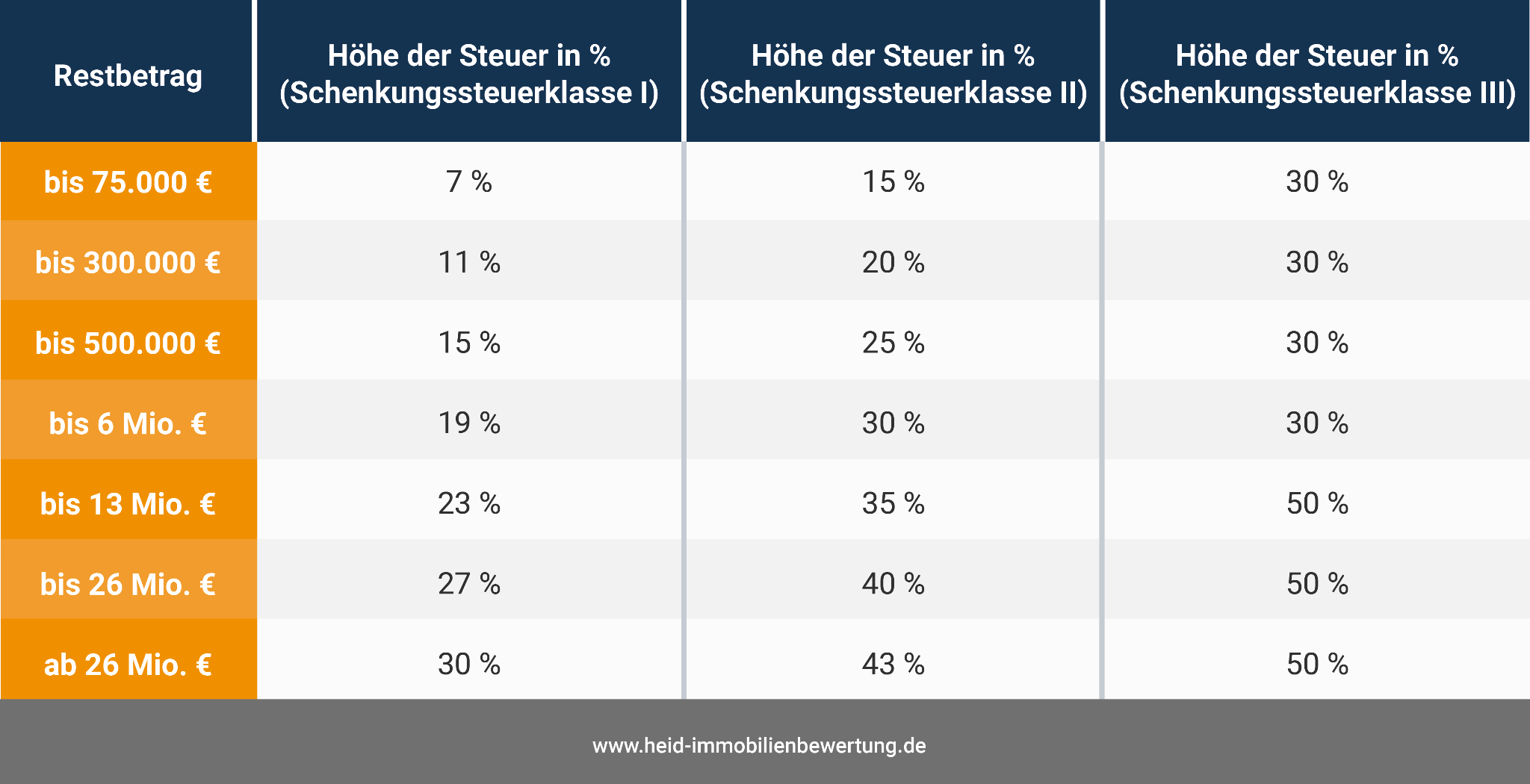

– Die Erbschaftsteuer wird nur auf den Betrag erhoben, der den Freibetrag überschreitet. Der konkrete Steuersatz hängt von der Steuerklasse und der Höhe des zu versteuernden Betrags ab.

– Es gibt verschiedene Möglichkeiten, die Erbschaftssteuer zu umgehen oder zu senken. Dazu gehören beispielsweise Adoptionen oder frühzeitige Vermögensübertragungen.

– Eine Erbschaftsteuererklärung ist in der Regel nicht notwendig. Es reicht aus, das Erbe innerhalb von drei Monaten beim zuständigen Finanzamt anzumelden. Eine Steuererklärung muss nur abgegeben werden, wenn das Finanzamt dies anfordert.

– Das sogenannte „Berliner Testament“ ist eine spezielle Form des Testaments, bei dem sich Ehegatten als Alleinerben einsetzen. Dies kann Auswirkungen auf die Erbschaftssteuer haben.

Es ist wichtig zu beachten, dass dies nur eine allgemeine Übersicht über die Erbschaftssteuer in Deutschland ist. Die genauen Regelungen können je nach individueller Situation und Bundesland variieren. Im Zweifelsfall empfiehlt es sich, einen Steuerberater oder Rechtsanwalt zu konsultieren.

Die Erbschaftssteuer: Wann und wie viel musst du zahlen?

Die Erbschaftssteuer ist eine Steuer, die beim Erben von Vermögen anfällt. Sie wird fällig, wenn der Wert des geerbten Vermögens den Freibetrag überschreitet. Die Höhe der Erbschaftssteuer hängt von verschiedenen Faktoren ab, wie zum Beispiel dem Verwandtschaftsgrad zum Verstorbenen und dem Wert des geerbten Vermögens.

In Deutschland gibt es verschiedene Steuerklassen und Freibeträge für die Erbschaftssteuer. Je enger die verwandtschaftliche Beziehung zur verstorbenen Person ist, desto höher ist der Freibetrag. Ehepartner und Kinder haben in der Regel höhere Freibeträge als Geschwister oder nicht verwandte Personen.

Die Erbschaftssteuer kann auch umgangen oder gesenkt werden, indem man rechtzeitig bestimmte Maßnahmen ergreift. Zum Beispiel kann eine Adoption oder Heirat die Höhe des Freibetrags beeinflussen. Es ist jedoch wichtig zu beachten, dass das Verschenken des eigenen Vermögens zu Lebzeiten ebenfalls steuerpflichtig sein kann.

Um die Erbschaftssteuer zu berechnen, muss der Wert des geerbten Vermögens ermittelt werden. Dies umfasst nicht nur Geld und Immobilien, sondern auch andere Vermögenswerte wie Aktien oder Nutzungsrechte. Der steuerpflichtige Betrag wird dann mit einem bestimmten Steuersatz multipliziert.

Es ist wichtig anzumerken, dass es Ausnahmen von der Erbschaftssteuerpflicht gibt. Zum Beispiel bleiben bestimmte persönliche Gegenstände wie Kleidung oder Möbel steuerfrei. Auch ein selbstbewohntes Eigenheim kann unter bestimmten Bedingungen erbschaftssteuerfrei bleiben.

Wenn man erbt, muss man das Erbe innerhalb von drei Monaten dem Finanzamt melden. Eine Steuererklärung ist nur erforderlich, wenn das Finanzamt dazu auffordert. Es ist jedoch wichtig, das Erbe immer dem Finanzamt mitzuteilen, auch wenn es unter dem Freibetrag liegt.

Das Berliner Testament ist eine spezielle Form des Testaments, bei dem sich Ehegatten gegenseitig als Alleinerben einsetzen. Dadurch wird die Erbschaftssteuer für den überlebenden Ehepartner verringert oder vermieden.

Steuern auf Erbschaften: Ab welchem Betrag ist die Erbschaftssteuer fällig?

Die Erbschaftssteuer wird fällig, wenn der Wert des Erbes den entsprechenden Freibetrag überschreitet. Die Höhe des Freibetrags hängt von der verwandtschaftlichen Beziehung zur verstorbenen Person ab. Je enger die Verwandtschaft, desto höher ist der Freibetrag. Für Ehepartner und eingetragene Lebenspartner beträgt der Freibetrag beispielsweise 500.000 Euro, während für Kinder ein Freibetrag von 400.000 Euro gilt.

Wenn der Wert des Erbes über dem Freibetrag liegt, muss nur der Betrag oberhalb des Freibetrags versteuert werden. Die genaue Höhe der Erbschaftssteuer hängt dann von der Steuerklasse ab, die wiederum vom Verwandtschaftsgrad abhängt. Es gibt mehrere Steuerstufen mit unterschiedlichen Steuersätzen.

Es gibt jedoch auch Ausnahmen von der Erbschaftssteuerpflicht, zum Beispiel wenn Ehe- oder Lebenspartner das geerbte Eigenheim für mindestens zehn Jahre selbst bewohnen. In diesem Fall bleibt das Haus erbschaftssteuerfrei.

Eine Erbschaftsteuererklärung ist nicht immer erforderlich. Das Erbe muss jedoch innerhalb von drei Monaten nach dem Tod an das Finanzamt gemeldet werden. Eine Steuererklärung muss nur abgegeben werden, wenn das Finanzamt dies anfordert.

Das Berliner Testament ist eine spezielle Form des Testaments, bei dem sich Ehegatten oder eingetragene Lebenspartner gegenseitig als Alleinerben einsetzen. Dadurch kann die Erbschaftssteuer reduziert oder vermieden werden.

Erbschaftssteuer berechnen: So geht’s Schritt für Schritt.

Die Berechnung der Erbschaftssteuer erfolgt in mehreren Schritten. Hier ist eine Anleitung, wie du vorgehen kannst:

1. Schritt: Ermittle den Wert des Erbes

– Bestimme den Wert aller Vermögenswerte, die du geerbt hast.

– Dazu gehören zum Beispiel Geld auf dem Sparkonto, Aktien, Immobilien und andere Vermögensgegenstände.

– Addiere alle Werte zusammen, um den Gesamtwert des Erbes zu ermitteln.

2. Schritt: Prüfe den Freibetrag

– Überprüfe, welcher Freibetrag für dich gilt.

– Der Freibetrag hängt von deinem Verwandtschaftsgrad zur verstorbenen Person ab.

– Je näher die verwandtschaftliche Beziehung ist, desto höher ist der Freibetrag.

– Vergleiche den Wert des Erbes mit dem Freibetrag. Wenn der Wert darunter liegt, musst du keine Erbschaftssteuer zahlen.

3. Schritt: Berechne den steuerpflichtigen Betrag

– Wenn der Wert des Erbes über dem Freibetrag liegt, musst du die Differenz als steuerpflichtigen Betrag betrachten.

– Subtrahiere den Freibetrag vom Gesamtwert des Erbes, um den steuerpflichtigen Betrag zu ermitteln.

4. Schritt: Bestimme die Steuerklasse

– Finde heraus, in welche Steuerklasse du fällst.

– Die Steuerklasse hängt von deinem Verwandtschaftsgrad zur verstorbenen Person ab.

– Je nach Steuerklasse gelten unterschiedliche Steuersätze.

5. Schritt: Ermittle den Steuersatz

– Finde heraus, welcher Steuersatz für den steuerpflichtigen Betrag und deine Steuerklasse gilt.

– Die Erbschaftssteuer wird in verschiedenen Stufen berechnet, je nach Höhe des steuerpflichtigen Betrags.

6. Schritt: Berechne die Erbschaftssteuer

– Multipliziere den steuerpflichtigen Betrag mit dem entsprechenden Steuersatz, um die Erbschaftssteuer zu berechnen.

– Das Ergebnis ist der Betrag, den du an Erbschaftssteuer zahlen musst.

Es ist wichtig zu beachten, dass dies nur eine allgemeine Anleitung zur Berechnung der Erbschaftssteuer ist. Die genauen Regelungen und Freibeträge können sich ändern und es können individuelle Umstände berücksichtigt werden müssen. Es empfiehlt sich daher, einen Experten wie einen Steuerberater zurate zu ziehen, um eine genaue Berechnung durchzuführen.

Neue Berechnungsgrundlage für die Erbschaftssteuer 2023: Was ändert sich?

Ab dem Jahr 2023 gibt es eine neue Berechnungsgrundlage für die Erbschaftssteuer bei Immobilien. Diese Änderung betrifft sowohl geerbte als auch geschenkte Immobilien. Durch ein neues Jahressteuergesetz wird die Wertermittlung von Immobilien verändert, wodurch der Wert einer Wohnung oder eines Hauses um etwa 20 bis 30 Prozent höher eingeschätzt werden kann. Das hat zur Folge, dass unter Umständen mehr Erbschaftssteuern auf die Erbenden oder Schenkungsempfänger zukommen.

Für die Erbschaftssteuer ist alles von Bedeutung, was einen Wert hat. Dazu zählt natürlich Geld auf dem Sparkonto, Aktien, ein Haus oder ein Unternehmen. Aber auch Nutzungsrechte oder Kundendaten gehören zum Vermögen und werden bei der Berechnung der Steuer berücksichtigt. Der Wert all dieser Vermögenswerte wird ermittelt und zusammengezählt, um das zu versteuernde „Vermögen“ zu bestimmen.

Es gibt jedoch Ausnahmen von der Erbschaftssteuerpflicht. Zum Beispiel bleibt eine geerbte Immobilie erbschaftssteuerfrei, wenn sie von den überlebenden Ehepartnern oder den Kindern für mindestens zehn Jahre selbst bewohnt wird. Diese Steuerbefreiung gilt jedoch nur für Wohnflächen bis zu 200 Quadratmetern. Ist die Fläche größer, muss der Wert des zusätzlichen Wohnraums versteuert werden.

Die Höhe der Erbschaftssteuer hängt von verschiedenen Faktoren ab, darunter die Steuerklasse, die für den Verwandtschaftsgrad gilt, und die Summe, die versteuert werden muss. Je enger die verwandtschaftliche Beziehung zur verstorbenen Person ist, desto höher ist der Freibetrag. Ehepartner und Kinder haben in der Regel höhere Freibeträge und müssen daher weniger Steuern zahlen als Geschwister oder nicht verwandte Erben.

Es gibt auch Möglichkeiten, die Erbschaftssteuer zu umgehen oder zu senken. Zum Beispiel kann durch Adoption der Erben ein höherer Freibetrag geltend gemacht werden. Auch eine frühzeitige Übertragung des Vermögens an die Erben kann dazu führen, dass keine oder weniger Steuern anfallen. Allerdings ist es wichtig zu beachten, dass eine vorzeitige Übertragung des Vermögens Schenkungssteuer nach sich ziehen kann.

Bei einem Erbfall ist es zunächst nicht notwendig, eine separate Erbschaftsteuererklärung abzugeben. Es reicht aus, das Erbe innerhalb von drei Monaten dem zuständigen Finanzamt zu melden. Das Finanzamt ermittelt dann die fällige Steuer. Eine Steuererklärung muss nur abgegeben werden, wenn das Finanzamt dies anfordert.

Das „Berliner Testament“ ist eine spezielle Form des Testaments, bei dem sich Ehegatten gegenseitig als Alleinerben einsetzen. Dieses Testament hat Auswirkungen auf die Erbschaftssteuer und kann dazu führen, dass weniger Steuern anfallen.

Wie kann man die Erbschaftssteuer umgehen oder senken? Tipps und Tricks.

Schenkungen zu Lebzeiten

Eine Möglichkeit, die Erbschaftssteuer zu umgehen oder zu senken, besteht darin, Vermögenswerte bereits zu Lebzeiten an die Erben zu verschenken. Dadurch können Freibeträge genutzt werden und eventuell anfallende Schenkungssteuer vermieden werden. Es ist jedoch wichtig, dass zwischen der Schenkung und dem Tod des Schenkers mindestens zehn Jahre liegen, da sonst die Schenkungssteuer wieder als Erbschaftssteuer fällig wird.

Adoption von Erben

Durch die Adoption der Erben kann ein höherer Freibetrag erreicht werden. Adoptivkinder haben in der Regel denselben Freibetrag wie leibliche Kinder. Daher kann eine Adoption dazu führen, dass weniger oder sogar keine Erbschaftssteuer gezahlt werden muss.

Nutzung von Steuervorteilen für das Familienheim

Wenn das geerbte oder geschenkte Familienheim selbst bewohnt wird und dies für mindestens zehn Jahre geschieht, bleibt es von der Erbschaftssteuer befreit. Diese Steuerbefreiung gilt jedoch nur für Wohnflächen bis 200 Quadratmeter. Ist die Fläche größer, muss der Wert des zusätzlichen Wohnraums versteuert werden.

Nutzung von steuerlichen Ausnahmen und Gestaltungsmöglichkeiten

Es gibt verschiedene steuerliche Ausnahmen und Gestaltungsmöglichkeiten, die genutzt werden können, um die Erbschaftssteuer zu senken oder zu umgehen. Dazu gehören beispielsweise die Nutzung von sachlichen Freibeträgen für Hausrat und bewegliche Gegenstände sowie die Berücksichtigung von Steuerklassen und Versorgungsfreibeträgen.

Es ist jedoch wichtig, dass diese Maßnahmen rechtzeitig und sorgfältig geplant werden, da es sonst zu steuerlichen Nachteilen kommen kann. Es empfiehlt sich daher, einen Steuerberater hinzuzuziehen, um individuelle Gestaltungsmöglichkeiten zu prüfen und eine optimale Lösung zu finden.

Zusammenfassend lässt sich sagen, dass die Erbschaftssteuer in Deutschland ab einem bestimmten Freibetrag gezahlt werden muss. Die genauen Regelungen hängen von der Höhe des Erbes und dem Verwandtschaftsverhältnis zum Erblasser ab. Es ist ratsam, sich frühzeitig über die steuerlichen Pflichten zu informieren, um unangenehme Überraschungen zu vermeiden.