Vorsteuerabzugsberechtigt sein bedeutet, dass Unternehmen die Möglichkeit haben, die gezahlte Umsatzsteuer von ihren eigenen Umsätzen abzuziehen. Dies wirkt sich positiv auf ihre finanzielle Situation aus und ermöglicht ihnen, Kosten zu senken. Erfahren Sie mehr über die Bedeutung der Vorsteuerabzugsberechtigung und wie sie Ihrem Unternehmen zugutekommen kann.

- Wann geht die Sonne heute unter? Erfahren Sie den genauen Sonnenuntergang in Deutschland

- Opferfest: Wünsche zum Eid al-Adha – Frohes Fest wünschen!

- Wann schnurren Katzen? Die Bedeutung und Motivation hinter dem Schnurren

- Gestalte deine einzigartige Geburtstagskarte selbst – kreativ und persönlich.

- Was ist eine Stundung? Bedingungen und Verfahren.

Was bedeutet Vorsteuerabzugsberechtigung und wer ist berechtigt?

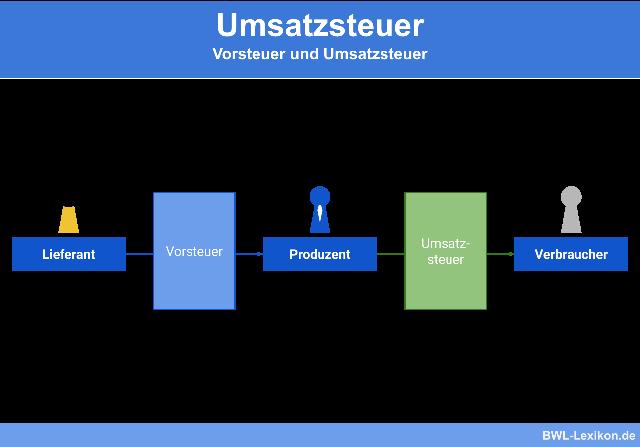

Die Vorsteuerabzugsberechtigung bezieht sich auf das Recht eines Unternehmens, die Umsatzsteuer, die es auf seinen Einkäufen bezahlt hat, von der Umsatzsteuer, die es auf seinen Verkäufen erhebt, abzuziehen. Dieser Abzug wird als Vorsteuerabzug bezeichnet und ermöglicht es Unternehmen, ihre tatsächlichen Steuerbelastungen zu reduzieren.

Um vorsteuerabzugsberechtigt zu sein, muss ein Unternehmen selbst Umsatzsteuer in Rechnung stellen und diese an das zuständige Finanzamt weiterleiten. Kleinunternehmen und Freiberufler, die keine Umsatzsteuer in Rechnung stellen, sind nicht vorsteuerabzugsberechtigt.

Es ist wichtig zu beachten, dass sowohl das Unternehmen als auch die Rechnung bestimmte Voraussetzungen erfüllen müssen, um den Vorsteuerabzug geltend machen zu können. Die Rechnung muss alle Pflichtbestandteile enthalten und korrekt ausgestellt sein.

Der Vorsteuerabzug erfolgt im Rahmen der Umsatzsteuervoranmeldung, bei der dem Finanzamt mitgeteilt wird, wie viel Umsatzsteuer erhoben wurde und wie viel Umsatzsteuer das Unternehmen selbst bezahlt hat. Der Unterschied zwischen diesen Beträgen wird als Umsatzsteuerzahllast bezeichnet.

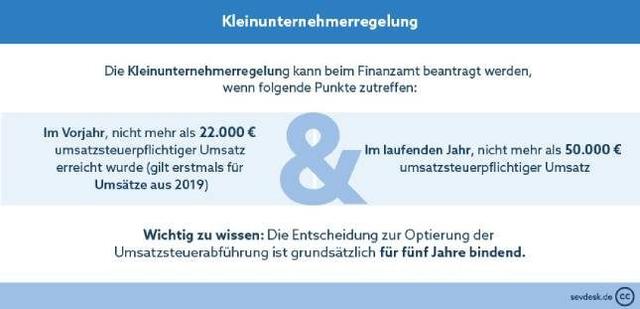

Es kann sich lohnen, auf die Kleinunternehmerregelung zu verzichten und den Vorsteuerabzug in Anspruch zu nehmen, wenn ein Unternehmen hohe Investitionen tätigt, bei denen die zu zahlende Umsatzsteuer beträchtliche Beträge ausmacht. Es ist jedoch wichtig, die Vor- und Nachteile der Regelbesteuerung individuell abzuwägen.

Es ist ratsam, den Vorsteuerabzug sorgfältig zu verwalten und Fehler bei der Berechnung oder Meldung der Umsatzsteuer zu vermeiden, da dies zu bürokratischen und finanziellen Schwierigkeiten führen kann. Eine Buchhaltungssoftware kann dabei helfen, den Überblick über alle relevanten Positionen zu behalten und die Erstellung der Umsatzsteuervoranmeldung zu unterstützen.

Voraussetzungen für die Vorsteuerabzugsberechtigung und wann lohnt es sich?

Voraussetzungen für die Vorsteuerabzugsberechtigung:

– Unternehmen müssen selbst Umsatzsteuer in Rechnung stellen und an das Finanzamt weiterleiten.

– Die Rechnung muss alle Pflichtbestandteile enthalten.

Wann lohnt es sich, den Vorsteuerabzug in Anspruch zu nehmen?

– Wenn ein Unternehmen regelmäßig Leistungen oder Waren einkauft, bei denen Umsatzsteuer anfällt.

– Bei hohen Investitionen, bei denen die zu zahlende Umsatzsteuer einen beträchtlichen Betrag ausmacht.

– Wenn die Kundenstruktur überwiegend aus Unternehmen besteht, da diese die Umsatzsteuer als Durchlaufposten betrachten.

Es ist wichtig zu beachten, dass Unternehmen, die von der Kleinunternehmerregelung Gebrauch machen und keine Umsatzsteuer in Rechnung stellen müssen, keinen Vorsteuerabzug geltend machen können. In einigen Fällen kann es jedoch vorteilhaft sein, auf die Kleinunternehmerregelung zu verzichten und den Vorsteuerabzug in Anspruch zu nehmen. Dies kann dazu führen, dass bestimmte Ausgaben als Betriebsausgaben erfasst werden können und somit die Einkommensteuerlast verringert wird. Die Entscheidung zwischen Regelbesteuerung und Kleinunternehmerregelung sollte individuell abgewogen werden. Fehler im Zusammenhang mit dem Vorsteuerabzug können zu bürokratischen und finanziellen Schwierigkeiten führen, daher ist es wichtig, die Vorsteuerabzugsberechtigung gut im Griff zu haben.

Vorsteuerabzug vs. Kleinunternehmerregelung: Wann auf den Vorsteuerabzug verzichten?

Der Vorsteuerabzug ermöglicht es Unternehmen, die Umsatzsteuer, die sie auf Rechnungen bezahlen, von der Umsatzsteuersumme abzuziehen, die sie selbst an das Finanzamt weiterleiten müssen. Dieser Abzug erfolgt in Form einer Gegenrechnung zwischen erhobener und bezahlter Umsatzsteuer. Unternehmen, die selbst keine Umsatzsteuer in Rechnung stellen, wie Kleinunternehmen und Freiberufler, sind nicht vorsteuerabzugsberechtigt.

Ein Unternehmen ist vorsteuerabzugsberechtigt, wenn es selbst Umsatzsteuer erhebt und an das Finanzamt weiterleitet. In diesem Fall kann es sich die Vorsteuer von den Rechnungen abziehen, die es erhalten hat. Dieser Abzug lohnt sich in der Regel dann, wenn die Summe der bezahlten Vorsteuern höher ist als die Summe der erhobenen Umsatzsteuern.

Kleinunternehmen haben jedoch die Möglichkeit, auf den Vorsteuerabzug zu verzichten und stattdessen nach der Kleinunternehmerregelung zu agieren. In diesem Fall stellen sie ihren Kunden den Gesamtbetrag in Rechnung und verrechnen keine Umsatzsteuer. Dadurch entfällt auch die Möglichkeit des Vorsteuerabzugs.

Es kann jedoch sinnvoll sein, auf die Kleinunternehmerregelung zu verzichten und den Vorsteuerabzug in Anspruch zu nehmen, wenn das Unternehmen hohe Investitionen tätigt oder mit Kunden arbeitet, die selbst vorsteuerabzugsberechtigt sind. Durch den Vorsteuerabzug können die bezahlten Umsatzsteuern als Betriebsausgaben erfasst werden und somit die Steuerbemessungsgrundlage senken.

Es ist wichtig zu beachten, dass sowohl das Unternehmen selbst als auch die Rechnungen bestimmte Voraussetzungen erfüllen müssen, um den Vorsteuerabzug geltend machen zu können. Zudem gibt es bestimmte Leistungen, die von der Umsatzsteuer ausgenommen sind.

Insgesamt sollte jeder Unternehmer individuell abwägen, ob es sinnvoll ist, auf den Vorsteuerabzug zu verzichten und nach der Kleinunternehmerregelung zu agieren oder nicht. Es empfiehlt sich, alle relevanten Aspekte gut im Griff zu haben und gegebenenfalls einen Steuerberater hinzuzuziehen, um Fehler und bürokratische Schwierigkeiten zu vermeiden.

Umsatzsteuer, Mehrwertsteuer und Vorsteuer: Bedeutung und Unterschiede erklärt

Was bedeuten Umsatzsteuer, Mehrwertsteuer und Vorsteuer?

Die Umsatzsteuer und die Mehrwertsteuer sind im Grunde dasselbe, jedoch wird im B2B-Bereich meist von Umsatzsteuer gesprochen, während Verbraucherinnen und Verbraucher die Steuer als Mehrwertsteuer kennen. Die Höhe der Steuer beträgt in der Regel entweder 19 Prozent oder 7 Prozent. Auf jeder Rechnung müssen der Nettobetrag, die Steuer und der Bruttobetrag getrennt ausgewiesen werden.

Die Vorsteuer ist die Steuer, die ein Unternehmen auf einer Rechnung erhält. Das Unternehmen bezahlt den Gesamtbetrag inklusive Steuern und kann sich mit dieser Rechnung vom Finanzamt die enthaltene Vorsteuer zurückerstatten lassen. Die Vorsteuer wird somit als Gegenrechnung zur erhobenen Umsatzsteuer verwendet.

Wann ist man vorsteuerabzugsberechtigt?

Vorsteuerabzugsberechtigt sind alle Unternehmen, die selbst Umsatzsteuern in Rechnung stellen und diese an das Finanzamt weiterleiten. Diese Unternehmen können sich im Gegenzug die Vorsteuern abziehen.

Kleinunternehmen und Freiberufler, die keine Umsatzsteuern in Rechnung stellen, haben keinen Anspruch auf den Vorsteuerabzug.

Ab wann lohnt es sich den Vorsteuerabzug in Anspruch zu nehmen und auf die Kleinunternehmerregelung zu verzichten?

Unternehmen, die Umsatzsteuern erheben, können den Vorsteuerabzug geltend machen. Kleinunternehmen, die von der Umsatzsteuerpflicht ausgenommen sind, haben keinen Anspruch auf den Vorsteuerabzug.

Es kann sich lohnen, auf die Kleinunternehmerregelung zu verzichten und den Vorsteuerabzug in Anspruch zu nehmen, wenn das Unternehmen hohe Investitionen tätigt und dadurch beträchtliche Beträge an Umsatzsteuern zahlt. Durch den Vorsteuerabzug kann die Steuerbemessungsgrundlage gesenkt und somit die Einkommensteuerlast verringert werden.

Es ist wichtig zu beachten, dass sowohl das Unternehmen selbst als auch die Rechnung bestimmte Voraussetzungen erfüllen müssen, um den Vorsteuerabzug geltend machen zu können. Zudem gibt es bestimmte Leistungen, die von der Umsatzsteuer ausgenommen sind.

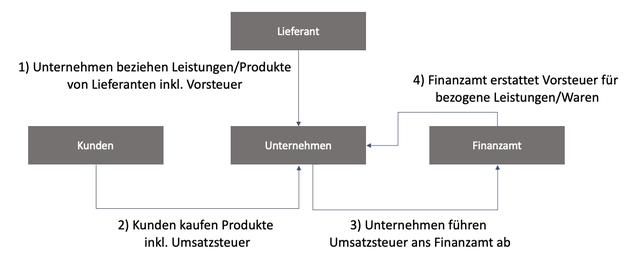

Wie funktioniert der Abzug der Vorsteuer?

Jedes umsatzsteuerpflichtige Unternehmen muss regelmäßig eine Umsatzsteuervoranmeldung beim Finanzamt einreichen. Dabei wird angegeben, wie viel Umsatzsteuern in einem bestimmten Zeitraum erhoben wurden und wie viel Umsatzsteuern das Unternehmen selbst an andere gezahlt hat.

Der Abzug der Vorsteuer erfolgt durch Gegenrechnung im Rahmen der Umsatzsteuervoranmeldung. Dabei wird berechnet, wie viel Umsatzsteuern das Unternehmen erhoben und wie viel Umsatzsteuern es bezahlt hat. Die Differenz wird entweder an das Finanzamt abgeführt oder erstattet.

Vor- und Nachteile der Kleinunternehmerregelung

Die Kleinunternehmerregelung bietet Vorteile wie eine vereinfachte Rechnungslegung und weniger bürokratischen Aufwand. Allerdings können Unternehmen, die auf die Regelbesteuerung verzichten, keine Vorsteuer abziehen.

Es kann sich lohnen, auf die Kleinunternehmerregelung zu verzichten, wenn hohe Investitionen getätigt werden und dadurch beträchtliche Beträge an Umsatzsteuern gezahlt werden. Durch den Vorsteuerabzug kann die Steuerlast verringert werden.

Die Entscheidung, ob man von der Kleinunternehmerregelung Gebrauch macht oder nicht, sollte individuell abgewogen werden. Dabei spielen auch die Kundenstruktur und die Wahrnehmung durch Kunden eine Rolle.

Es ist wichtig, alle Belange rund um den Vorsteuerabzug gut im Griff zu haben, da Fehler in diesem Bereich zu bürokratischen und finanziellen Schwierigkeiten führen können. Eine Buchhaltungssoftware kann bei der Erstellung der Umsatzsteuervoranmeldung unterstützen.

Der Ablauf des Vorsteuerabzugs: Wie funktioniert die Gegenrechnung?

1. Rechnung erhalten

Zunächst erhält das Unternehmen eine Rechnung, auf der der Nettobetrag, der Steuerbetrag und der Gesamtbetrag ausgewiesen sind.

2. Steuer bezahlen

Das Unternehmen bezahlt den Gesamtbetrag, einschließlich der enthaltenen Steuer, an den Lieferanten oder Dienstleister.

3. Vorsteuer abziehen

Das Unternehmen kann nun die Vorsteuer von dieser Rechnung beim Finanzamt geltend machen. Dieser Betrag wird vom Unternehmen als Abzug von der eigenen Umsatzsteuerschuld angesehen.

4. Umsatzsteuervoranmeldung

Im Rahmen der Umsatzsteuervoranmeldung gibt das Unternehmen regelmäßig an, wie viel Umsatzsteuer es in einem bestimmten Zeitraum erhoben hat und wie viel Umsatzsteuer es selbst bezahlt hat. Der Vorsteuerabzug wird dabei berücksichtigt.

5. Differenz zahlen oder erstattet bekommen

Je nachdem, ob das Unternehmen mehr Umsatzsteuer erhoben oder bezahlt hat, ergibt sich entweder eine Differenz, die ans Finanzamt gezahlt werden muss (Umsatzsteuernachzahlung) oder eine Erstattung vom Finanzamt (Umsatzsteuerrückerstattung).

Es ist wichtig zu beachten, dass sowohl das Unternehmen als auch die Rechnungen bestimmte Voraussetzungen erfüllen müssen, um den Vorsteuerabzug geltend machen zu können. Zudem sollten Unternehmen die Vor- und Nachteile der Regelbesteuerung im Vergleich zur Kleinunternehmerregelung sorgfältig abwägen.

Kleinunternehmerregelung oder Regelbesteuerung? Vor- und Nachteile im Überblick

Vorteile der Kleinunternehmerregelung:

– Vereinfachte Rechnungslegung ohne Ausweis von Umsatzsteuer

– Keine Erstellung komplexer Umsatzsteuervoranmeldungen

– Weniger Aufwand in der Buchhaltung

Nachteile der Kleinunternehmerregelung:

– Kein Vorsteuerabzug möglich, dadurch höhere Kosten für Investitionen

– Keine Möglichkeit, die bezahlte Umsatzsteuer als Betriebsausgabe zu erfassen

– Möglicherweise günstigere Angebote der Konkurrenz, die Umsatzsteuer verrechnet

Vorteile der Regelbesteuerung:

– Vorsteuerabzug möglich, dadurch Senkung der Steuerbemessungsgrundlage und Verringerung der Einkommensteuerlast

– Möglichkeit, die bezahlte Umsatzsteuer als Betriebsausgabe zu erfassen

– Gleiches Niveau wie Unternehmen ohne Kleinunternehmerregelung, was die Wahrnehmung durch Kunden betrifft

Nachteile der Regelbesteuerung:

– Komplexere Rechnungslegung mit Ausweis von Umsatzsteuer auf jeder Rechnung

– Erstellung regelmäßiger Umsatzsteuervoranmeldungen erforderlich

– Höherer bürokratischer Aufwand

Es ist wichtig, alle Aspekte sorgfältig abzuwägen und individuell zu entscheiden, ob man von der Kleinunternehmerregelung zur Regelbesteuerung wechseln möchte. Es empfiehlt sich, die eigene Kundenstruktur und die Auswirkungen auf Wettbewerbsfähigkeit und Kundenwahrnehmung zu berücksichtigen. Bei Unsicherheiten kann ein Steuerberater hinzugezogen werden, um eine fundierte Entscheidung zu treffen.

Vorsteuerabzugsberechtigt bedeutet, dass ein Unternehmen die Möglichkeit hat, die Umsatzsteuer, die es auf Einkäufe zahlt, von der zu zahlenden Umsatzsteuer abzuziehen. Dadurch kann es seine Steuerlast verringern und Kosten sparen. Dieses Recht gilt für Unternehmen, die steuerpflichtige Leistungen erbringen und umsatzsteuerlich registriert sind. Es ist wichtig, die Voraussetzungen für den Vorsteuerabzug zu erfüllen und alle erforderlichen Belege und Nachweise vorzuhalten.