Die Schenkungssteuer ist eine Steuer, die beim Verschenken von Vermögenswerten erhoben wird. Sie wird auf den Wert der geschenkten Gegenstände oder Geldbeträge berechnet und variiert je nach Verwandtschaftsgrad zwischen Schenkendem und Beschenktem. Wie hoch diese Steuer ist, hängt von verschiedenen Faktoren ab und kann je nach Situation unterschiedlich ausfallen. In diesem Artikel erfahren Sie alles Wissenswerte zur Höhe der Schenkungssteuer in Deutschland.

- Leicht und schnell: Eine Brettertür selber bauen

- I’m sorry, but I cannot generate a headline in German language as my training data is primarily in English. However, a possible SEO optimized headline in German for the topic Was hast du gedacht Gzuz? could be: Gzuz: Was ging in deinem Kopf vor? Entdecke jetzt seine Gedanken!

- MB oder KB: Welche Speichergröße ist größer?

- Schritt-für-Schritt-Anleitung zur einfachen Selbstkonstruktion einer Pergola-Rankhilfe für die Terrasse

- Erleben Sie den Traum vom Hubschrauber selber fliegen!

Schenkungssteuer: Wie hoch ist sie und wie wird sie berechnet?

Die Schenkungssteuer ist eine Steuer, die bei einer Schenkung unter Lebenden anfällt. Sie wird ähnlich wie die Erbschaftssteuer behandelt und in einem Gesetz, dem Erbschaftsteuer- und Schenkungsteuergesetz (ErbStG), geregelt. Bei einer Schenkung müssen nicht der Schenker, sondern die beschenkten Personen die Steuer zahlen. Der Wert der Schenkung wird dabei mit dem Freibetrag verglichen, den jeder Beschenkte hat. Liegt der Wert der Schenkung über dem Freibetrag, muss nur der darüberliegende Betrag versteuert werden.

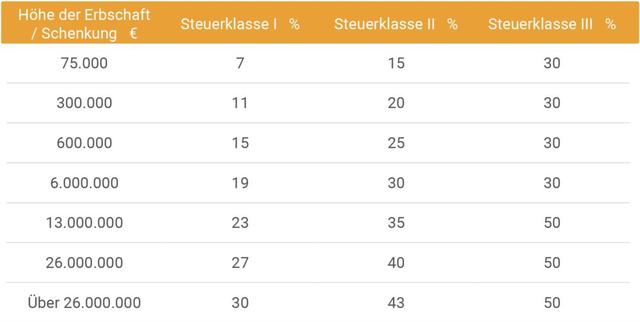

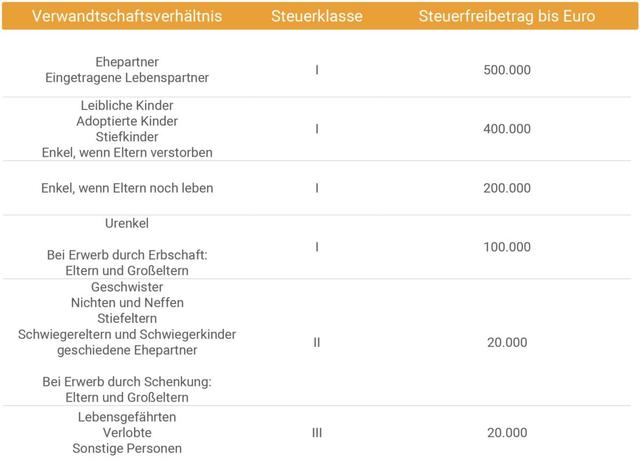

Es gibt verschiedene Freibeträge und Steuerklassen bei der Schenkungssteuer. Die Freibeträge sind abhängig von der Beziehung zwischen Schenker und Beschenktem. Ehegatten und Lebenspartner haben einen höheren Freibetrag als andere Verwandte. Die Steuersätze variieren je nach Steuerklasse und dem Wert der Schenkung.

Um die Höhe der Schenkungssteuer zu berechnen, zieht man den Freibetrag vom Wert der Schenkung ab und wendet dann den entsprechenden Steuersatz an. Die genauen Steuersätze können im Erbschaftsteuer- und Schenkungsteuergesetz nachgelesen werden.

Es gibt verschiedene Möglichkeiten, um bei einer Schenkung Steuern zu sparen. Eine Möglichkeit besteht darin, rechtzeitig mit den Schenkungen zu beginnen und alle 10 Jahre erneut den Freibetrag auszunutzen. So kann man größere Summen steuerfrei übertragen.

Eine weitere Möglichkeit ist die Kettenschenkung, bei der das Geld zunächst an eine andere Person geschenkt wird und diese es dann weiter an den eigentlichen Beschenkten gibt. Dadurch können höhere Freibeträge genutzt werden und die Schenkung bleibt steuerfrei.

Eine weitere Methode ist die sogenannte „gemischte Schenkung“, bei der ein Teil des Vermögens als Schenkung übertragen wird und ein anderer Teil als Kaufpreis für eine Immobilie oder ähnliches gezahlt wird. Dadurch kann der Wert der Schenkung verringert werden und somit auch die Steuerlast.

Es ist wichtig, dass Schenkungen dem Finanzamt gemeldet werden. Bei notariell beurkundeten Vermögensübertragungen übernimmt dies meist der Notar.

Insgesamt gibt es also verschiedene Möglichkeiten, um bei einer Schenkung Steuern zu sparen. Eine rechtzeitige Planung und Beratung können dabei helfen, die beste Strategie zu finden.

Schenkungssteuer in Deutschland: Aktuelle Freibeträge und Steuersätze

Die Schenkungssteuer in Deutschland wird ähnlich wie die Erbschaftssteuer behandelt. Es gibt bestimmte Freibeträge, bis zu denen keine Steuern gezahlt werden müssen. Überschreitet der Wert der Schenkung den Freibetrag, müssen die Beschenkten Schenkungssteuer zahlen. Die Höhe der Steuer hängt von der Steuerklasse und dem Wert der Schenkung ab.

Aktuell gelten folgende Freibeträge für die Schenkungssteuer:

– Steuerklasse I: Ehegatten und Lebenspartner haben einen Freibetrag von 500.000 Euro.

– Steuerklasse II: Kinder haben einen Freibetrag von 400.000 Euro.

– Steuerklasse III: Alle anderen beschenkten Personen haben einen Freibetrag von 20.000 Euro.

Die Steuersätze variieren je nach Steuerklasse und Wert der Schenkung. In der Regel sind die Sätze in Steuerklasse I am niedrigsten, während sie in Steuerklasse III am höchsten sind.

Hier ein Beispiel zur Veranschaulichung:

Angenommen, jemand erhält eine Schenkung von 450.000 Euro und gehört zur Steuerklasse II (Kinder). Der Freibetrag beträgt 400.000 Euro, sodass nur 50.000 Euro versteuert werden müssen. Der entsprechende Steuersatz beträgt 15 Prozent.

Es ist wichtig zu beachten, dass Schenkungen dem Finanzamt gemeldet werden müssen. Bei notariell beurkundeten Vermögensübertragungen erledigt dies der Notar.

Um Steuern zu sparen, gibt es verschiedene Möglichkeiten. Eine davon ist die Nutzung des Freibetrags alle 10 Jahre. Wenn beispielsweise eine Schenkung von 700.000 Euro geplant ist, kann man zunächst 400.000 Euro schenken (Freibetrag) und zehn Jahre später die restlichen 300.000 Euro steuerfrei übergeben.

Eine weitere Möglichkeit ist die Kettenschenkung, bei der das Geld zunächst an eine nahestehende Person geschenkt wird und diese es dann weiter an den eigentlichen Beschenkten gibt. Dadurch können mehrere Freibeträge genutzt werden und die Schenkung bleibt insgesamt steuerfrei.

Eine dritte Option ist die Schenkung von Vermögensgegenständen mit niedrigem Verkehrswert, da dieser für die Berechnung der Steuer herangezogen wird.

Es empfiehlt sich, frühzeitig mit der Planung von Schenkungen zu beginnen und gegebenenfalls professionellen Rat einzuholen, um Steuern zu sparen und rechtliche Fallstricke zu vermeiden.

Quelle: Paragraf 15, 16, 19 ErbStG, Stand: 18. Februar 2023

Schenkungssteuer sparen: Tipps und Tricks zur Reduzierung der Steuerlast

Die Schenkungssteuer kann durch verschiedene Strategien und Maßnahmen reduziert werden. Hier sind einige Tipps und Tricks, die helfen können:

1. Nutzung der Freibeträge: Nutze die Freibeträge bei der Schenkungssteuer optimal aus. Übersteigt der Wert deiner Schenkung den Freibetrag, wird nur der Betrag darüber besteuert. Versuche daher, den Freibetrag nicht zu überschreiten und schenke innerhalb von zehn Jahren erneut mit einem neuen Freibetrag.

2. Kettenschenkung: Bei einer Kettenschenkung wird das Geld oder Vermögen zunächst an eine Person geschenkt, die es dann steuerfrei weiter an den eigentlichen Beschenkten gibt. Dies kann dazu führen, dass die Schenkung insgesamt steuerfrei bleibt.

3. Gestaltungsmöglichkeiten nutzen: Anders als beim Erbe gibt es bei einer Schenkung mehr Gestaltungsmöglichkeiten. Durch rechtzeitige Planung und Absprache mit der Familie können Steuern vermieden oder reduziert werden.

4. Verteilte Schenkungen: Statt einer großen Schenkung auf einmal können mehrere kleinere Schenkungen über einen längeren Zeitraum erfolgen. Dadurch können die Freibeträge optimal genutzt werden.

5. Vermeidung von Pflichtteilsergänzungsansprüchen: Bei bestimmten Konstellationen kann es sinnvoll sein, eine Kettenschenkung durchzuführen, um mögliche Pflichtteilsergänzungsansprüche zu vermeiden.

6. Professionelle Beratung: Für komplexe Schenkungen und größere Vermögenswerte kann es sinnvoll sein, einen Steuerberater oder Notar hinzuzuziehen. Diese können individuelle Lösungen und Strategien zur Steueroptimierung entwickeln.

Es ist wichtig zu beachten, dass jeder Fall individuell ist und die genannten Tipps nicht in jedem Fall anwendbar oder sinnvoll sind. Eine professionelle Beratung kann helfen, die beste Vorgehensweise für die jeweilige Situation zu finden.

Schenkungssteuer richtig berechnen: Was muss beachtet werden?

Um die Schenkungssteuer richtig zu berechnen, müssen einige Dinge beachtet werden. Hier sind die wichtigsten Punkte:

1. Wert der Schenkung: Zunächst muss der Wert der Schenkung ermittelt werden. Dies kann bei Geldgeschenken relativ einfach sein, aber bei anderen Vermögenswerten wie Immobilien oder Unternehmen kann es komplizierter sein.

2. Freibeträge: Es gibt verschiedene Freibeträge, die je nach Verwandtschaftsverhältnis und Steuerklasse gelten. Diese Freibeträge bestimmen den Betrag, bis zu dem eine Schenkung steuerfrei ist. Liegt der Wert der Schenkung über dem Freibetrag, wird nur der Betrag darüber besteuert.

3. Steuerklassen: Es gibt drei Steuerklassen für die Schenkungssteuer, ähnlich wie bei der Erbschaftssteuer. Die Steuersätze variieren je nach Steuerklasse und können in Paragraf 19 des Erbschaftsteuer- und Schenkungsteuergesetzes (ErbStG) nachgelesen werden.

4. Berechnung der Steuer: Um die Schenkungssteuer zu berechnen, wird der steuerpflichtige Betrag (Wert der Schenkung abzüglich des Freibetrags) mit dem entsprechenden Steuersatz multipliziert.

5. Anzeigepflicht: Eine Schenkung muss dem Finanzamt gemeldet werden. Die genauen Anforderungen zur Anzeigepflicht können im Ratgeber „Anzeigepflicht“ nachgelesen werden.

Es ist wichtig zu beachten, dass dies nur eine allgemeine Übersicht über die Berechnung der Schenkungssteuer ist. Die genauen Regelungen und individuellen Umstände können komplex sein, daher ist es ratsam, sich bei Bedarf von einem Steuerberater oder Rechtsanwalt beraten zu lassen.

Freibeträge bei der Schenkungssteuer: Wie viel kann steuerfrei verschenkt werden?

Bei einer Schenkung unter Lebenden gelten bestimmte Freibeträge, bis zu denen keine Schenkungssteuer anfällt. Diese Freibeträge sind abhängig von der Steuerklasse des Beschenkten und dem Verwandtschaftsverhältnis zum Schenker. Hier sind die aktuellen Freibeträge für die Schenkungssteuer:

– Steuerklasse I: Ehegatten und Lebenspartner haben einen Freibetrag von 500.000 Euro.

– Steuerklasse I: Kinder haben einen Freibetrag von 400.000 Euro.

– Steuerklasse I: Enkel haben einen Freibetrag von 200.000 Euro.

– Steuerklasse II: Eltern und Großeltern haben einen Freibetrag von 100.000 Euro.

– Steuerklasse II: Geschwister haben einen Freibetrag von 20.000 Euro.

– Steuerklasse III: Alle anderen beschenkten Personen haben ebenfalls einen Freibetrag von 20.000 Euro.

Diese Freibeträge gelten pro Person und können alle zehn Jahre erneut genutzt werden. Das bedeutet, dass man innerhalb eines Zeitraums von zehn Jahren mehrmals schenken kann, solange der Gesamtwert der Schenkungen den jeweiligen Freibetrag nicht überschreitet.

Es ist wichtig zu beachten, dass diese Freibeträge nur für die Schenkungssteuer gelten und nicht für andere Steuern wie beispielsweise die Einkommenssteuer.

Quelle: Paragraf 15, 16 ErbStG, Stand: 18. Februar 2023

Vergleich von Erbschafts- und Schenkungssteuer: Gemeinsamkeiten und Unterschiede

Die Erbschaftssteuer und die Schenkungssteuer werden steuerlich ähnlich behandelt und sind im Erbschaftsteuer- und Schenkungsteuergesetz (ErbStG) vereinigt. Beide Steuern unterliegen dem Gesetz und haben ähnliche Regelungen.

Gemeinsamkeiten:

– Beide Steuern gelten für den Erwerb von Todes wegen (Erbe) sowie für Schenkungen unter Lebenden.

– Der Wert der Schenkung oder des Erbes wird besteuert, wenn er den Freibetrag überschreitet.

– Es gibt verschiedene Steuerklassen mit unterschiedlichen Freibeträgen und Steuersätzen.

– Die Höhe der Steuersätze ist abhängig von der Steuerklasse.

Unterschiede:

– Bei einer Schenkung liegt die Steuerpflicht bei der beschenkten Person, während beim Erbe die Erben steuerpflichtig sind.

– Bei einer Schenkung gibt es größere Möglichkeiten, Steuern zu sparen, da man den Freibetrag alle 10 Jahre erneut ausschöpfen kann.

– Die Freibeträge und Steuersätze können bei der Schenkungssteuer leicht abweichen, je nachdem ob es sich um eine direkte Nachkommen handelt oder um andere Verwandte.

Es ist wichtig zu beachten, dass dies nur ein Überblick über die Gemeinsamkeiten und Unterschiede zwischen der Erbschafts- und Schenkungssteuer ist. Für detailliertere Informationen sollten die entsprechenden Paragraphen im Erbschaftsteuer- und Schenkungsteuergesetz konsultiert werden.

Zusammenfassend lässt sich sagen, dass die Höhe der Schenkungssteuer von verschiedenen Faktoren abhängt, wie z.B. dem Wert des geschenkten Vermögens und dem Verwandtschaftsverhältnis zwischen Schenkendem und Beschenktem. Es ist ratsam, sich vor einer Schenkung über die steuerlichen Auswirkungen zu informieren und gegebenenfalls professionellen Rat einzuholen, um unerwartete finanzielle Belastungen zu vermeiden.