Als Rentner fragen Sie sich vielleicht, was passiert, wenn Sie keine Steuererklärung abgeben. In diesem Artikel erfahren Sie alles, was Sie wissen müssen. Von möglichen Konsequenzen bis hin zu Ausnahmen und Tipps – wir bringen Licht ins Dunkel der Rentner-Steuererklärung. Lesen Sie weiter, um sicherzustellen, dass Sie alle steuerlichen Verpflichtungen erfüllen und keine unangenehmen Überraschungen erleben.

- Aktuelle Fahrpreise ab Januar 2023: Monatskarte für Bus und Bahn.

- So basteln Sie sich einen Trichter aus Alufolie für Ihre Küche

- Kindergelderhöhung ab 2023: Mehr Geld für Familien

- Die Krönung: Wie alt war die Queen? Eine Rückblick auf den 2. Juni 1953

- Janine Breuer-Kolo: Karriereweg und Erfahrungen in Werbung, Radio und Fernsehen

Konsequenzen für Rentner, die keine Steuererklärung abgeben

Strafen bei versäumter Steuererklärung

Wenn Rentner keine Steuererklärung abgeben, obwohl sie dazu verpflichtet sind, können Strafen vom Finanzamt verhängt werden. Die genaue Höhe der Strafe hängt von verschiedenen Faktoren ab, wie zum Beispiel dem Einkommen und der Dauer des Versäumnisses. In der Regel wird eine Gebühr von 25 Euro pro Monat festgesetzt, in dem die Steuererklärung zu spät eingereicht wurde. Diese Gebühren fallen auch dann an, wenn Rentner aufgrund ihres individuellen Freibetrags keine Steuern zahlen müssen.

Ausnahmen von Strafen bei versäumter Steuererklärung

Es gibt jedoch Ausnahmen, bei denen Rentner keine Strafen für eine versäumte Steuererklärung erwarten müssen. Zum Beispiel werden Rentner, die nicht wussten, dass sie eine Steuererklärung abgeben müssen, nicht mit Gebühren belegt. Dies kann insbesondere beim Wechsel vom Beruf in den Ruhestand der Fall sein. Wenn im ersten Jahr der Rente keine Steuererklärung abgegeben wird und glaubwürdig dargelegt werden kann, dass die Rentner davon ausgingen, dass dies nun nicht mehr erforderlich sei, dürfen keine Strafen verhängt werden. Es ist jedoch wichtig zu beachten, dass diese Ausnahme nur gilt, solange das Finanzamt noch keine Aufforderung zur Abgabe einer Steuererklärung erteilt hat oder bereits Steuererklärungen während der Rente abgegeben wurden.

Strafen bei versäumter Steuererklärung als Rentner

Verpflichtung zur Steuererklärung

Rentnerinnen und Rentner sind grundsätzlich dazu verpflichtet, eine Steuererklärung abzugeben. Dies gilt auch für Personen, die mit 55 Jahren in Altersteilzeit gehen. Da die Rente als Einkommen zählt, müssen Rentnerinnen und Rentner ihre Rente versteuern.

Höhe der Strafe

Wenn Rentnerinnen und Rentner ihrer Pflicht zur Abgabe einer Steuererklärung nicht nachkommen, können Strafen verhängt werden. In der Regel fordert das Finanzamt die betreffende Person zunächst dazu auf, die Steuererklärung nachzureichen. Wenn dies nicht innerhalb einer bestimmten Frist geschieht, kann eine Verspätungsgebühr von 25 Euro pro Monat erhoben werden.

Ausnahmen von Strafen

Es gibt jedoch Ausnahmen von den Strafen bei versäumter Steuererklärung für Rentnerinnen und Rentner. Wenn jemand zum Beispiel nicht wusste, dass er eine Steuererklärung abgeben muss oder wenn das Finanzamt bereits zur Abgabe aufgefordert hat oder bereits während der Rente Steuererklärungen abgegeben wurden, können keine Gebühren verhängt werden.

Es ist wichtig zu beachten, dass diese Ausnahmen nur gelten, wenn die Umstände glaubwürdig sind. Es empfiehlt sich daher, frühzeitig über mögliche steuerliche Verpflichtungen im Ruhestand informiert zu sein und gegebenenfalls professionelle Beratung in Anspruch zu nehmen, um Strafen zu vermeiden.

Ausnahmen: Wann Rentner keine Strafen für fehlende Steuererklärung erwarten können

1. Rentner, die unter dem Grundfreibetrag liegen

Rentnerinnen und Rentner, deren Einkommen unter dem jeweiligen Grundfreibetrag liegt, müssen keine Steuern zahlen und sind daher von der Pflicht zur Abgabe einer Steuererklärung befreit. Der Grundfreibetrag wird jedes Jahr angepasst und gibt an, wie viel Einkommen steuerfrei bleibt. Solange das Einkommen eines Rentners unter dieser Schwelle liegt, entfällt die Verpflichtung zur Abgabe einer Steuererklärung.

2. Rentner ohne weitere Einkünfte

Wenn ein Rentner keine weiteren Einkünfte neben seiner Rente hat und das Einkommen aus der Rente allein unter dem Grundfreibetrag liegt, muss er ebenfalls keine Steuererklärung abgeben. In diesem Fall fallen keine Steuern an und somit auch keine Strafen für eine versäumte Steuererklärung.

3. Rentner, die nicht über ihre steuerlichen Pflichten informiert waren

Es kann vorkommen, dass Rentnerinnen und Rentner nicht über ihre steuerlichen Pflichten informiert sind und daher keine Steuererklärung abgeben. In solchen Fällen werden in der Regel zunächst keine Strafen verhängt. Allerdings müssen die Umstände glaubwürdig sein. Wenn das Finanzamt bereits zur Abgabe aufgefordert hat oder bereits Steuererklärungen während der Rente abgegeben wurden, entfällt diese Ausnahme.

Es ist wichtig zu beachten, dass diese Ausnahmen von der Strafe für fehlende Steuererklärungen nicht automatisch gelten. Rentnerinnen und Rentner sollten sich daher über ihre steuerlichen Pflichten informieren und im Zweifelsfall eine Steuerberatung in Anspruch nehmen, um sicherzustellen, dass sie alle erforderlichen Schritte unternehmen.

Pflicht zur Steuererklärung als Rentner: Was passiert, wenn man sie nicht macht?

Als Rentner ist man grundsätzlich verpflichtet, eine Steuererklärung abzugeben, da die Rente als Einkommen zählt. Dies gilt auch für Personen, die mit 55 Jahren in Altersteilzeit gehen. Die Höhe der Rente, ab der Steuern gezahlt werden müssen, hängt vom Grundfreibetrag ab. Jeder Cent über diesem Betrag muss versteuert werden. Der Grundfreibetrag erhöht sich jedes Jahr.

Wenn man pro Jahr weniger als den jeweiligen Grundfreibetrag zur Verfügung hat, kann man sich von der Pflicht zur Steuererklärung befreien lassen und das Steuerkonto beim Finanzamt löschen lassen.

Falls eine Steuererklärung gemacht werden muss, können Rentner Tipps befolgen, um Geld zu sparen. Zum Beispiel sollten Rentner mit zusätzlichen Einkünften wie einem Nebenjob auf die Hinzuverdienstgrenze achten. Wenn das Einkommen (einschließlich Rente) über dem Grundfreibetrag liegt, muss eine Steuererklärung abgegeben werden.

Wenn Rentner ihrer Pflicht zur Steuererklärung nicht nachkommen, werden sie vom Finanzamt zunächst dazu aufgefordert. In der Regel wird dann eine Gebühr von 25 Euro pro Monat verhängt, in dem die Steuererklärung zu spät abgegeben wurde. Für Rentner, die aufgrund des individuellen Freibetrags keine Steuern zahlen müssen, sind die Gebühren niedriger, fallen aber trotzdem an.

Es gibt jedoch Ausnahmen, bei denen Rentner keine Strafen für eine versäumte Steuererklärung erwarten können. Zum Beispiel müssen Rentner, die nicht wussten, dass sie eine Steuererklärung abgeben müssen, keine verhängten Gebühren zahlen. Dies kann zum Beispiel der Fall sein, wenn Rentner im ersten Rentenjahr keine Steuererklärung abgeben, weil sie davon ausgehen, dass dies nun nicht mehr erforderlich ist. Allerdings müssen die Umstände glaubwürdig sein und es darf keine vorherige Aufforderung des Finanzamts zur Abgabe der Steuererklärung gegeben haben.

Es ist ratsam, sich als Rentner frühzeitig Gedanken über die finanzielle Situation im Alter zu machen und zu prüfen, ob das Geld ausreicht. Wenn man in ein Land auswandern möchte, sollte man allerdings einige Dinge beachten, um mögliche Abschläge zu vermeiden.

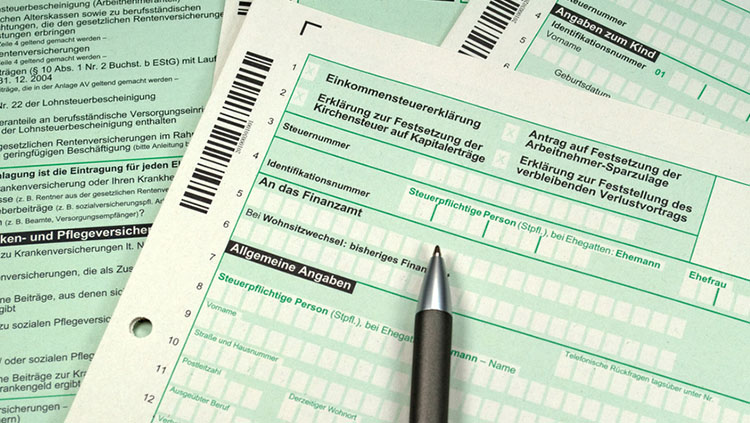

Steuererklärungspflicht für Rentner: Höhe der Strafe bei Nichtabgabe

Als Rentner ist man grundsätzlich verpflichtet, eine Steuererklärung abzugeben, da die Rente als Einkommen zählt. Dies gilt auch für Personen, die mit 55 Jahren in Altersteilzeit gehen. Die Höhe der Strafe bei Nichtabgabe einer Steuererklärung hängt von verschiedenen Faktoren ab.

1. Grundfreibetrag: Der Grundfreibetrag ist entscheidend dafür, wie viel Rente steuerfrei bleibt. Jeder Cent über diesem Betrag muss versteuert werden. Wenn das zur Verfügung stehende Einkommen pro Jahr unterhalb des Grundfreibetrags liegt, kann man sich von der Pflicht zur Steuererklärung befreien lassen und das Steuerkonto beim Finanzamt löschen lassen.

2. Individueller Freibetrag: Rentner müssen ihre Rente versteuern, wobei die Höhe der Steuer vom individuellen Freibetrag abhängt. Dieser wird im zweiten Rentenjahr berechnet und bleibt dann für den Rest des Lebens gleich.

3. Zusätzliche Einkommen: Manche Rentner haben neben ihrer Rente noch weitere Einkünfte durch einen Nebenjob oder andere Quellen. Dabei sollte auf die Hinzuverdienstgrenze geachtet werden. Wenn das Gesamteinkommen (einschließlich Rente) über dem Grundfreibetrag liegt, muss eine Steuererklärung abgegeben werden.

Bei Nichtabgabe einer erforderlichen Steuererklärung wird man zunächst vom Finanzamt dazu aufgefordert. In der Regel wird dann eine Gebühr von 25 Euro pro Monat verhängt, in dem die Steuererklärung zu spät abgegeben wurde. Für Rentner, die aufgrund ihres individuellen Freibetrags unterhalb des Grundfreibetrags liegen und daher keine Steuern zahlen müssen, fallen niedrigere Gebühren an. Diese müssen jedoch trotzdem gezahlt werden.

Es gibt jedoch Ausnahmen, bei denen Rentner keine Strafen für versäumte Steuererklärungen erwarten können. Zum Beispiel können Rentner, die nicht wussten, dass sie eine Steuererklärung abgeben müssen, keine verhängten Gebühren zahlen. Dies kann zum Beispiel beim Wechsel vom Beruf in den Ruhestand der Fall sein, wenn im ersten Rentenjahr keine Steuererklärung abgegeben wurde und glaubwürdige Umstände vorliegen. Es ist wichtig zu beachten, dass diese Ausnahmen nicht gelten, wenn das Finanzamt bereits zur Abgabe aufgefordert hat oder bereits während der Rente Steuererklärungen eingereicht wurden.

Es ist ratsam für Rentnerinnen und Rentner frühzeitig zu prüfen, ob ihr Einkommen im Ruhestand ausreicht. Bei einem Umzug in ein anderes Land sollten bestimmte Dinge beachtet werden, um mögliche Abschläge zu vermeiden.

Quelle: [Artikelquelle]

Verpflichtung zur Steuererklärung als Rentner: Folgen bei Nichtbeachtung

Als Rentner ist man grundsätzlich dazu verpflichtet, eine Steuererklärung abzugeben, da die Rente als Einkommen zählt. Auch Personen, die mit 55 Jahren in Altersteilzeit gehen, müssen eine Steuererklärung machen. Die Höhe der Rente, bis zu der keine Steuern gezahlt werden müssen, kann anhand des Grundfreibetrags ermittelt werden. Jeder Euro über diesem Betrag muss versteuert werden.

Der Grundfreibetrag wird jedes Jahr angepasst. Wenn man pro Jahr weniger als den aktuellen Grundfreibetrag zur Verfügung hat, kann man sich von der Pflicht zur Steuererklärung befreien lassen und das Steuerkonto beim Finanzamt löschen lassen.

Rentnerinnen und Rentner müssen ihre Rente versteuern. Die Höhe der Steuer hängt davon ab, wann sie in den Ruhestand gegangen sind. Im zweiten Rentenjahr wird ein individueller Freibetrag berechnet, der dann für den Rest des Lebens gleich bleibt.

Wenn das Einkommen nach Abzug des persönlichen Freibetrags wieder unterhalb des Grundfreibetrags liegt, muss trotzdem eine Steuererklärung abgegeben werden. In diesem Fall fallen jedoch keine Steuern an.

Falls eine Steuererklärung gemacht werden muss, können Rentner Tipps nutzen, um Geld zu sparen. Wenn neben der Rente noch weitere Einkünfte vorhanden sind, zum Beispiel durch einen Nebenjob, sollte auf die Hinzuverdienstgrenze geachtet werden. Liegt das Einkommen (einschließlich Rente) über dem Grundfreibetrag, muss eine Steuererklärung abgegeben werden.

Wenn Rentner dieser Pflicht nicht nachkommen, werden sie vom Finanzamt zunächst dazu aufgefordert. In der Regel wird dann eine Gebühr von 25 Euro pro Monat verhängt, in dem die Steuererklärung zu spät abgegeben wurde. Für Rentner, deren individueller Freibetrag unterhalb des Grundfreibetrags liegt und die daher keine Steuern zahlen müssen, fallen niedrigere Gebühren an.

Rentnerinnen und Rentner, die nicht wussten, dass sie eine Steuererklärung abgeben müssen, müssen keine Gebühren für versäumte Steuererklärungen zahlen. Dies gilt zum Beispiel beim Wechsel vom Beruf in den Ruhestand. Wenn im ersten Rentenjahr keine Steuererklärung abgegeben wird, weil man annimmt, dass dies nun nicht mehr erforderlich ist, dürfen zunächst keine Gebühren verhängt werden. Die Umstände müssen jedoch glaubwürdig sein und es darf keine vorherige Aufforderung zur Abgabe oder bereits erfolgte Steuererklärungen während der Rente geben.

Es ist ratsam, sich frühzeitig Gedanken darüber zu machen, ob das Geld im Ruhestand ausreicht. Bei Bedarf können Rentner ihre finanzielle Situation überprüfen und gegebenenfalls in Länder mit attraktiven Bedingungen für Rentner umziehen. Dabei sollten jedoch einige Dinge beachtet werden, um finanzielle Einbußen zu vermeiden.

Wenn Sie als Rentner keine Steuererklärung abgeben, kann dies zu finanziellen Nachteilen führen. Es ist ratsam, Ihre steuerliche Situation sorgfältig zu prüfen und gegebenenfalls eine Steuererklärung einzureichen, um mögliche Vorteile und Abzüge nicht zu verpassen. Eine Beratung durch einen Steuerexperten kann Ihnen dabei helfen, Ihre individuelle Situation besser zu verstehen und die optimalen steuerlichen Entscheidungen zu treffen.