In diesem Artikel geht es um die Frage, was als Vorsteuer abzugsberechtigt gilt. Erfahren Sie, welche Ausgaben Sie als Unternehmen geltend machen können und welche Voraussetzungen dafür erfüllt sein müssen. Entdecken Sie, wie Sie Ihre Steuerlast minimieren und Ihre Finanzen effektiv verwalten können. Holen Sie sich hilfreiche Tipps und Informationen zu diesem wichtigen Thema!

- Was bedeutet Smash auf Deutsch? Die Bedeutung des Jugendworts

- Lange Haare selber schneiden: Einfache Schritt-für-Schritt Anleitung

- Keine Reime auf ‚Spaß‘ gefunden? Entdecke Alternativen!

- Bundesliga startet am 18. August 2023: SV Werder Bremen gegen FC Bayern München

- Alles über die eVB-Nummer – Nachweis Versicherungsschutz

Bedeutung der Vorsteuer:

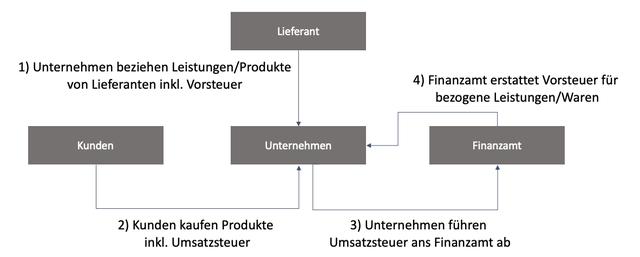

Die Vorsteuer ist der Betrag, den ein Unternehmen für die Bezahlung von Waren und Dienstleistungen an andere Unternehmen bezahlt und den es sich vom Finanzamt zurückholen kann. Es handelt sich dabei um die Umsatzsteuer, die auf Rechnungen ausgewiesen wird und die das Unternehmen selbst bezahlt hat. Die Vorsteuer ist also eine Art Gegenrechnung zur Umsatzsteuer.

Um vorsteuerabzugsberechtigt zu sein, muss ein Unternehmen selbst Umsatzsteuer in Rechnung stellen und diese an das Finanzamt weiterleiten. Kleinunternehmen und Freiberufler, die keine Umsatzsteuer erheben, sind nicht vorsteuerabzugsberechtigt.

Es lohnt sich, den Vorsteuerabzug in Anspruch zu nehmen und auf die Kleinunternehmerregelung zu verzichten, wenn das Unternehmen hohe Investitionen tätigt, bei denen die zu zahlende Umsatzsteuer beträchtliche Beträge ausmacht. Durch den Vorsteuerabzug kann das Unternehmen die bezahlte Umsatzsteuer als Betriebsausgabe erfassen und somit die Steuerlast verringern.

Es ist wichtig zu beachten, dass sowohl das Unternehmen selbst als auch die Rechnungen bestimmte Voraussetzungen erfüllen müssen, damit der Vorsteuerabzug möglich ist. Alle Pflichtbestandteile der Rechnung müssen angegeben sein.

Der Abzug der Vorsteuer erfolgt im Rahmen der Umsatzsteuervoranmeldung. Dabei gibt das Unternehmen dem Finanzamt mit, wie viel Umsatzsteuer es erhoben hat und wie viel Umsatzsteuer es selbst bezahlt hat. Die Differenz zwischen den erhobenen und bezahlten Umsatzsteuern wird als Umsatzsteuerzahllast bezeichnet und muss an das Finanzamt abgeführt werden.

Die Entscheidung, ob man zur Regelbesteuerung optiert oder die Kleinunternehmerregelung in Anspruch nimmt, sollte gut überlegt sein. Beide Optionen haben Vor- und Nachteile, die individuell abgewogen werden müssen.

Es ist wichtig, den Vorsteuerabzug korrekt durchzuführen, da Fehler zu bürokratischen und finanziellen Schwierigkeiten führen können. Eine Buchhaltungssoftware kann bei der Erstellung der Umsatzsteuervoranmeldung und der Überwachung aller relevanten Positionen helfen.

Voraussetzungen für den Vorsteuerabzug:

Um den Vorsteuerabzug geltend machen zu können, müssen bestimmte Voraussetzungen erfüllt sein. Diese sind:

1. Umsatzsteuerpflicht: Unternehmen müssen selbst Umsatzsteuer in Rechnung stellen und an das Finanzamt abführen.

2. Vorliegen einer korrekten Rechnung: Die Rechnung muss alle Pflichtbestandteile enthalten, wie beispielsweise den Namen und die Anschrift des leistenden Unternehmens, eine eindeutige Rechnungsnummer, das Ausstellungsdatum und eine detaillierte Auflistung der erbrachten Leistungen oder gelieferten Waren.

3. Bezahlung der Rechnung: Das Unternehmen muss die Rechnung begleichen und den Betrag inklusive der ausgewiesenen Umsatzsteuer bezahlen.

4. Erfüllung weiterer steuerlicher Pflichten: Das Unternehmen muss seine steuerlichen Pflichten, wie beispielsweise die regelmäßige Abgabe von Umsatzsteuervoranmeldungen, ordnungsgemäß erfüllen.

Es ist wichtig zu beachten, dass nicht nur das Unternehmen selbst diese Voraussetzungen erfüllen muss, sondern auch die Rechnung korrekt ausgestellt sein muss. Nur wenn alle Bedingungen erfüllt sind, kann der Vorsteuerabzug geltend gemacht werden.

Es ist ratsam, sich bei Unsicherheiten oder Fragen zum Vorsteuerabzug an einen Steuerberater zu wenden, um mögliche Fehler oder Probleme zu vermeiden.

Vorsteuerabzug vs. Kleinunternehmerregelung:

Der Vorsteuerabzug und die Kleinunternehmerregelung sind zwei verschiedene Optionen, die Unternehmen in Bezug auf die Umsatzsteuer haben. Hier sind einige wichtige Punkte, die Sie beachten sollten:

Vorsteuerabzug:

– Unternehmen, die selbst Umsatzsteuer in Rechnung stellen und diese an das Finanzamt weiterleiten, können sich im Gegenzug die Vorsteuer abziehen.

– Der Vorsteuerabzug ermöglicht es Unternehmen, die bezahlte Umsatzsteuer von den erhaltenen Rechnungen abzuziehen und somit ihre Steuerschuld zu reduzieren.

– Dieser Abzug erfolgt in der Regel im Rahmen der Umsatzsteuervoranmeldung, bei der dem Finanzamt mitgeteilt wird, wie viel Umsatzsteuer erhoben und bezahlt wurde.

Kleinunternehmerregelung:

– Kleine Unternehmen und Freiberufler, die nicht verpflichtet sind, Umsatzsteuer in Rechnung zu stellen, können von der Kleinunternehmerregelung Gebrauch machen.

– Bei dieser Regelung wird keine Umsatzsteuer auf den Rechnungen ausgewiesen und somit entfällt auch der Vorsteuerabzug.

– Die Kleinunternehmerregelung vereinfacht die Buchhaltung und erspart Unternehmen die Erstellung komplexer Umsatzsteuervoranmeldungen.

Es gibt jedoch Situationen, in denen es sich lohnen kann, auf die Kleinunternehmerregelung zu verzichten und den Vorsteuerabzug in Anspruch zu nehmen:

1. Hohe Investitionen: Wenn ein Unternehmen hohe Investitionen tätigt, bei denen die zu zahlende Umsatzsteuer beträchtliche Beträge ausmacht, kann der Vorsteuerabzug helfen, die Steuerlast zu verringern.

2. Kundenstruktur: Wenn die Kunden überwiegend Unternehmen sind, spielt die Umsatzsteuer keine Rolle, da sie für diese Kunden nur ein Durchlaufposten ist. In diesem Fall kann auf die Kleinunternehmerregelung verzichtet werden.

3. Image und Wahrnehmung: Die Entscheidung für oder gegen die Kleinunternehmerregelung kann auch von der subjektiven Wahrnehmung der Kunden abhängen. Ein Hinweis auf die Kleinunternehmerregelung kann das Unternehmen jünger oder kleiner wirken lassen, was von manchen Kunden negativ aufgefasst werden könnte.

Es ist wichtig zu beachten, dass sowohl der Vorsteuerabzug als auch die Kleinunternehmerregelung bestimmte Voraussetzungen erfüllen müssen und dass Fehler in Bezug auf die Umsatzsteuer bürokratische und finanzielle Schwierigkeiten verursachen können. Es empfiehlt sich daher, einen Steuerberater hinzuzuziehen oder eine Buchhaltungssoftware zu verwenden, um den Überblick über den Vorsteuerabzug und andere relevante Positionen zu behalten.

Umsatzsteuer, Mehrwertsteuer und Vorsteuer:

Die Umsatzsteuer, auch bekannt als Mehrwertsteuer (MwSt), ist eine Steuer, die auf den Verkauf von Waren und Dienstleistungen erhoben wird. Sie wird in Deutschland meistens mit einem Satz von 19 Prozent oder alternativ 7 Prozent auf den Nettobetrag berechnet. Auf jeder Rechnung müssen der Nettobetrag, die Steuer und der Bruttobetrag separat ausgewiesen werden.

Die Vorsteuer hingegen bezieht sich auf die Steuer, die ein Unternehmen für Leistungen bezahlt hat, die es selbst erhalten hat. Wenn ein Unternehmen eine Rechnung erhält, auf der sowohl der Nettobetrag als auch die Steuer ausgewiesen sind, kann es sich diese Vorsteuer vom Finanzamt zurückholen. Die Vorsteuer ist somit eine Gegenrechnung zur erhobenen Umsatzsteuer.

Um vorsteuerabzugsberechtigt zu sein, muss ein Unternehmen selbst Umsatzsteuer in Rechnung stellen und diese an das Finanzamt abführen. Kleinunternehmen und Freiberufler, die keine Umsatzsteuer in Rechnung stellen, haben daher keinen Anspruch auf den Vorsteuerabzug.

Es lohnt sich den Vorsteuerabzug in Anspruch zu nehmen und auf die Kleinunternehmerregelung zu verzichten, wenn das Unternehmen hohe Investitionen tätigt und dadurch beträchtliche Umsatzsteuern anfallen. Durch den Verzicht auf die Kleinunternehmerregelung kann das Unternehmen die bezahlte Umsatzsteuer als Betriebsausgabe erfassen und somit die Steuerlast verringern.

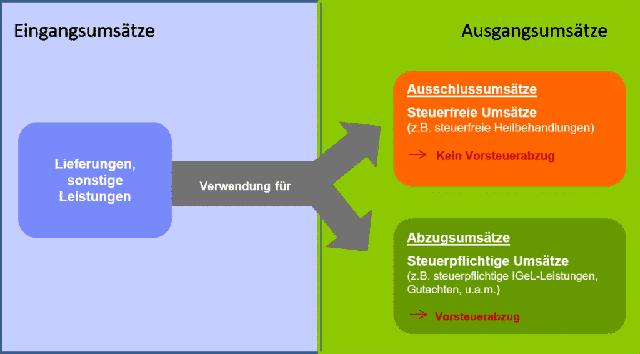

Es ist wichtig zu beachten, dass sowohl das Unternehmen selbst als auch die Rechnung bestimmte Voraussetzungen erfüllen müssen, um den Vorsteuerabzug geltend machen zu können. Zudem gibt es bestimmte Leistungen, die von der Umsatzsteuer ausgenommen sind.

Der Vorsteuerabzug erfolgt im Rahmen der Umsatzsteuervoranmeldung, bei der dem Finanzamt mitgeteilt wird, wie viel Umsatzsteuer erhoben und bezahlt wurde. Es ist ratsam, eine entsprechende Buchhaltungssoftware zu verwenden, um den Vorsteuerabzug und die Umsatzsteuervoranmeldung einfacher durchführen zu können.

Insgesamt gibt es verschiedene Vor- und Nachteile sowohl bei der Regelbesteuerung als auch bei der Kleinunternehmerregelung. Es liegt an jedem Unternehmen individuell zu entscheiden, welche Option am besten geeignet ist.

Es ist wichtig, den Vorsteuerabzug korrekt durchzuführen, da Fehler bürokratische und finanzielle Schwierigkeiten verursachen können. Bei Unsicherheiten kann ein Steuerberater hinzugezogen werden.

Wie funktioniert der Vorsteuerabzug in der Praxis?

Der Vorsteuerabzug ist ein wichtiger Vorgang für Unternehmen, um die gezahlte Umsatzsteuer von ihren eigenen Umsätzen abzuziehen. Unternehmen, die selbst Umsatzsteuer in Rechnung stellen und an das Finanzamt weiterleiten, sind vorsteuerabzugsberechtigt. Sie können die Vorsteuer von den Rechnungen, die sie bezahlen, abziehen. Dies bedeutet, dass sie die gezahlte Umsatzsteuer mit der weitergeleiteten Umsatzsteuer verrechnen können.

Kleinunternehmen und Freiberufler, die keine Umsatzsteuer in Rechnung stellen, sind nicht vorsteuerabzugsberechtigt. Sie können daher keine Vorsteuer abziehen. Ein Unternehmen, das neben dem Nettobetrag auf der Rechnung auch Umsatzsteuer (in der Regel 19 Prozent) ausweist und diese von den Kunden erhebt, leitet den Gesamtbetrag der Umsatzsteuer an das Finanzamt weiter. Das Unternehmen bezahlt jedoch auch Rechnungen anderer Unternehmen mit 19% Steuern. Dieser Betrag wird als Vorsteuer betrachtet und kann vom Unternehmen abgezogen werden.

Im B2B-Bereich spricht man meistens von Umsatzsteuer, während Verbraucher Mehrwertsteuer sagen. Die Höhe der Steuersätze beträgt in der Regel 19 Prozent oder alternativ 7 Prozent. Auf jeder Rechnung müssen der Nettobetrag, die Steuer und der Bruttobetrag getrennt ausgewiesen sein.

Die Vorsteuer bezieht sich darauf, dass ein Unternehmen eine Rechnung erhält, auf der der Nettobetrag, der Steuerbetrag und der Gesamtbetrag ausgewiesen sind. Das Unternehmen bezahlt den Gesamtbetrag und kann sich die enthaltene Steuer mit dieser Rechnung vom Finanzamt zurückerstatten lassen. Daher vergleichen Unternehmen nur Nettopreise und kalkulieren in dieser Form.

Um Vorsteuer abziehen zu können, muss ein Unternehmen selbst Umsatzsteuer erheben. Umsatzsteuerbefreite Unternehmen sind nicht vorsteuerabzugsberechtigt, ebenso wie Privatpersonen. Es gibt jedoch eine Ausnahme: Ein Kleinunternehmer, der von der Kleinunternehmerregelung befreit ist und keine Umsatzsteuer erheben muss, kann darauf verzichten und stattdessen alle Rechte und Pflichten eines Unternehmens ohne Kleinunternehmerregelung in Anspruch nehmen. Dies umfasst auch die Pflicht zur Ausweisung von Umsatzsteuer auf Rechnungen und die Möglichkeit zum Vorsteuerabzug.

Es ist wichtig zu beachten, dass nicht nur das Unternehmen selbst bestimmte Voraussetzungen erfüllen muss, um Vorsteuer abziehen zu können. Die Rechnung muss auch korrekt ausgestellt sein, damit der Vorsteuerabzug möglich ist. Alle Pflichtangaben müssen angegeben sein.

Ein weiteres Detail ist, dass einige Leistungen von der Umsatzsteuer vollständig ausgenommen sind, wie z.B. langfristige Vermietungen für Wohnzwecke.

Der Vorsteuerabzug erfolgt im Rahmen der Umsatzsteuervoranmeldung. Jeder umsatzsteuerpflichtige Unternehmer muss regelmäßig die Umsatzsteuer voranmelden und dem Finanzamt mitteilen, wie viel Umsatzsteuer in einem bestimmten Zeitraum erhoben und bezahlt wurde.

Ein Beispiel zur Verdeutlichung: Die Beispiel GmbH erwirtschaftet in einem Monat einen Nettoumsatz von 10.000 Euro und stellt zusätzlich 19% Umsatzsteuer in Rechnung, also 1.900 Euro. Kunden der Beispiel GmbH zahlen insgesamt 1.900 Euro plus den Nettobetrag. Im selben Monat bezieht die Beispiel GmbH jedoch auch Leistungen von anderen Unternehmen im Wert von 5.000 Euro netto, für die ebenfalls 19% Umsatzsteuer berechnet wurden. Insgesamt wurden also 5.000 Euro plus 950 Euro Umsatzsteuer bezahlt. Die Differenz zwischen erhobener und bezahlter Umsatzsteuer beträgt 950 Euro und muss als Umsatzsteuerzahllast an das Finanzamt abgeführt werden.

Die Kleinunternehmerregelung erleichtert vielen Unternehmen das Leben, da keine komplizierten Umsatzsteuervoranmeldungen erstellt werden müssen und die Rechnungslegung vereinfacht wird. Es kann jedoch auch Vorteile haben, auf die Kleinunternehmerregelung zu verzichten, insbesondere wenn hohe Investitionen getätigt werden, bei denen die zu zahlende Umsatzsteuer erheblich ist.

Es ist wichtig, alle Aspekte des Vorsteuerabzugs gut zu verstehen und im Griff zu haben, da Fehler bei der Berechnung der erhobenen oder abgezogenen Umsatzsteuer zu bürokratischen und finanziellen Schwierigkeiten führen können.

Vor- und Nachteile des Vorsteuerabzugs für Unternehmen:

Vor- und Nachteile des Vorsteuerabzugs für Unternehmen:

Vorteile:

– Kostenersparnis: Durch den Vorsteuerabzug können Unternehmen die Umsatzsteuer, die sie auf ihre Einkäufe zahlen, von der Umsatzsteuer, die sie auf ihre Verkäufe erheben, abziehen. Dadurch verringern sich die Kosten für das Unternehmen.

– Liquidität: Der Vorsteuerabzug kann zu einer verbesserten Liquiditätssituation führen, da Unternehmen die gezahlte Umsatzsteuer vom Finanzamt zurückerstattet bekommen. Dieses Geld kann dann für andere geschäftliche Zwecke verwendet werden.

– Wettbewerbsvorteil: Unternehmen, die vorsteuerabzugsberechtigt sind, können ihre Produkte oder Dienstleistungen möglicherweise zu günstigeren Preisen anbieten als Konkurrenten, die keine Vorsteuer abziehen können.

Nachteile:

– Bürokratischer Aufwand: Der Vorsteuerabzug erfordert eine genaue Dokumentation der Einkäufe und Verkäufe sowie regelmäßige Umsatzsteuervoranmeldungen. Dies kann zeitaufwändig sein und zusätzlichen administrativen Aufwand bedeuten.

– Komplexität: Die korrekte Berechnung des Vorsteuerabzugs erfordert Kenntnisse über das Umsatzsteuergesetz und dessen Anwendung. Fehler bei der Berechnung können zu finanziellen Strafen führen.

– Abhängigkeit von anderen Unternehmen: Um den Vorsteuerabzug geltend machen zu können, müssen Unternehmen Rechnungen von anderen Unternehmen erhalten. Wenn diese Rechnungen nicht korrekt ausgestellt sind, kann der Vorsteuerabzug gefährdet sein.

Diese Liste ist nicht abschließend und es gibt möglicherweise weitere individuelle Vor- und Nachteile, die von der spezifischen Situation des Unternehmens abhängen. Es ist wichtig, dass Unternehmen sorgfältig abwägen, ob der Vorsteuerabzug für sie vorteilhaft ist und gegebenenfalls professionellen Rat einholen.

Zusammenfassend lässt sich sagen, dass Vorsteuerabzugsberechtigung Unternehmen ermöglicht, die ihnen in Rechnung gestellte Umsatzsteuer von ihren eigenen Umsatzsteuerschulden abzuziehen. Hierbei gibt es bestimmte Voraussetzungen und Einschränkungen, die beachtet werden müssen. Es ist wichtig, diese Regelungen genau zu kennen und korrekt anzuwenden, um mögliche Steuervorteile nicht zu verpassen und rechtliche Konsequenzen zu vermeiden.