Die Grundschuld ist eine Form der Sicherheit, die beim Immobilienkauf in Deutschland verwendet wird. Sie sichert dem Gläubiger das Recht auf die zwangsweise Verwertung des belasteten Grundstücks, falls der Schuldner seine Zahlungsverpflichtungen nicht erfüllt. In diesem Artikel erfahren Sie mehr über die Grundschuld und ihre Bedeutung im deutschen Rechtssystem.

- Ursachen und Symptome von schäumendem Urin: Was Sie wissen sollten

- Solidaritätszuschlag: Was ist das?

- Wie alt werden Welse? Erfahren Sie alles in der gedruckten Ausgabe der BZ vom 16. Dezember 2011!

- Bedeutung und Herkunft des Namens Katharina: Alles über den weiblichen Vornamen

- Das Alter von Stefan Schatz – Einblick in die Arbeit des Fanbetreuers

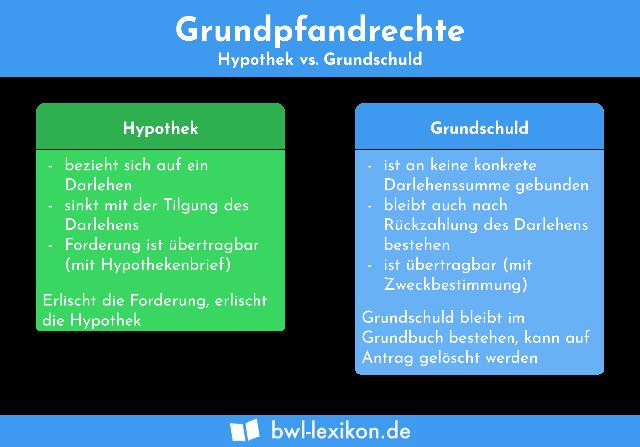

1. Grundschuld: Definition, Bedeutung und Unterschiede zur Hypothek

Eine Grundschuld ist ein dingliches Pfandrecht an einer Immobilie, das Gläubigern als Sicherheit dient. Im Gegensatz zur Hypothek ist die Grundschuld nicht an eine Forderung gebunden und bleibt auch nach der Tilgung des Darlehens in voller Höhe bestehen.

Die Grundschuld kann als Buchgrundschuld oder Briefgrundschuld eingetragen werden. Die Briefgrundschuld hat den Vorteil einer schnelleren Abtretung an einen neuen Gläubiger.

Im Vergleich zur Hypothek spielt die Grundschuld in der Praxis eine geringere Rolle. Während die Hypothek immer geringer wird, wenn das Darlehen getilgt wird, bleibt die Grundschuld weiterhin in voller Höhe bestehen.

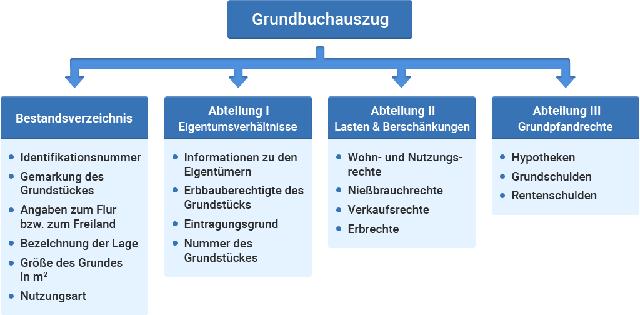

Es ist Pflicht, die Grundschuld im Grundbuch eintragen zu lassen. Erst mit der Eintragung ins Grundbuch dient sie der Bank als Sicherheit.

Im Gegensatz zur Fremdgrundschuld gibt es auch die Eigentümergrundschuld. Diese steht dem Eigentümer selbst zu und dient dazu, den ersten Rang unter den Grundschulden im Grundbuch zu besetzen.

Die Unterschiede zwischen Hypothek und Grundschuld liegen vor allem darin, dass die Hypothek an das Bestehen einer Forderung gebunden ist und sich im Zuge der Darlehenstilgung verringert, während die Grundschuld unabhängig von einer Forderung besteht und in voller Höhe erhalten bleibt.

Die Buchgrundschulden sind im Grundbuch zu finden. Die Rangfolge der Grundschulden im Grundbuch hat eine hohe Bedeutung, da sie bestimmt, welche Gläubiger bei einer Zwangsversteigerung zuerst befriedigt werden.

Wenn der Darlehensnehmer die Raten nicht bedienen kann, ist die Bank berechtigt, die Zwangsvollstreckung zu betreiben. Im Falle eines Bankenwechsels oder einer Anschlussfinanzierung wird in der Regel das Grundpfandrecht auf den neuen Kreditgeber übertragen.

2. Was ist eine Grundschuld und wie funktioniert sie?

Eine Grundschuld ist ein dingliches Pfandrecht an einer Immobilie, das Gläubigern als Sicherheit dient. Sie entsteht durch die Einigung der Parteien und wird im Grundbuch eingetragen. Es gibt zwei Arten von Grundschulden: die Buchgrundschuld und die Briefgrundschuld.

Die Buchgrundschuld wird durch die Eintragung im Grundbuch dokumentiert. Sie kann für verschiedene Zwecke verwendet werden, beispielsweise zur Absicherung eines Kredits oder zur Finanzierung von Bauvorhaben. Die Buchgrundschuld bleibt auch nach Tilgung des Darlehens bestehen, es sei denn, sie wird gelöscht.

Die Briefgrundschuld hingegen wird in Form eines Grundschuldbriefs ausgestellt. Dieser kann leichter übertragen werden, da er wie ein Inhaberpapier fungiert. Im Falle einer Veräußerung der Immobilie kann der neue Eigentümer den Briefgrundschuldbrief einfach auf seinen Namen umschreiben lassen.

Die Grundschuld dient dem Gläubiger als Sicherheit für seine Forderungen gegenüber dem Schuldner. Kommt es zu einem Zahlungsverzug oder einem Kreditausfall, hat der Gläubiger das Recht, die Zwangsvollstreckung einzuleiten und das belastete Grundstück zu verwerten.

Es ist wichtig zu beachten, dass die Grundschuld nicht an das Bestehen einer konkreten Forderung gebunden ist. Während bei der Hypothek die Höhe des Pfandrechts mit jeder Tilgungsrate sinkt, bleibt die Grundschuld in voller Höhe bestehen.

3. Grundschuld vs. Hypothek: Die Unterschiede im Überblick

Die Grundschuld und die Hypothek sind zwei verschiedene Arten von Sicherheiten, die bei der Finanzierung einer Immobilie eingesetzt werden können. Hier sind die wichtigsten Unterschiede zwischen den beiden:

Grundschuld:

– Eine Grundschuld ist ein dingliches Pfandrecht an einer Immobilie, das Gläubigern als Sicherheit dient.

– Sie entsteht durch die Einigung der Parteien und Eintragung im Grundbuch.

– Die Grundschuld kann als Buchgrundschuld oder Briefgrundschuld eingetragen werden.

– Nach Tilgung des Darlehens kann die Grundschuld gelöscht oder weiterbestehen gelassen werden.

Hypothek:

– Eine Hypothek ist ebenfalls ein dingliches Pfandrecht an einer Immobilie, das Gläubigern als Sicherheit dient.

– Im Gegensatz zur Grundschuld ist eine Hypothek an das Bestehen einer Forderung gebunden.

– Während die Hypothek im Zuge der Darlehenstilgung immer geringer wird, bleibt das Grundpfandrecht der Grundschuld weiterhin in voller Höhe bestehen.

Es gibt also einige wesentliche Unterschiede zwischen der Grundschuld und der Hypothek. Beide dienen jedoch dem Zweck, Kreditgebern eine Sicherheit bei der Finanzierung von Immobilien zu bieten.

4. Alles, was Sie über die Grundschuldbestellung wissen müssen

Was ist die Grundschuldbestellung?

Die Grundschuldbestellung bezeichnet den Vorgang, bei dem eine Grundschuld im Grundbuch eingetragen wird. Dies geschieht durch Zustimmung der Eigentümer der Immobilie und hat rechtliche Konsequenzen. Die Bestellung kann entweder notariell beglaubigt oder öffentlich beglaubigt erfolgen. In der Regel wird ein Notar mit der Eintragung beauftragt.

Wie wird die Grundschuldbestellung durchgeführt?

Um eine Grundschuld zu bestellen, müssen alle Eigentümer der Immobilie unterschreiben, die als Beleihungsobjekt für die Immobilienfinanzierung dient. Die Urkunde zur Grundschuldbestellung wird beim Notar unterzeichnet und dieser leitet die erforderlichen Unterlagen an das zuständige Grundbuchamt weiter. Die Auszahlung des Darlehens erfolgt nur, wenn das Grundpfandrecht im Grundbuch eingetragen ist.

Welche Kosten entstehen bei der Grundschuldbestellung?

Für die notarielle Beurkundung einer Grundschuldbestellung fallen Gebühren an, die sich nach dem jeweiligen Gebührensatz richten. So beträgt zum Beispiel die Notargebühr für eine 100.000 Euro hohe Grundschuld 500 Euro. Zusätzlich können noch Auslagen für den Grundbuchauszug, Kopien, Telekommunikation und Porto anfallen. Die Gesamtkosten für die notarielle Beurkundung können je nach Fall und Notar variieren, daher ist es ratsam, vorher eine individuelle Kostenaufstellung beim zuständigen Notar einzuholen.

Kann die Grundschuldbestellung ohne Notar erfolgen?

Theoretisch ist es möglich, eine Grundschuld ohne Notar einzutragen, wenn die Dokumente lediglich notariell beglaubigt werden. Allerdings wird von den meisten Kreditgebern eine dingliche Zwangsvollstreckungsunterwerfung gefordert, wodurch ein Notar in der Praxis kaum umgangen werden kann. Der Notar reicht die Grundschuldbestellungsurkunde und die Belastungsvollmacht beim Grundbuchamt ein, woraufhin das Grundpfandrecht ins Grundbuch eingetragen wird.

5. Grundschulden im Immobilienverkauf: Was passiert damit?

5.4 Was passiert mit der Grundschuld bei einem Verkauf?

Bei einem Immobilienverkauf bleibt die Grundschuld in der Regel bestehen und wird auf den Käufer übertragen. Der Käufer tritt somit in die Rechte und Pflichten des Verkäufers ein und übernimmt auch die Belastung der Immobilie mit der Grundschuld. Die Bank hat jedoch das Recht, einer solchen Übertragung zuzustimmen oder gegebenenfalls eine Löschungsbewilligung zu verlangen.

5.5 Kann man eine Grundschuld von der Bank zurückkaufen?

Ja, es ist möglich, eine Grundschuld von der Bank zurückzukaufen. Dies kann beispielsweise dann sinnvoll sein, wenn das Darlehen bereits vollständig getilgt wurde und die Grundschuld nicht mehr benötigt wird. In diesem Fall kann man bei der Bank eine Löschungsbewilligung beantragen und gegen Zahlung einer Gebühr die Löschung der Grundschuld im Grundbuch veranlassen.

5.6 Grundschuld löschen oder nicht: Die Löschungsbewilligung

Ob man die Grundschuld nach Tilgung des Darlehens löschen lässt oder weiterbestehen lässt, ist eine individuelle Entscheidung. Eine Löschungsbewilligung kann bei Bedarf von der Bank beantragt werden, um die Grundschuld aus dem Grundbuch zu entfernen. Allerdings können damit auch Nachteile verbunden sein, da eine erneute Eintragung einer Grundschuld bei einer späteren Finanzierung wieder mit Kosten verbunden ist. Es empfiehlt sich daher, die Vor- und Nachteile sorgfältig abzuwägen und gegebenenfalls professionellen Rat einzuholen.

6. Buchgrundschuld vs. Briefgrundschuld: Was ist der Unterschied?

Eine Buchgrundschuld und eine Briefgrundschuld sind zwei verschiedene Arten von Grundschulden, die im Grundbuch eingetragen werden können.

Buchgrundschuld

– Eine Buchgrundschuld wird durch die Eintragung im Grundbuch dokumentiert.

– Sie wird nicht in Form eines physischen Dokuments ausgegeben.

– Die Eintragung einer Buchgrundschuld ist einfacher und kostengünstiger als bei einer Briefgrundschuld.

– Bei einer Buchgrundschuld kann der Gläubiger das Pfandrecht an einen neuen Gläubiger abtreten, indem er die Eintragung im Grundbuch ändert.

Briefgrundschuld

– Eine Briefgrundschuld wird durch die Ausstellung eines physischen Dokuments, des Grundschuldbriefs, dokumentiert.

– Der Grundschuldbrief ist ein Wertpapier und kann wie ein Scheck oder eine Aktie übertragen werden.

– Die Übertragung einer Briefgrundschuld erfolgt durch Übergabe des Grundschuldbriefs an den neuen Gläubiger.

– Im Falle einer Zwangsvollstreckung muss der Gläubiger den Grundschuldbrief vorlegen, um seine Ansprüche geltend zu machen.

Es gibt Vor- und Nachteile sowohl bei der Buchgrundschuld als auch bei der Briefgrundschuld. Die Wahl zwischen den beiden hängt von den individuellen Bedürfnissen und Umständen ab.

Die Grundschuld ist eine wichtige Form der Kreditsicherung, bei der ein Grundstück als Sicherheit für einen Kredit dient. Sie ermöglicht es dem Gläubiger im Falle einer Zahlungsunfähigkeit des Schuldners das Grundstück zu verwerten. Die Grundschuld bietet somit sowohl dem Kreditgeber als auch dem Kreditnehmer eine rechtliche Absicherung und ist ein gängiges Instrument im Immobilienbereich.