Eine Feststellungserklärung ist eine schriftliche Erklärung, die dazu dient, bestimmte Tatsachen oder Sachverhalte festzustellen und rechtlich zu dokumentieren. Sie wird oft in juristischen Angelegenheiten verwendet, um Klarheit und Nachweisbarkeit zu schaffen. Diese Erklärung kann verschiedene Bereiche wie Finanzen, Verträge oder Versicherungen betreffen und ist ein wichtiges Instrument zur Sicherung der Rechte und Pflichten aller beteiligten Parteien.

- Fußballschuhe selber designen: Perfekter Rahmen für deinen Fuß mit Scanframe Technologie.

- Was ist ein Suglie? Erfahre mehr über die lustige Abwandlung des Selfies!

- Kreative DIY-Ideen für kleine Weihnachtsgeschenke

- Fahrlehrer-Alter: Mindestalter und Voraussetzungen

- Herzschlag im Ultraschall: Ab wann ist er sichtbar?

Warum ist eine Feststellungserklärung beim Finanzamt erforderlich?

Eine Feststellungserklärung beim Finanzamt ist erforderlich, um die Besteuerungsgrundlagen für die Einkommensbesteuerung festzustellen. Dies betrifft vor allem Personengesellschaften wie Erbengemeinschaften oder Gesellschaften bürgerlichen Rechts (GbR), bei denen die Einkünfte auf die einzelnen Beteiligten aufgeteilt werden müssen. Durch die Feststellungserklärung wird sichergestellt, dass die Ermittlung der Einkünfte einheitlich erfolgt und unterschiedliche Abschreibungs- und Bewertungsmethoden vermieden werden.

Gründe für eine Feststellungserklärung:

- Erbschaft eines Hauses mit Mieteinnahmen: Wenn eine Erbengemeinschaft ein Haus erbt, das Einkünfte aus Vermietung generiert, muss durch die Feststellungserklärung festgelegt werden, wie hoch der individuelle Anteil an den Einkünften für jeden Miterben ist.

- Gesellschaft bürgerlichen Rechts (GbR): Auch bei einer GbR müssen jährlich eine Feststellungserklärung abgegeben werden, um die Aufteilung der Einkünfte auf die einzelnen Gesellschafter zu bestimmen.

Die Feststellungserklärung dient somit zur Ermittlung der Besteuerungsgrundlagen und ist unabhängig von der persönlichen Steuererklärung. Sie bildet die Grundlage für den Feststellungsbescheid des Finanzamts, in dem sowohl die Höhe der Einkünfte als auch deren Aufteilung auf die Einzelpersonen festgelegt werden.

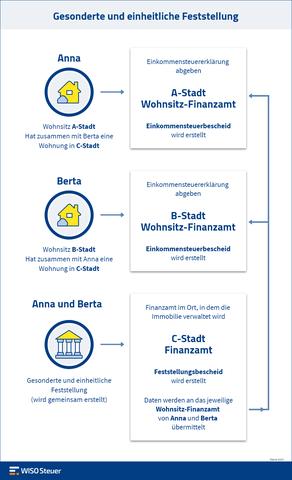

Unterschied zwischen gesonderter und einheitlicher Feststellungserklärung

Eine gesonderte Feststellungserklärung wird von Einzelunternehmern abgegeben, während eine gesonderte und einheitliche Feststellungserklärung für Personengesellschaften gilt. Der Unterschied liegt darin, dass bei der gesonderten Feststellung die Besteuerung für jede einzelne Person der Gesellschaft getrennt erfolgt, während bei der einheitlichen Feststellung die Besteuerung zwar ebenfalls für jede Person separat erfolgt, aber auf einheitlicher Grundlage.

Die gesonderte Feststellung betrifft somit Einzelunternehmer, die ihre Einkünfte selbstständig ermitteln und in ihrer persönlichen Steuererklärung angeben. Bei einer Personengesellschaft hingegen werden die Einkünfte durch eine gesonderte und einheitliche Feststellung für alle Beteiligten ermittelt. Dadurch wird sichergestellt, dass die Ermittlung der Einkünfte einheitlich erfolgt und unterschiedliche Abschreibungs- und Bewertungsmethoden vermieden werden.

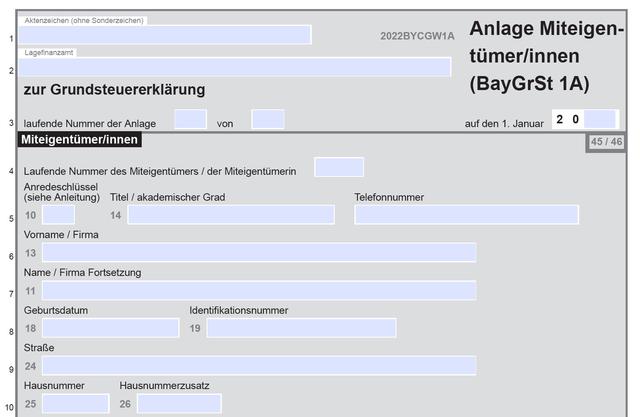

Die gesonderte und einheitliche Feststellung umfasst mehrere Formulare zur Aufteilung von Besteuerungsgrundlagen wie Einnahmen, Ausgaben, Kapitalerträge usw. Jeder Gesellschafter muss seine individuellen Angaben machen und diese dann in seiner persönlichen Steuererklärung berücksichtigen.

Es ist wichtig zu beachten, dass die Feststellungserklärungen separate Verfahren sind und vor der persönlichen Steuererklärung eingereicht werden müssen. Die daraus resultierenden Feststellungsbescheide bilden die Grundlage für den Folgebescheid, also den Steuerbescheid, der die endgültige Steuerfestsetzung enthält.

Es ist ratsam, sich bei Fragen zur Feststellungserklärung an einen Steuerberater oder eine Steuerberaterin zu wenden.

Ablauf der Feststellungserklärung: Was Sie wissen müssen

1. Ausfüllen der Formulare

Der Ablauf der Feststellungserklärung beginnt mit dem Ausfüllen der für Sie zutreffenden Formulare. Diese müssen elektronisch an das zuständige Finanzamt geschickt werden. Bei Personengesellschaften ist grundsätzlich jede Person zur Abgabe der Feststellungserklärung verpflichtet. Es kann daher sinnvoll sein, eine/n Vertreter/in zu bestellen, der/die sich um die steuerlichen Belange kümmert.

2. Erhalt des Feststellungsbescheids

Nachdem das Finanzamt die Feststellungserklärung geprüft hat, erhalten Sie den Feststellungsbescheid. Dieser enthält nicht nur die Höhe der Einkünfte, sondern auch die Aufteilung der Einkünfte auf die einzelnen Personen.

3. Ausfüllen der persönlichen Steuererklärung

Im nächsten Schritt füllen Sie Ihre persönliche Steuererklärung aus und übernehmen die Beträge aus dem Feststellungsbescheid an entsprechender Stelle.

4. Erhalt des Steuerbescheids

Nach dem Absenden Ihrer persönlichen Steuererklärung erhalten Sie den Steuerbescheid, auch Folgebescheid genannt. In diesem erfahren Sie, ob Ihnen eine Steuererstattung zusteht oder ob Sie Geld nachzahlen müssen.

5. Einspruch bei fehlerhaftem Feststellungsbescheid

Sollten Sie einen Fehler im Feststellungsbescheid bemerken, müssen Sie innerhalb eines Monats nach Bekanntgabe Einspruch einlegen. Der Feststellungsbescheid ist ein Grundlagenbescheid, der für den Folgebescheid bindend ist.

Es ist wichtig zu beachten, dass Lohnsteuerhilfevereine Selbstständige nicht beraten dürfen. Bei Fragen zur Feststellungserklärung sollten Sie sich als Einzelunternehmer an eine Steuerberaterin oder einen Steuerberater wenden. Sind Sie Gesellschafter einer nicht gewerblichen Personengesellschaft, können Sie eine VLH-Beratungsstelle aufsuchen, um zu prüfen, ob eine Beratung möglich ist.

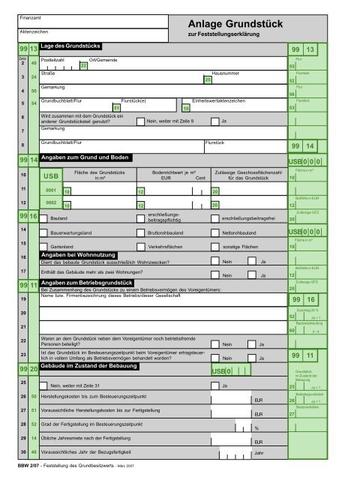

Ist die Grundsteuererklärung eine Form der Feststellungserklärung?

Ja, die Grundsteuererklärung ist eine Form der Feststellungserklärung. Bei der Grundsteuererklärung handelt es sich um eine gesonderte und einheitliche Feststellung von Besteuerungsgrundlagen für die Einkommensbesteuerung. Dabei werden die Grundlagen für die Berechnung der Grundsteuer festgestellt, wie zum Beispiel der Einheitswert des Grundstücks.

Die Grundsteuererklärung muss in digitaler Form beim Finanzamt eingereicht werden, in der Regel über ELSTER Online oder andere Tools. Dies muss im Zeitraum zwischen dem 1. Juli 2022 und dem 31. Januar 2023 erfolgen. Es handelt sich dabei um eine einmalige Sache im Zusammenhang mit der bevorstehenden Grundsteuerreform.

Wenn Sie als Grundstückseigentümer/in einen Fehler im Feststellungsbescheid bemerken, müssen Sie innerhalb eines Monats nach Bekanntgabe Einspruch einlegen. Der Feststellungsbescheid ist ein Grundlagenbescheid und hat Auswirkungen auf den Folgebescheid, zum Beispiel den Steuerbescheid Ihrer Einkommensteuererklärung.

Bitte beachten Sie, dass Lohnsteuerhilfevereine Selbstständige nicht beraten dürfen laut § 4 Nr. 11 StBerG. Bei Fragen zur Feststellungserklärung als Einzelunternehmer/in sollten Sie sich an eine Steuerberaterin oder einen Steuerberater wenden. Sind Sie Gesellschafter einer nicht gewerblichen Personengesellschaft (Erbengemeinschaft, Grundstücksgemeinschaft oder ähnliches), können Sie eine VLH-Beratungsstelle aufsuchen, um zu prüfen, ob sie Sie beraten dürfen.

Dieser Text wurde vom Redaktionsteam der VLH verfasst und dient nur zu Informationszwecken. Es erfolgt keine Beratung zu Themen außerhalb der steuerlichen Beratungsbefugnis eines Lohnsteuerhilfevereins.

Fehlerhafter Feststellungsbescheid: Was tun?

Einlegen eines Einspruchs

Wenn Sie einen Fehler im Feststellungsbescheid bemerken, müssen Sie innerhalb eines Monats nach Bekanntgabe Einspruch einlegen. Dies ist wichtig, da der Feststellungsbescheid als Grundlagenbescheid für den Folgebescheid, wie beispielsweise den Steuerbescheid Ihrer Einkommensteuererklärung, bindend ist.

Prüfung des Feststellungsbescheids

Es ist ratsam, den fehlerhaften Feststellungsbescheid sorgfältig zu prüfen und die genaue Natur des Fehlers festzustellen. Mögliche Fehler können beispielsweise falsch berechnete Einkünfte oder ungenaue Aufteilungen sein. Falls Sie unsicher sind, können Sie sich an eine Steuerberaterin oder einen Steuerberater wenden.

Einschaltung eines Rechtsbehelfs

Wenn der Einspruch gegen den fehlerhaften Feststellungsbescheid abgelehnt wird oder das Finanzamt nicht innerhalb einer angemessenen Frist reagiert, besteht die Möglichkeit, einen Rechtsbehelf einzulegen. Hierbei kann es sich um eine Klage vor dem Finanzgericht handeln.

Unterstützung durch einen Lohnsteuerhilfeverein

Für Einzelunternehmerinnen und Einzelunternehmer bietet ein Lohnsteuerhilfeverein keine Beratung zur Feststellungserklärung an. Es wird empfohlen, sich in diesem Fall an eine Steuerberaterin oder einen Steuerberater zu wenden. Bei Gesellschafterinnen und Gesellschaftern einer nicht gewerblichen Personengesellschaft besteht die Möglichkeit, eine Beratungsstelle eines Lohnsteuerhilfevereins aufzusuchen, um zu prüfen, ob eine Beratung möglich ist.

Beratungsstellen zur Unterstützung finden

Um Unterstützung bei der Prüfung des fehlerhaften Feststellungsbescheids zu erhalten, können Sie nach einer Steuerberaterin oder einem Steuerberater suchen. Falls Sie Teil einer nicht gewerblichen Personengesellschaft sind, können Sie auch eine Beratungsstelle eines Lohnsteuerhilfevereins aufsuchen.

Abgabefrist für die Steuererklärung: Wann müssen Sie diese einreichen?

Die Abgabefrist für die Steuererklärung variiert je nach Art des Steuerpflichtigen. Hier sind einige wichtige Fristen:

Arbeitnehmer

Für Arbeitnehmer, die ihre Steuererklärung freiwillig abgeben möchten, endet die Frist in der Regel am 31. Juli des Folgejahres. Wenn Sie jedoch einen Steuerberater beauftragt haben, kann dieser eine Fristverlängerung beantragen, sodass Sie mehr Zeit haben.

Selbstständige und Gewerbetreibende

Selbstständige und Gewerbetreibende müssen ihre Steuererklärungen grundsätzlich bis zum 31. Mai des Folgejahres abgeben. Auch hier kann bei Beauftragung eines Steuerberaters eine Fristverlängerung möglich sein.

Gesellschaften und juristische Personen

Gesellschaften und juristische Personen müssen ihre Steuererklärungen in der Regel innerhalb von fünf Monaten nach Ablauf des Geschäftsjahres abgeben.

Es ist wichtig zu beachten, dass diese Fristen allgemein gelten und es Ausnahmen geben kann. Wenn Sie unsicher sind, sollten Sie sich an einen Steuerberater wenden oder beim Finanzamt nachfragen.

Zusätzlich gibt es auch noch eine freiwillige Abgabefrist für alle Steuerpflichtigen, die ihre Erklärungen elektronisch übermitteln möchten. Diese liegt in der Regel am 31. Juli des Folgejahres.

Es ist ratsam, die Abgabefristen im Auge zu behalten und die Steuererklärung rechtzeitig einzureichen, um mögliche Strafzahlungen oder Verzugszinsen zu vermeiden.

Zusammenfassend ist eine Feststellungserklärung ein schriftliches Dokument, das verwendet wird, um bestimmte Tatsachen oder Informationen festzuhalten. Sie dient als rechtlich bindende Aussage und kann in verschiedenen Bereichen wie Recht, Finanzen oder Immobilien verwendet werden. Eine Feststellungserklärung bietet Klarheit und Sicherheit, indem sie wichtige Fakten dokumentiert und potenzielle Streitigkeiten vermeidet.