Ein Kontokorrentkredit ist eine flexible Finanzierungsmöglichkeit, die es Unternehmen ermöglicht, ihr Geschäftskonto zu überziehen. Mit diesem kurzfristigen Kredit können Unternehmen liquide Engpässe überbrücken und ihre laufenden Ausgaben decken. Erfahren Sie hier mehr über die Funktionen und Vorteile eines Kontokorrentkredits.

Kontokorrentkredit: Definition und Funktionsweise

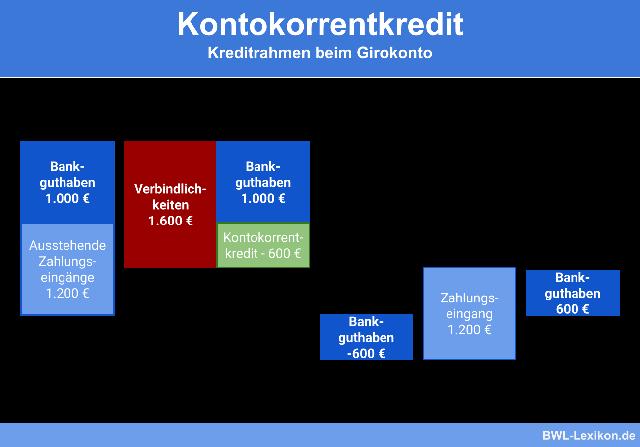

Ein Kontokorrentkredit ist ein Bankkredit, der flexibel in Anspruch genommen werden kann. Er wird meist an ein Girokonto gebunden und hat einen festgelegten Kreditrahmen. Der Kreditnehmer kann das Konto bis zu diesem Limit überziehen und später wieder ausgleichen.

Im privaten Bereich spricht man auch vom Dispositionskredit. Rechtlich gesehen handelt es sich jedoch um ein Darlehen. Im Gegensatz zu anderen Krediten erfolgt die Rückzahlung in der Regel nach kurzer Zeit durch Eingänge am Konto.

Die Zinsen für einen Kontokorrentkredit sind vergleichsweise hoch, da die Bank das Kapital ständig bereithalten muss. Der genaue Zinssatz variiert von Bank zu Bank, liegt aber oft zwischen 8% und 15%.

Um einen Kontokorrentkredit zu beantragen, muss man volljährig sein und über ein geregeltes Einkommen verfügen. In der Regel wird der Kredit bei der Hausbank angefragt.

Es können zusätzliche Kosten wie Bearbeitungsentgelte oder Kontoführungsgebühren anfallen. Es ist wichtig, die Konditionen genau zu prüfen und auf versteckte Gebühren zu achten.

Der Kontokorrentkredit eignet sich vor allem zur Überbrückung finanzieller Engpässe bis zum nächsten Gehaltseingang oder zur Deckung wichtiger Verbindlichkeiten im Geschäftsbereich.

Es ist ratsam, den Dispo-Kredit nicht dauerhaft zu nutzen und für längerfristige Finanzierungsprojekte auf feste Darlehen zurückzugreifen.

Kosten und Zinsen bei einem Kontokorrentkredit

Ein Kontokorrentkredit ist ein Bankkredit, der flexibel in Anspruch genommen werden kann. Er ist meist an ein Girokonto gebunden und wird bis zu einer bestimmten Höhe ausgegeben. Im privaten Bereich spricht man auch vom Dispositionskredit. Im Gegensatz zu anderen Krediten handelt es sich beim Kontokorrentkredit nicht um eine einzige Auszahlung, sondern er kann wiederholt beansprucht werden.

Die Rückzahlung erfolgt normalerweise nach kurzer Zeit durch Eingänge am Konto. Der Zinssatz für einen Kontokorrentkredit ist vergleichsweise hoch, da die Bank das Kapital ständig auf Abruf bereithalten muss. Die Zinsen fallen nur an, wenn der Kredit tatsächlich beansprucht wird.

Jeder volljährige und geschäftsfähige Person kann einen Kontokorrentkredit beantragen, vorausgesetzt sie verfügt über ein geregeltes Einkommen. Bei Unternehmen wird der Kredit individuell an den Betrieb angepasst.

Die Zinsen für einen Kontokorrentkredit variieren von Bank zu Bank und bewegen sich in der Regel zwischen 8 % und 15 %. Neben den Sollzinsen können auch Überziehungszinsen und weitere Kosten anfallen.

Es ist wichtig, die Konditionen eines Kontokorrent- bzw. Dispositionskredits genau zu prüfen und auf versteckte Gebühren zu achten. Die Laufzeit des Kredits kann unterschiedlich sein, jedoch wollen die meisten Banken verhindern, dass das Konto dauerhaft im Minus bleibt.

Um die Zinsen für eine bestimmte Überzugssumme zu berechnen, kann man die tagesgenauen Zinsen anhand einer Formel ermitteln. Der Kontokorrent- bzw. Dispo-Kredit hat sowohl Vorteile als auch Nachteile, wobei der wesentlichste Nachteil in den höheren Zinsen besteht.

Ein Kontokorrentkredit eignet sich für kurzfristige Finanzierungslücken, sollte jedoch nicht dauerhaft genutzt werden. Für längerfristige Finanzierungsprojekte sind feste Darlehen mit fester Laufzeit besser geeignet.

Die Gesamtkosten eines Kontokorrentkredits setzen sich aus den zu bezahlenden Zinsen und weiteren Kosten zusammen, wie zum Beispiel Bearbeitungsentgelte oder Kontoführungsgebühren. Der Kreditrahmen gibt das Limit an, bis zu dem das Konto überzogen werden kann.

Es ist ratsam, regelmäßiges Minus auf dem Konto durch eine einmalige Zahlung auszugleichen, um Zinsen einzusparen. Ein Kontokorrentkredit ist ein nützliches Finanzinstrument zur Sicherstellung der laufenden Liquidität, jedoch sollten die hohen Zinssätze beachtet werden.

Quelle: https://www.infina.at/finanzieren/kontokorrentkredit/

Unterschiede zwischen einem Kontokorrentkredit und einem normalen Darlehen

Ein Kontokorrentkredit unterscheidet sich in einigen Punkten von einem „normalen“ Darlehen. Hier sind die wichtigsten Unterschiede:

– Rückzahlung: Bei einem Kontokorrentkredit erfolgt die Rückzahlung in der Regel nach kurzer Zeit durch Eingänge auf dem Konto. Bei einem normalen Darlehen hingegen wird eine feste Laufzeit vereinbart, innerhalb derer der Kredit zurückgezahlt werden muss.

– Flexibilität: Ein Kontokorrentkredit kann immer wieder beansprucht werden, während ein normales Darlehen in der Regel als einmalige Auszahlung erfolgt.

– Bezeichnung: Im alltäglichen Sprachgebrauch wird meistens nicht von einem Kontokorrentkredit gesprochen, sondern von einem „Dispositionskredit“ oder „Dispo“. Beide Begriffe beschreiben jedoch ähnliche Inhalte.

– Verwendungszweck: Ein Dispositionskredit eignet sich vor allem zur Überbrückung finanzieller Engpässe bis zum nächsten Gehaltseingang. Ein Kontokorrentkredit dient dazu, wichtige Verbindlichkeiten zu decken, bevor entsprechende Zahlungen eingegangen sind.

Es gibt noch weitere Unterschiede zwischen diesen beiden Arten von Krediten. Es ist wichtig, diese zu beachten und die individuellen Bedürfnisse und Umstände zu berücksichtigen, um die richtige Finanzierungsoption auszuwählen.

Wie beantragt man einen Kontokorrentkredit und welche Voraussetzungen gibt es?

Um einen Kontokorrentkredit zu beantragen, muss man in der Regel volljährig und geschäftsfähig sein. Zudem sollte man über ein geregeltes Einkommen verfügen. Der Antrag erfolgt meistens bei der Hausbank, indem man den gewünschten Kreditrahmen für das bestehende Girokonto anfragt. Bei Unternehmen läuft der Prozess etwas anders ab, da der Kontokorrentkredit individuell an den Betrieb angepasst wird. In diesem Fall prüft das Kreditinstitut die finanzielle Lage des Unternehmens, wie zum Beispiel Bonität, Branche und Umsatzzahlen.

Die Voraussetzungen für einen Kontokorrentkredit sind:

– Volljährigkeit und Geschäftsfähigkeit

– Geregeltes Einkommen

– Anfrage bei der Hausbank oder individuelle Anpassung für Unternehmen

Berechnung der Zinsen für einen Kontokorrentkredit

Die Berechnung der Zinsen für einen Kontokorrentkredit erfolgt auf täglicher Basis. Dafür wird folgende Formel verwendet:

(Beanspruchter Kreditbetrag x Zinssatz x Anzahl der Überziehungstage) / (365 × 100) = konkreter Zinsbetrag

Nehmen wir an, Herr Z. überzieht sein Konto um 3.000 Euro für einen Zeitraum von 10 Tagen. Der Sollzins für den Dispositionskredit beträgt 9 %. Um den genauen Zinsbetrag zu berechnen, setzen wir die Werte in die Formel ein:

(3.000 Euro x 9 % x 10 Tage) / (365 × 100) = konkreter Zinsbetrag

Der konkrete Zinsbetrag kann dann ausgerechnet werden.

Es ist wichtig zu beachten, dass die Höhe der Zinsen von Bank zu Bank unterschiedlich ist. In der Regel liegen die Zinssätze jedoch zwischen 8 % und 15 %. Es können auch zusätzliche Kosten wie Bearbeitungsentgelte, Kontoführungsgebühren oder Gebühren für Sicherheiten anfallen.

Es ist ratsam, bei einem Kontokorrentkredit nicht nur auf den Sollzinssatz zu achten, sondern auch versteckte Gebühren zu berücksichtigen. Eine genaue Prüfung der Konditionen ist daher empfehlenswert.

Zusammenfassend lässt sich sagen, dass ein Kontokorrentkredit eine praktische Möglichkeit ist, kurzfristige Finanzierungslücken zu schließen. Allerdings sind die Zinsen für einen solchen Kredit vergleichsweise hoch. Für langfristige Finanzierungsprojekte eignen sich daher feste Darlehen mit niedrigeren Zinssätzen besser.

Vor- und Nachteile eines Kontokorrentkredits

Ein Kontokorrentkredit bietet eine Reihe von Vorteilen, aber auch einige Nachteile. Im Folgenden werden die wichtigsten Vor- und Nachteile aufgeführt:

Vorteile:

– Flexibilität: Ein Kontokorrentkredit kann flexibel in Anspruch genommen werden, je nach Bedarf des Kreditnehmers. Es gibt keinen festen Auszahlungstermin oder eine bestimmte Laufzeit.

– Schnelle Verfügbarkeit: Der Kredit steht sofort zur Verfügung, sobald er einmal beantragt und genehmigt wurde. Dies ermöglicht es dem Kreditnehmer, schnell auf finanzielle Engpässe zu reagieren.

– Einfache Beantragung: Die Beantragung eines Kontokorrentkredits ist in der Regel unkompliziert und kann direkt bei der Hausbank erfolgen.

Nachteile:

– Hohe Zinsen: Die Zinssätze für Kontokorrentkredite sind im Vergleich zu anderen Kreditarten relativ hoch. Dies liegt daran, dass die Bank das Kapital ständig bereithalten muss und nicht sicher sein kann, ob und wann der Kredit beansprucht wird.

– Keine feste Rückzahlungsvereinbarung: Anders als bei einem „normalen“ Darlehen gibt es beim Kontokorrentkredit keine feste Rückzahlungsvereinbarung. Der Kreditnehmer muss das Konto regelmäßig ins Positive „umschlagen“, um den Kredit erneut in Anspruch nehmen zu können.

– Versteckte Kosten: Neben den Zinsen können auch weitere Kosten wie Bearbeitungsentgelte oder Kontoführungsgebühren anfallen. Es ist wichtig, die Konditionen genau zu prüfen, um unerwartete Kosten zu vermeiden.

Zusammenfassend lässt sich sagen, dass ein Kontokorrentkredit eine flexible und schnelle Lösung für kurzfristige finanzielle Engpässe bietet. Allerdings sollten die hohen Zinsen und mögliche weitere Kosten berücksichtigt werden. Für langfristige Finanzierungsprojekte sind feste Darlehen mit niedrigeren Zinssätzen in der Regel die bessere Wahl.

Zusammenfassend ist ein Kontokorrentkredit eine flexible Finanzierungsoption, die es Unternehmen ermöglicht, kurzfristige Liquiditätsengpässe zu überbrücken. Durch die Inanspruchnahme eines Kreditrahmens auf dem Geschäftskonto kann das Unternehmen seine Zahlungsfähigkeit aufrechterhalten und finanzielle Spielräume nutzen. Es ist jedoch wichtig, die Konditionen und Kosten sorgfältig zu prüfen, um eine optimale Nutzung des Kontokorrentkredits sicherzustellen.