Der Grundsteuermessbetrag ist ein wesentlicher Bestandteil der Grundsteuerberechnung in Deutschland. Er dient als Basis für die Festsetzung der Grundsteuer und wird anhand bestimmter Faktoren wie Grundstücksgröße und Bodenrichtwert ermittelt. In diesem Artikel werden wir genauer erklären, was der Grundsteuermessbetrag ist und wie er berechnet wird.

- Der Sozius: Definition, Bedeutung und Beispiele

- Was ist ein Pathologe? Bedeutung, Aufgaben und Tätigkeitsprofil

- Was bedeutet es, wenn die rechte Hand juckt? Interessante Glaubensformen in Afghanistan

- Eulen nach Athen tragen: Eine bedeutungslose Geste der Überflüssigkeit

- Adventskranz modern selber machen: Kreative DIY-Ideen für stimmungsvolle Kränze

Grundsteuermessbetrag: Bedeutung und Berechnung

Was ist der Grundsteuermessbetrag?

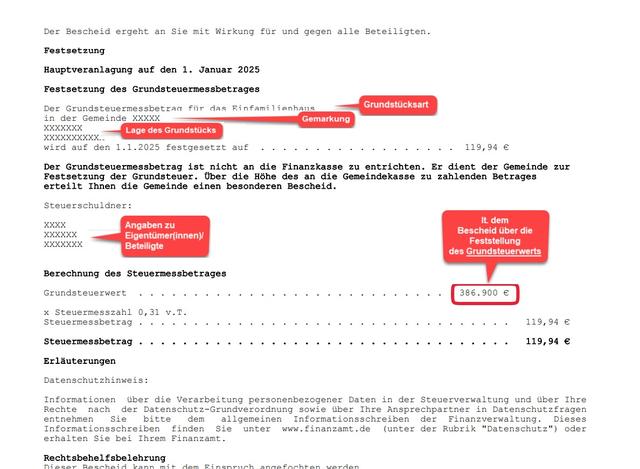

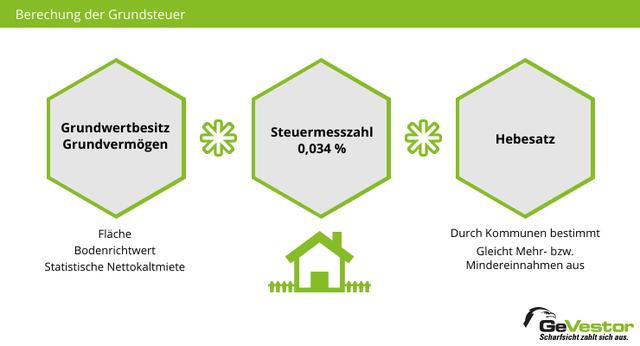

Der Grundsteuermessbetrag ist ein wichtiger Faktor bei der Berechnung der Grundsteuer. Neben dem Einheitswert und dem Grundsteuer-Hebesatz spielt er eine entscheidende Rolle. Der Grundsteuermessbetrag wird durch die Multiplikation des Einheitswerts mit der Grundsteuermesszahl ermittelt.

Wie wird der Grundsteuermessbetrag berechnet?

Um den Grundsteuermessbetrag zu berechnen, benötigt man den Einheitswert und die Grundsteuermesszahl. Die Formel lautet: Grundsteuermessbetrag = Einheitswert x Grundsteuermesszahl. Mit Hilfe des errechneten Grundsteuermessbetrags kann anschließend die jährliche Grundsteuer für die Immobilie bestimmt werden.

Welche Rolle spielen der Einheitswert und die Grundsteuermesszahl?

Der Einheitswert bezieht sich auf den Verkehrswert der Immobilie und wird zur Berechnung des Grundsteuermessbetrags herangezogen. Die Gemeinden legen den Hebesatz fest, während die grundstücksartabhängige Grundsteuermesszahl vom Bund vorgegeben wird. Je nach Art des Grundstücks fällt die Messzahl unterschiedlich aus.

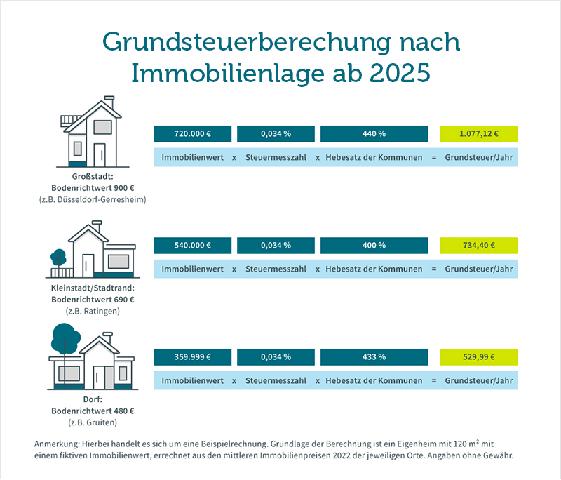

Grundsteuerreform ab 2025

Ab 2025 tritt eine Reform der Grundsteuer in Kraft, da das aktuelle System als nicht mehr zeitgemäß und verfassungswidrig angesehen wird. Für alle bebauten und unbebauten Grundstücke gilt dann eine einheitliche Grundsteuermesszahl von 0,34 Promille. Ausnahmen gibt es für bestimmte Immobilienarten, bei denen eine Messzahl von 0,31 ‰ angesetzt wird.

Zahlungsmodalitäten der Grundsteuer

Die Grundsteuer wird in der Regel für ein ganzes Kalenderjahr festgelegt. Die Zahlung kann entweder einmal jährlich oder quartalsweise erfolgen.

Der Grundsteuermessbetrag ist somit ein wichtiger Berechnungsfaktor für die Grundsteuer. Es ist ratsam, sich bei Fragen zur Baufinanzierung und grundstücksbezogenen Steuern an Spezialisten zu wenden, die über aktuelle Informationen und Finanzierungsvorschläge verfügen.

Der Grundsteuermessbetrag: Ein wichtiger Faktor für die Grundsteuerberechnung

Was ist der Grundsteuermessbetrag?

Der Grundsteuermessbetrag ist ein entscheidender Faktor bei der Berechnung der Grundsteuer. Neben dem Einheitswert und dem Grundsteuer-Hebesatz spielt er eine zentrale Rolle. Der Messbetrag wird anhand der Grundsteuermesszahl auf den Einheitswert des Grundstücks berechnet. Der Einheitswert bezieht sich auf den Verkehrswert der Immobilie, während der Hebesatz von den Gemeinden festgelegt wird. Die Grundsteuermesszahl hingegen wird vom Bund vorgegeben und variiert je nach Art des Grundstücks.

Wie berechnet man den Grundsteuermessbetrag?

Um den Grundsteuermessbetrag zu ermitteln, benötigt man sowohl den Einheitswert als auch die Grundsteuermesszahl. Die Formel lautet: Grundsteuermessbetrag = Einheitswert x Grundsteuermesszahl. Mit Hilfe dieses Betrags kann dann die jährliche Grundsteuer für die Immobilie berechnet werden: Jährliche Grundsteuer = Grundsteuermessbetrag x Hebesatz/100.

Es ist wichtig zu beachten, dass die Höhe des Grundsteuermessbetrags von der Art des Grundstücks abhängt und daher unterschiedlich ausfallen kann. Für ein Zweifamilienhaus mit einem Einheitswert von beispielsweise 320.000 € beträgt der Messbetrag 99,2. Dieser Wert wird dann mit dem Hebesatz multipliziert, um die jährliche Grundsteuer zu ermitteln.

Grundsteuerreform ab 2025

Ab 2025 tritt eine Reform der Grundsteuer in Kraft, da die aktuelle Berechnungsmethode als nicht mehr zeitgemäß und verfassungswidrig angesehen wird. Gemäß dem Grundsteuergesetz §15 Abs.1 gilt für alle bebauten und unbebauten Grundstücke eine einheitliche Grundsteuermesszahl von 0,34 Promille. Es gibt jedoch Ausnahmen für Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum, für die eine Messzahl von 0,31 ‰ festgelegt wurde.

Es ist zu beachten, dass der Grundsteuermessbetrag lediglich ein Berechnungsfaktor für die Grundsteuer ist. Die Zahlung erfolgt in der Regel einmal jährlich oder quartalsweise. Unsere Spezialisten für Baufinanzierung stehen Ihnen gerne zur Verfügung und beraten Sie umfassend zu diesem Thema.

Was ist der Grundsteuermessbetrag und wie wird er berechnet?

Der Grundsteuermessbetrag ist ein wichtiger Faktor bei der Berechnung der Grundsteuer. Neben dem Einheitswert und dem Grundsteuer-Hebesatz spielt er eine entscheidende Rolle. Der Grundsteuermessbetrag wird mithilfe der Grundsteuermesszahl auf den Einheitswert des Grundstücks berechnet. Der Einheitswert bezieht sich auf den Verkehrswert der Immobilie, während der Hebesatz von den Gemeinden festgelegt wird. Die Grundsteuermesszahl hängt von der Art des Grundstücks ab und wird vom Bund vorgegeben.

Um den Grundsteuermessbetrag zu berechnen, benötigt man sowohl den Einheitswert als auch die Grundsteuermesszahl. Die Formel lautet: Grundsteuermessbetrag = Einheitswert x Grundsteuermesszahl. Mit Hilfe des Grundsteuermessbetrags kann dann die jährliche Grundsteuer für die Immobilie berechnet werden: Jährliche Grundsteuer = Grundsteuermessbetrag x Hebesatz/100.

Für die Berechnung des Grundsteuermessbetrags sind sowohl der Einheitswert als auch die Grundsteuermesszahl wichtig. Je nach Art des Grundstücks variiert die Höhe der Grundsteuermesszahl. Um den konkreten Wert für Ihre Immobilie zu ermitteln, multiplizieren Sie einfach die entsprechende Messzahl mit dem Einheitswert.

Ab 2025 gilt im Zuge einer Reform für alle bebauten und unbebauten Grundstücke eine einheitliche Grundsteuermesszahl von 0,34 Promille. Es gibt jedoch Ausnahmen für Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum, für die eine Messzahl von 0,31 ‰ angesetzt wird. Bis zur Umsetzung der Reform gelten die genannten Werte für die Berechnung der Grundsteuer.

Der Grundsteuermessbetrag ist lediglich ein Faktor bei der Berechnung der Grundsteuer. In der Regel wird diese für das gesamte Kalenderjahr festgelegt und kann entweder einmal jährlich oder quartalsweise gezahlt werden. Eine Reform der Grundsteuer tritt ab 2025 in Kraft, da das aktuelle Berechnungsverfahren als nicht mehr zeitgemäß und verfassungswidrig angesehen wird.

Unsere Baufinanzierungsspezialisten stehen Ihnen gerne zur Verfügung und beraten Sie umfassend. Von der ersten Idee bis zur finalen Unterschrift begleiten unsere Berater vor Ort Sie bei Ihrer Baufinanzierung und bieten Ihnen fachkundigen Rat. Dabei haben sie Zugriff auf Angebote von über 600 namhaften Banken für Ihre Baufinanzierung. Fordern Sie einfach aktuelle Finanzierungsvorschläge passend zu Ihrem zukünftigen Eigenheim an. Weitere Informationen finden Sie auch in unserem Ratgeber zum Thema Baukosten – Diese Ausgaben kommen bei einem Hausbau auf Sie zu!

Die Rolle des Grundsteuermessbetrags bei der Bestimmung der Grundsteuer

Was ist der Grundsteuermessbetrag?

Der Grundsteuermessbetrag ist ein wichtiger Faktor bei der Berechnung der Grundsteuer. Neben dem Einheitswert und dem Grundsteuer-Hebesatz spielt er eine entscheidende Rolle. Der Grundsteuermessbetrag wird mithilfe der Grundsteuermesszahl auf den Einheitswert des Grundstücks berechnet. Der Einheitswert bezieht sich dabei auf den Verkehrswert der Immobilie, während der Hebesatz von den Gemeinden festgelegt wird.

Wie wird der Grundsteuermessbetrag berechnet?

Um den Grundsteuermessbetrag zu berechnen, benötigt man sowohl den Einheitswert als auch die Grundsteuermesszahl. Die Formel lautet: Grundsteuermessbetrag = Einheitswert x Grundsteuermesszahl. Mit Hilfe des so ermittelten Grundsteuermessbetrags kann dann die jährliche Grundsteuer für die Immobilie berechnet werden: Jährliche Grundsteuer = Grundsteuermessbetrag x Hebesatz/100.

Welche Bedeutung hat die Grundsteuermesszahl?

Die Höhe der Grundsteuermesszahl hängt von der Art des Grundstücks ab und wird vom Bund vorgegeben. Je nach Art des Grundsstücks fällt diese Zahl unterschiedlich aus. Für die Berechnung des Grundsteuermessbetrags ist sie jedoch unerlässlich. Ab 2025 gilt für alle bebauten und unbebauten Grundstücke eine einheitliche Grundsteuermesszahl von 0,34 Promille. Es gibt jedoch Ausnahmen für Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum, für die eine Grundsteuermesszahl von 0,31 ‰ angesetzt wird.

Der Grundsteuermessbetrag ist also ein wichtiger Faktor bei der Berechnung der Grundsteuer. Er wird durch Multiplikation des Einheitswerts mit der Grundsteuermesszahl ermittelt und dient als Basis zur Berechnung der jährlichen Grundsteuer. Die genaue Höhe der Grundsteuer hängt zudem vom Hebesatz ab, der von den Gemeinden festgelegt wird.

Grundsteuermessbetrag: Einheitswert, Messzahl und Berechnungsformel erklärt

Was ist der Grundsteuermessbetrag?

Der Grundsteuermessbetrag ist ein wichtiger Faktor bei der Berechnung der Grundsteuer. Neben dem Einheitswert und dem Grundsteuer-Hebesatz spielt er eine entscheidende Rolle. Der Grundsteuermessbetrag wird mithilfe der Grundsteuermesszahl auf den Einheitswert des Grundstücks berechnet.

Wie wird der Grundsteuermessbetrag berechnet?

Um den Grundsteuermessbetrag zu berechnen, benötigt man den Einheitswert und die Grundsteuermesszahl. Die Formel lautet: Grundsteuermessbetrag = Einheitswert x Grundsteuermesszahl. Mit Hilfe dieses Betrags kann dann die jährliche Grundsteuer für die Immobilie berechnet werden: Jährliche Grundsteuer = Grundsteuermessbetrag x Hebesatz/100.

Welche Rolle spielen Einheitswert und Messzahl?

Der Einheitswert bezieht sich auf den Verkehrswert der Immobilie, während die Messzahl von der Art des Grundstücks abhängig ist und vom Bund vorgegeben wird. Je nach Art des Grundstücks fällt die Messzahl unterschiedlich aus. Für alle bebauten und unbebauten Grundstücke gilt ab 2025 eine Messzahl von 0,34 Promille. Es gibt jedoch Ausnahmen für bestimmte Arten von Immobilien, wie z.B. Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum, für die eine Messzahl von 0,31 ‰ angesetzt wird.

Was ändert sich durch die Grundsteuerreform?

Ab 2025 tritt eine Reform der Grundsteuer in Kraft, da die bisherige Berechnung als nicht mehr zeitgemäß und verfassungswidrig angesehen wird. Bis dahin gelten jedoch die oben genannten Werte zur Berechnung der Grundsteuer. Die Reform soll eine gerechtere und transparentere Berechnung ermöglichen.

Wie oft muss die Grundsteuer gezahlt werden?

Die Grundsteuer wird in der Regel für ein ganzes Kalenderjahr bestimmt. Sie kann entweder einmal jährlich oder quartalsweise gezahlt werden.

Es ist wichtig zu beachten, dass dieser Text allgemeine Informationen zur Berechnung des Grundsteuermessbetrags liefert und keine individuelle Steuerberatung darstellt. Bei konkreten Fragen zur eigenen Immobilie und den damit verbundenen Steuern sollte immer ein professioneller Steuerberater hinzugezogen werden.

Die Bedeutung des Grundsteuermessbetrags für Ihre Immobilie

Was ist der Grundsteuermessbetrag?

Der Grundsteuermessbetrag ist ein wichtiger Faktor bei der Berechnung der Grundsteuer für Ihre Immobilie. Er wird zusammen mit dem Einheitswert und dem Grundsteuer-Hebesatz verwendet. Der Grundsteuermessbetrag wird mithilfe der Grundsteuermesszahl auf den Einheitswert des Grundstücks berechnet.

Wie wird der Grundsteuermessbetrag berechnet?

Um den Grundsteuermessbetrag zu berechnen, benötigt man den Einheitswert und die Grundsteuermesszahl. Die Formel lautet: Grundsteuermessbetrag = Einheitswert x Grundsteuermesszahl. Der Einheitswert bezieht sich auf den Verkehrswert Ihrer Immobilie und die Grundsteuermesszahl wird vom Bund vorgegeben.

Wie beeinflusst der Grundsteuermessbetrag die jährliche Grundsteuer?

Mit Hilfe des Grundsteuermessbetrags kann nun die jährliche Grundsteuer für Ihre Immobilie berechnet werden. Die Formel dafür lautet: Jährliche Grundsteuer = Grundsteuermessbetrag x Hebesatz/100. Der Hebesatz wird von den Gemeinden festgelegt und variiert je nach Standort.

Welche Rolle spielt die Art des Grundstücks bei der Berechnung des Messbetrags?

Die Art des Grundstücks hat einen Einfluss auf die Grundsteuermesszahl. Je nach Grundstücksart fällt diese unterschiedlich aus. Für Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum wird eine spezifische Grundsteuermesszahl verwendet.

Änderungen ab 2025

Ab 2025 tritt eine Reform der Grundsteuer in Kraft, da die bisherige Ermittlung als nicht mehr zeitgemäß und verfassungswidrig angesehen wird. Für alle bebauten und unbebauten Grundstücke gilt dann eine einheitliche Grundsteuermesszahl von 0,34 Promille. Es gibt jedoch Ausnahmen für bestimmte Grundstücksarten, bei denen eine Messzahl von 0,31 ‰ angesetzt wird.

Es ist wichtig zu beachten, dass der Grundsteuermessbetrag nur ein Berechnungsfaktor für die Grundsteuer ist. Die Zahlung erfolgt in der Regel einmal jährlich oder quartalsweise. Bei Fragen zur Baufinanzierung und weiteren Themen stehen Ihnen unsere Spezialisten gerne zur Verfügung.

Der Grundsteuermessbetrag ist ein wichtiger Faktor bei der Berechnung der Grundsteuer. Er wird anhand verschiedener Kriterien festgelegt und dient als Basis für die Ermittlung des Steuerbetrags. Es ist wichtig, den Grundsteuermessbetrag zu verstehen, um seine Auswirkungen auf die Höhe der Grundsteuer zu erkennen und gegebenenfalls Maßnahmen zur Senkung zu ergreifen.