Disagio bezeichnet den Betrag, den ein Kreditnehmer bei Abschluss eines Darlehensvertrags zusätzlich zum Nennbetrag des Darlehens zahlen muss. Es handelt sich hierbei um eine Art der Bearbeitungsgebühr, die von Banken erhoben wird. In meinem Beitrag erfahren Sie mehr über die Bedeutung und Berechnung des Disagios sowie dessen Auswirkungen auf die Gesamtkosten eines Kredits.

- Natürliche Ohrenspülung für Hunde – Anleitung für selbstgemachte Reinigung

- Die perfekte Backanleitung: Butterkuchen wie vom Bäcker!

- Anleitung zur Lymphdrainage am Knie – Tipps für die Selbstbehandlung

- Spannende Krimiunterhaltung: Wie war der Tatort dieses Mal?

- Kevin – Allein zu Haus-Star Culkin feiert 40. Geburtstag

Was ist Disagio und wie wirkt es sich auf Kreditverträge aus?

Disagio ist ein Begriff aus dem Finanzwesen, der den Abschlag vom Nennwert eines vereinbarten Betrags beschreibt. Es wird vor allem bei Kreditverträgen verwendet, kann aber auch bei Kreditkartenzahlungen für Händler oder beim Sortenhandel anfallen. Das Disagio wird oft auch als Damnum oder Abgeld bezeichnet.

Im Gegensatz zum Disagio steht das Agio, das einen Aufschlag zum Nennwert eines Kaufpreises darstellt. Während das Disagio als negativer Abschlag betrachtet wird, ist das Agio ein positiver Aufschlag.

Wie wirkt sich Disagio auf Kreditverträge aus?

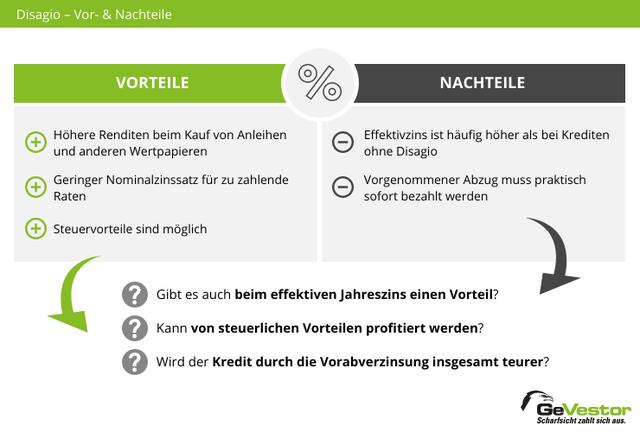

Bei der Vereinbarung eines Kredits kann ein Disagio auf den ersten Blick attraktiv erscheinen, da es zu einem niedrigeren Auszahlungsbetrag führt. Allerdings erhöht das Disagio in der Regel die Gesamtkosten des Kredits, da die Zinsen auf den höheren Nennwert berechnet werden. Daher sollten Kreditnehmer immer den Effektivzins beachten, der gesetzlich verpflichtend angegeben werden muss.

Für Anleihen und Wertpapiere hingegen kann das Disagio vorteilhaft sein, da es den Kaufpreis reduziert, während der Nennwert unverändert bleibt.

Es ist wichtig zu beachten, dass das Disagio steuerrechtlich behandelt wird und bestimmte Vorschriften für die Buchung in der Bilanz gelten. Bei Immobilienkäufen kann das Disagio unter bestimmten Bedingungen als Werbungskosten geltend gemacht werden, wenn es marktüblich ist und die Immobilie vermietet wird.

Die Bedeutung von Disagio: Abschlag vom Nennwert bei Krediten und Wertpapieren

Definition von Disagio

Das Disagio ist ein Begriff aus dem Finanzwesen und beschreibt den Abschlag vom Nennwert eines vereinbarten Betrags. Es wird vor allem bei Kreditaufnahmen, Kreditkartenzahlungen für Händler oder beim Sortenhandel fällig. Weitere Begriffe für das Disagio sind Damnum oder Abgeld. Der Begriff „Disagio“ stammt aus dem Italienischen und bedeutet auf Deutsch so viel wie „Unbehagen“ oder „Unbequemlichkeit“.

Unterschied zum Agio

Im Gegensatz zum Disagio steht das Agio, welches einen Aufschlag zum Nennwert eines Kaufpreises darstellt. Das Agio wird vor allem beim Immobilienkauf oder bei der Emission von Anleihen oder Wertpapieren aufgeschlagen.

Anwendungsbereiche des Disagios

Verbraucher können dem Disagio in verschiedenen Bereichen begegnen. Beispiele dafür sind Kreditaufnahmen, Anleihen und Wertpapiere sowie Kreditkartenzahlungen für Online-Händler. Bei der Vereinbarung eines Kredits scheint ein Disagio auf den ersten Blick lukrativ zu sein, birgt aber meist höhere Gesamtkosten. Bei Anleihen und Wertpapieren hingegen führt das Disagio zur Kostenreduzierung.

Berechnung des Disagios

Für die Berechnung des Disagios ist in der Regel keine spezielle Formel notwendig, da die Prozentrechnung genügt. Es müssen lediglich der Nennwert des vereinbarten (Kredit-)Betrags sowie das Disagio bekannt sein.

Steuerliche Behandlung des Disagios

Im Steuerrecht wird das Disagio als aktiver Rechnungsabgrenzungsposten behandelt und zählt zu den Geldbeschaffungskosten. Bilanzierende Unternehmen haben im Handelsrecht ein Aktivierungswahlrecht, um das Disagio entweder auf der Aufwandsseite in der Gewinn- und Verlustrechnung zu berücksichtigen oder als aktiven Rechnungsabgrenzungsposten zu behandeln. Immobilienkäufer können das Disagio als Werbungskosten absetzen, sofern es marktüblich ist und die Immobilie vermietet wird.

Agio vs. Disagio: Der Unterschied zwischen Aufschlag und Abschlag

Was ist Agio?

Agio bezeichnet einen Aufschlag zum Nennwert eines Kaufpreises oder Kurswerts. Es wird vor allem beim Immobilienkauf oder bei der Emission von Anleihen und Wertpapieren verwendet. Das Agio wird in Prozenten angegeben und kann zu einer Erhöhung des Kaufpreises führen.

Was ist Disagio?

Disagio hingegen beschreibt den Abschlag vom Nennwert eines vereinbarten Betrags. Es wird insbesondere bei Kreditaufnahmen, Kreditkartenzahlungen für Händler oder beim Sortenhandel fällig. Das Disagio wird ebenfalls in Prozenten angegeben und kann zu einer Verringerung des Auszahlungsbetrags führen.

– Beim Agio handelt es sich um einen Aufschlag, während das Disagio einen Abschlag darstellt.

– Das Agio wird oft beim Immobilienkauf oder bei der Emission von Anleihen und Wertpapieren verwendet.

– Das Disagio kommt vor allem bei Kreditaufnahmen, Kreditkartenzahlungen für Händler oder beim Sortenhandel zum Einsatz.

– Sowohl das Agio als auch das Disagio werden in Prozenten angegeben.

– Das Agio kann zu höheren Kosten führen, während das Disagio zu einer Verringerung des Auszahlungsbetrags führt.

Es ist wichtig zu beachten, dass sowohl das Agio als auch das Disagio je nach Geschäft unterschiedliche Vor- und Nachteile für Verbraucher oder Unternehmen mit sich bringen können. Bei der Vereinbarung eines Kredits sollten Kreditnehmer immer auf den Effektivzins achten, um die Gesamtkosten zu berücksichtigen. Beim Immobilienkauf kann das Disagio als Werbungskosten geltend gemacht werden, wenn es marktüblich ist und die Immobilie vermietet wird.

Disagio in der Buchhaltung: Aktivierungswahlrecht und steuerliche Behandlung

Das Disagio spielt auch in der Buchhaltung eine Rolle und unterliegt bestimmten Regelungen hinsichtlich der Aktivierung und steuerlichen Behandlung. Im Handelsrecht besteht für bilanzierende Unternehmen ein Aktivierungswahlrecht beim Disagio. Das bedeutet, sie können entscheiden, ob sie das Disagio des Darlehens zu Beginn auf der Aufwandsseite in der Gewinn- und Verlustrechnung berücksichtigen oder als aktiven Rechnungsabgrenzungsposten behandeln.

Die steuerliche Behandlung des Disagios erfolgt gemäß § 5 Abs. 5 Satz 1 Nr. 1 EStG als aktiver Rechnungsabgrenzungsposten und zählt zu den Geldbeschaffungskosten. Voraussetzung für die Buchung des Disagios innerhalb einer Rechnungsabgrenzung ist, dass die Darlehensausgabe nach dem Bilanzstichtag erfolgt. Dadurch werden Anteile planmäßig über die Laufzeit des Darlehens abgeschrieben.

Bei Immobilienkäufern besteht die Möglichkeit, das Disagio als Werbungskosten in voller Höhe abzusetzen, sofern die Immobilie vermietet wird und das Disagio marktüblich ist (gemäß § 11 Abs. 2 Satz 4 EStG). Allerdings hat der Bundesgerichtshof festgelegt, dass die Verhältnismäßigkeit von Höhe und Laufzeit des Kredits sowie aktuellen Marktverhältnissen berücksichtigt werden müssen.

In der Rechnungslegungsvorschrift „International Financial Reporting Standard 9 – Finanzinstrumente“ des IASB (International Accounting Standards Board) wird in der zweiten Phase die Wertminderung von Finanzinstrumenten behandelt. Dabei wird festgelegt, dass ein finanzieller Vermögenswert objektive Hinweise auf Wertminderung aufweist, wenn ein oder mehrere Punkte zutreffen, wie zum Beispiel der Kauf oder Verkauf eines finanziellen Vermögenswerts mit hohem Disagio, das „die angefallenen Kreditausfälle widerspiegelt“.

Diese Regelungen und Vorschriften stellen sicher, dass das Disagio in der Buchhaltung korrekt erfasst und behandelt wird und steuerlich angemessen berücksichtigt wird.

Disagio beim Immobilienkauf: Werbungskosten und Vorteile für Vermieter:innen

Werbungskosten beim Immobilienkauf

Beim Kauf einer Immobilie für die private Nutzung lohnt sich ein Disagio meist nur, wenn die Zinsen bedeutend niedriger als bei einem Darlehen ohne Disagio ausfallen. Das Disagio hat jedoch Vorteile bei gewerblicher Nutzung. Käufer:innen sind in der Regel dazu berechtigt, das Disagio als Werbungskosten steuerlich geltend zu machen.

Marktüblichkeit des Disagios

Um das Disagio als Werbungskosten absetzen zu können, muss es marktüblich sein. Früher galt ein Disagio von 5 % als marktüblich. Jedoch entschied der Bundesgerichtshof, dass Höhe und Laufzeit des Kredits sowie aktuelle Marktverhältnisse für die Verhältnismäßigkeit entscheidend sind.

Vorteile für Vermieter:innen

Für Vermieter:innen bietet das Disagio beim Immobilienkauf Vorteile. Durch das Absetzen des Disagios als Werbungskosten können sie ihre Steuerlast reduzieren und somit ihre Rendite erhöhen.

Buchhaltung und Bilanzierung

In der Buchhaltung wird das Disagio gemäß § 250 Abs. 3 HGB behandelt. Bilanzierende Unternehmen haben dabei ein Aktivierungswahlrecht und können entscheiden, ob sie das Disagio zu Beginn auf der Aufwandsseite in der Gewinn- und Verlustrechnung berücksichtigen oder als aktiven Rechnungsabgrenzungsposten behandeln.

Steuerrechtliche Behandlung

Steuerrechtlich wird das Disagio gemäß § 5 Abs. 5 Satz 1 Nr. 1 EStG als aktiver Rechnungsabgrenzungsposten behandelt und zählt zu den Geldbeschaffungskosten. Voraussetzung für die Buchung des Disagios innerhalb einer Rechnungsabgrenzung ist, dass die Darlehensausgabe nach dem Bilanzstichtag fällt.

IFRS und Wertminderung von Finanzinstrumenten

Der International Financial Reporting Standard 9 – Finanzinstrumente (IFRS 9) beschäftigt sich in seiner zweiten Phase mit der Wertminderung von Finanzinstrumenten. Dabei wurde festgelegt, dass ein finanzieller Vermögenswert objektive Hinweise auf Wertminderung aufweist, wenn ein oder mehrere der aufgelisteten Punkte zutreffen. Einer dieser Punkte ist der Kauf oder Verkauf eines finanziellen Vermögenswerts mit hohem Disagio, das „die angefallenen Kreditausfälle widerspiegelt“.

Diese Informationen geben einen Überblick über das Disagio beim Immobilienkauf und die damit verbundenen Werbungskosten und Vorteile für Vermieter:innen. Es ist jedoch ratsam, sich bei konkreten Fragen zur steuerlichen Behandlung des Disagios an einen Steuerberater zu wenden.

Disagio bei Kreditkartenzahlungen: Servicegebühren für Händler

Was ist Disagio bei Kreditkartenzahlungen?

Disagio bei Kreditkartenzahlungen bezieht sich auf die Servicegebühren, die Händler für die Abwicklung von Zahlungen mit Kreditkarten zahlen müssen. Diese Gebühren werden in der Regel als Prozentsatz des Umsatzes berechnet und bewegen sich oft zwischen 2 und 3 Prozent.

Warum müssen Händler Disagio zahlen?

Die Servicegebühren oder das Disagio bei Kreditkartenzahlungen werden von den Händlern gezahlt, um die Kosten für die Abwicklung der Zahlungen zu decken. Die Kreditkartenunternehmen erheben diese Gebühren, um ihre Dienstleistungen anzubieten, einschließlich der Bereitstellung von Zahlungsabwicklungsinfrastruktur und Sicherheitsmaßnahmen.

Auswirkungen auf Verbraucher

Obwohl das Disagio theoretisch keine direkten Auswirkungen auf Verbraucher hat, legen viele Händler diese Servicegebühr durch Preiserhöhungen auf ihre Kunden um. Dies bedeutet, dass Verbraucher letztendlich höhere Preise zahlen könnten, wenn sie mit einer Kreditkarte bezahlen.

Tipps für Verbraucher

Als Verbraucher sollten Sie sich bewusst sein, dass das Disagio bei Kreditkartenzahlungen für Händler anfällt und möglicherweise zu höheren Preisen führt. Es kann daher sinnvoll sein, alternative Zahlungsmethoden zu nutzen, wenn möglich, um zusätzliche Kosten zu vermeiden.

Zusammenfassend kann man sagen, dass Disagio eine Gebühr ist, die beim Abschluss eines Darlehensvertrags anfällt. Es handelt sich um den Unterschiedsbetrag zwischen dem Nennwert des Darlehens und dem tatsächlich ausgezahlten Betrag. Das Disagio dient dazu, Zinsverluste für den Kreditgeber auszugleichen und wird meist in Prozent des Darlehensbetrags angegeben. Es ist wichtig, die genauen Konditionen bezüglich des Disagios vor Vertragsabschluss zu prüfen, um mögliche Kosten und Auswirkungen auf die Gesamtkosten des Darlehens zu verstehen.