Der Bodenrichtwert bei der Grundsteuer ist ein wichtiger Faktor für die Berechnung der Steuerlast von Immobilienbesitzern. In diesem Artikel erfährst du, was der Bodenrichtwert eigentlich ist und welche Rolle er bei der Ermittlung der Grundsteuer spielt. Lerne, wie dieser Wert ermittelt wird und welche Auswirkungen er auf deine finanzielle Belastung haben kann.

Grundsteuererklärung 2022: Wichtige Informationen zum Bodenrichtwert

Was ist der Bodenrichtwert?

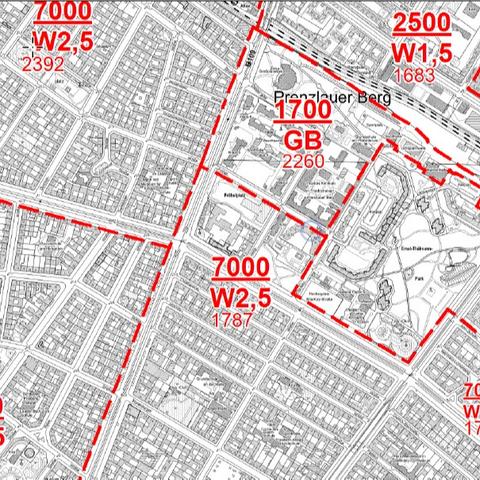

Der Bodenrichtwert gibt an, wie viel ein Quadratmeter unbebauten Bodens an einem bestimmten Ort in Deutschland durchschnittlich wert ist. Er spielt eine wichtige Rolle bei der Berechnung der Grundsteuer. In dicht besiedelten Gebieten, wie zum Beispiel Frankfurt, ist der Quadratmeterpreis höher als in ländlichen Regionen wie Brandenburg.

Wie kann man den Bodenrichtwert ermitteln?

Der Bodenrichtwert wird von Gutachterausschüssen für Grundstückswerte ermittelt. Die ermittelten Werte sind zum Stichtag 1. Januar 2022 gültig und können online über das Bodenrichtwertinformationssystem für Deutschland (BORIS-D) abgerufen werden.

In welchen Bundesländern ist der Bodenrichtwert erforderlich?

In den meisten Bundesländern müssen Grundstückseigentümer den Bodenrichtwert in ihrer Grundsteuererklärung angeben, wenn sie das sogenannte Bundesmodell verwenden. Dazu gehören unter anderem Nordrhein-Westfalen, Berlin und Sachsen. Auch in Baden-Württemberg ist der Bodenrichtwert erforderlich, obwohl dort das sogenannte Bodenwertmodell genutzt wird. In Hessen und Niedersachsen berücksichtigen die Finanzämter den Bodenrichtwert automatisch und er muss nicht gesondert angegeben werden. In Bayern und Hamburg spielt der BRW für die Grundsteuererklärung keine Rolle.

Wie muss die Grundsteuererklärung abgegeben werden?

Die Grundsteuererklärung muss elektronisch übermittelt werden. Das Finanzministerium hat eine Website mit dem Titel „Grundsteuererklärung für Privateigentum“ eingerichtet, auf der Grundstückseigentümer aus Bundesländern, die das Bundesmodell verwenden, ihre Erklärung bearbeiten und abgeben können. Alternativ dazu empfiehlt die Stiftung Warentest das Programm „Wiso Grundsteuer“, das jedoch kostenpflichtig ist.

Bodenrichtwert und Grundsteuer: Was Grundstückseigentümer wissen sollten

Grundsteuererklärung 2022: Bodenrichtwert nicht in allen Bundesländern erforderlich

– Die Grundsteuererklärung muss bis zum 31. Oktober abgegeben werden.

– Nur etwa ein Fünftel der Grundstückseigentümer hat bisher die erforderlichen Unterlagen eingereicht.

– Fast 36 Millionen Grundstücke in Deutschland müssen neu bewertet werden, da ab 2025 neue Berechnungsgrundlagen für die reformierte Grundsteuer gelten.

– Wer die Abgabefrist verpasst, riskiert Strafen von mindestens 25 Euro bis zu maximal 25.000 Euro.

– Der Bundesfinanzminister schließt eine Verlängerung der Abgabefrist nicht aus, jedoch ist es aufgrund der Komplexität ratsam, sich frühzeitig um die Grundsteuererklärung zu kümmern.

Wie man den Bodenrichtwert ganz einfach ermitteln kann

– Der Bodenrichtwert muss in einigen Bundesländern angegeben werden, wenn das sogenannte Bundesmodell für die Grundsteuererklärung gewählt wurde.

– In Baden-Württemberg wird zwar das Bodenwertmodell genutzt, jedoch ist auch hier der Bodenrichtwert erforderlich.

– Die Finanzämter in Hessen und Niedersachsen berücksichtigen den Bodenrichtwert automatisch und er muss nicht extra angegeben werden.

– In Bayern und Hamburg spielt der Bodenrichtwert für die Grundsteuererklärung keine Rolle.

– Der Bodenrichtwert gibt den durchschnittlichen Wert eines Quadratmeters unbebauten Bodens an einem bestimmten Ort in Deutschland an und kann die Höhe der Grundsteuer beeinflussen.

– Der Bodenrichtwert wird von Gutachterausschüssen für Grundstückswerte ermittelt und ist zum Stichtag 1. Januar 2022 gültig.

– Den Bodenrichtwert kann man online über das Bodenrichtwertinformationssystem für Deutschland (BORIS-D) abrufen.

Grundsteuererklärung muss elektronisch abgegeben werden

– Die Grundsteuererklärung muss elektronisch übermittelt werden.

– Neben der Steuerplattform „Elster“ können Grundstückseigentümer aus Bundesländern, die das Bundesmodell verwenden, auch die Website „Grundsteuererklärung für Privateigentum“ des Finanzministeriums nutzen.

– Für andere wird das Programm „Wiso Grundsteuer“ von der Stiftung Warentest empfohlen, welches jedoch kostenpflichtig ist.

Grundsteuererklärung: Bedeutung des Bodenrichtwerts erklärt

Die Grundsteuererklärung ist für Grundstückseigentümer oft eine stressige Angelegenheit. Eine Hürde dabei ist die Ermittlung des Bodenrichtwerts. Allerdings ist dies nicht überall notwendig.

Der Bodenrichtwert (BRW) gibt an, wie viel ein Quadratmeter unbebauten Bodens an einem bestimmten Ort in Deutschland durchschnittlich wert ist. Er kann somit ein wichtiger Faktor für die Höhe der jährlichen Grundsteuer sein.

In einigen Bundesländern, wie Nordrhein-Westfalen, Berlin oder Sachsen, muss der BRW bei der Grundsteuererklärung angegeben werden, wenn man sich für das Bundesmodell entschieden hat. Auch in Baden-Württemberg wird der BRW benötigt, obwohl dort das sogenannte Bodenwertmodell genutzt wird.

Allerdings berücksichtigen die Finanzämter in Hessen und Niedersachsen den Bodenrichtwert automatisch und er muss nicht extra angegeben werden. In Bayern und Hamburg spielt der BRW für die Grundsteuererklärung keine Rolle.

Um den Bodenrichtwert zu ermitteln, können Gutachterausschüsse für Grundstückswerte herangezogen werden. Die ermittelten Werte sind zum Stichtag 1. Januar 2022 gültig und können online über das Bodenrichtwertinformationssystem für Deutschland (BORIS-D) abgerufen werden.

Die Grundsteuererklärung muss elektronisch abgegeben werden und kann entweder über die Steuerplattform „Elster“ oder über die Website „Grundsteuererklärung für Privateigentum“ des Finanzministeriums erfolgen. Für Grundstückseigentümer, die das Bundesmodell nutzen, empfiehlt die Stiftung Warentest das Programm „Wiso Grundsteuer“, welches allerdings kostenpflichtig ist.

Es ist ratsam, sich frühzeitig um die Grundsteuererklärung zu kümmern, da bei verspäteter Abgabe Strafen drohen können.

Der Bodenrichtwert bei der Grundsteuer: Was Sie beachten müssen

Was ist der Bodenrichtwert?

Der Bodenrichtwert gibt an, wie viel ein Quadratmeter unbebauten Bodens an einem bestimmten Ort in Deutschland durchschnittlich wert ist. Er spielt eine wichtige Rolle bei der Berechnung der Grundsteuer, da er Einfluss auf die Höhe der jährlichen Steuer hat. Der Wert wird von Gutachterausschüssen für Grundstückswerte ermittelt und gilt zum Stichtag 1. Januar 2022.

In welchen Bundesländern muss der Bodenrichtwert angegeben werden?

In den meisten Bundesländern müssen Grundstückseigentümer den Bodenrichtwert in ihrer Grundsteuererklärung angeben, wenn sie sich für das sogenannte Bundesmodell entschieden haben. Dazu gehören unter anderem Nordrhein-Westfalen, Berlin und Sachsen. Auch in Baden-Württemberg, obwohl dort das Bodenwertmodell verwendet wird, ist die Angabe des Bodenrichtwerts erforderlich.

In welchen Bundesländern ist der Bodenrichtwert automatisch berücksichtigt?

In Hessen und Niedersachsen berücksichtigen die Finanzämter den Bodenrichtwert automatisch bei der Berechnung der Grundsteuer. Hier müssen Grundstückseigentümer ihn nicht gesondert angeben. In Bayern und Hamburg spielt der Bodenrichtwert hingegen keine Rolle für die Grundsteuererklärung.

Wie kann man den Bodenrichtwert ermitteln?

Den Bodenrichtwert kann man online über das Bodenrichtwertinformationssystem für Deutschland (BORIS-D) abrufen. Dort sind die ermittelten Werte zum Stichtag 1. Januar 2022 verfügbar.

Wie muss die Grundsteuererklärung abgegeben werden?

Die Grundsteuererklärung muss elektronisch abgegeben werden. Das Finanzministerium hat eine Website mit dem Titel „Grundsteuererklärung für Privateigentum“ eingerichtet, auf der Grundstückseigentümer aus Bundesländern, die das Bundesmodell verwenden, ihre Erklärung bearbeiten und abgeben können. Alternativ kann auch das Programm „Wiso Grundsteuer“ der Stiftung Warentest genutzt werden, allerdings ist dies kostenpflichtig. Es ist ratsam, sich zeitnah um die Abgabe der Grundsteuererklärung zu kümmern, um Strafen zu vermeiden.

Quelle: https://www.hna.de/kassel/finanzen-grundsteuererklaerung-2022-bodenrichtwert-nicht-in-allen-bundeslaendern-erforderlich-zr-91187788.html

Alles über den Bodenrichtwert und die Grundsteuererklärung

Was ist der Bodenrichtwert?

Der Bodenrichtwert gibt an, wie viel ein Quadratmeter unbebauten Bodens an einem bestimmten Ort in Deutschland durchschnittlich wert ist. Er wird von Gutachterausschüssen für Grundstückswerte ermittelt und ist zum Stichtag 1. Januar 2022 gültig. Der Bodenrichtwert kann ein wichtiger Faktor für die Höhe der jährlichen Grundsteuer sein.

Wie kann man den Bodenrichtwert ermitteln?

Den Bodenrichtwert kann man online zentral über das Bodenrichtwertinformationssystem für Deutschland (BORIS-D) abrufen. Dieses System stellt die ermittelten Werte der Gutachterausschüsse zur Verfügung. In einigen Bundesländern, wie Hessen und Niedersachsen, berücksichtigen die Finanzämter den Bodenrichtwert automatisch bei der Berechnung der Grundsteuer. In anderen Bundesländern, wie Nordrhein-Westfalen oder Berlin, müssen Grundstückseigentümer den Bodenrichtwert selbst angeben, wenn sie das sogenannte Bundesmodell für die Grundsteuererklärung verwenden.

Wie muss die Grundsteuererklärung abgegeben werden?

Die Grundsteuererklärung muss elektronisch abgegeben werden. Das Finanzministerium hat eine Website mit dem Titel „Grundsteuererklärung für Privateigentum“ eingerichtet, auf der Grundstückseigentümer aus Bundesländern, die das Bundesmodell verwenden, ihre Erklärung bearbeiten und abgeben können. Alternativ dazu kann das Programm „Wiso Grundsteuer“ der Stiftung Warentest genutzt werden, das jedoch kostenpflichtig ist. Die Abgabefrist für die Grundsteuererklärung endet in der Regel am 31. Oktober, es besteht jedoch die Möglichkeit einer Verlängerung dieser Frist.

Quelle: https://www.hna.de/kassel/grundsteuer-erklaerung-2022-bodenrichtwert-nicht-in-allen-bundeslaendern-erforderlich-zr-91146876.html

Wie der Bodenrichtwert die Höhe der Grundsteuer beeinflusst

Der Bodenrichtwert ist ein wichtiger Faktor für die Berechnung der Grundsteuer. Er gibt an, wie viel ein Quadratmeter unbebauter Boden an einem bestimmten Ort in Deutschland durchschnittlich wert ist. Je höher der Bodenrichtwert, desto höher fällt in der Regel auch die Grundsteuer aus. Denn die Grundsteuer wird auf Basis des Einheitswerts berechnet, zu dem neben dem Wert des Gebäudes auch der Wert des Grundstücks gehört.

Der Bodenrichtwert wird von Gutachterausschüssen für Grundstückswerte ermittelt und gilt zum Stichtag 1. Januar des jeweiligen Jahres. Er kann online über das Bodenrichtwertinformationssystem für Deutschland (BORIS-D) abgerufen werden. Dabei ist zu beachten, dass es regionale Unterschiede gibt: In dicht besiedelten Gebieten mit hoher Nachfrage nach Wohnraum ist der Bodenrichtwert oft deutlich höher als in ländlichen Regionen.

Bei der Berechnung der Grundsteuer muss der Bodenrichtwert angegeben werden, sofern das Bundesmodell zur Anwendung kommt. In einigen Bundesländern wie Hessen und Niedersachsen wird der Bodenrichtwert automatisch berücksichtigt und muss nicht extra angegeben werden. In anderen Bundesländern wie Nordrhein-Westfalen oder Berlin ist die Angabe des Bodenrichtwerts jedoch erforderlich.

Es ist wichtig, den korrekten Bodenrichtwert anzugeben, da falsche Angaben zu einer fehlerhaften Berechnung und möglicherweise zu Nachzahlungen oder Strafen führen können. Daher sollten Grundstückseigentümer bei Unsicherheiten oder Fragen zur Ermittlung des Bodenrichtwerts die Unterstützung von Experten wie Gutachterausschüssen oder Steuerberatern in Anspruch nehmen.

Zusammenfassend lässt sich sagen, dass der Bodenrichtwert bei der Grundsteuer eine wichtige Rolle spielt. Er dient als Orientierung für die Besteuerung von Grundstücken und Immobilien. Der Bodenrichtwert wird von Gutachterausschüssen ermittelt und berücksichtigt verschiedene Faktoren wie Lage, Größe und Nutzung des Grundstücks. Durch die Kenntnis des Bodenrichtwerts können Eigentümer und Käufer den Wert ihres Grundstücks besser einschätzen und sich auf die Höhe der Grundsteuer einstellen.