Der Grundsteuermessbetrag ist ein wichtiger Faktor bei der Berechnung der Grundsteuer. In diesem Artikel erfahren Sie, was genau dieser Betrag bedeutet und wie er ermittelt wird. Wir erklären Ihnen, welche Faktoren den Grundsteuermessbetrag beeinflussen und warum er für Immobilieneigentümer von großer Bedeutung ist. Erfahren Sie alles Wissenswerte über den Grundsteuermessbetrag und seine Auswirkungen auf Ihre Steuerlast.

- Manuela Reimann bestätigt das Ende – Die Reimanns: Kein YouTube-Kanal mehr

- Waxen selber machen: So geht’s ganz einfach und günstig!

- Hartz 4 Auszahlung: Wann kommt das Geld im Dezember?

- Individuelle Taschen selber nähen – Kostenlose Schnittmuster und Anleitungen

- Weihnachtsbäume selber schlagen in der Nähe: Finden Sie die besten Baumschulen!

Die Bedeutung des Grundsteuermessbetrags für die Grundsteuerberechnung

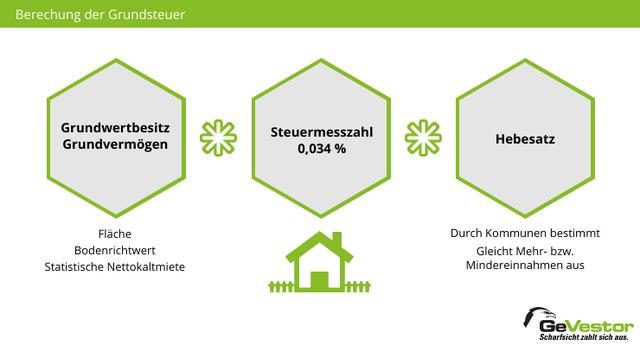

Der Grundsteuermessbetrag ist ein wichtiger Faktor bei der Berechnung der Grundsteuer. Neben dem Einheitswert und dem Grundsteuer-Hebesatz spielt er eine entscheidende Rolle. Der Grundsteuermessbetrag wird mithilfe der Grundsteuermesszahl auf den Einheitswert des Grundstücks berechnet. Dabei bezieht sich der Einheitswert auf den Verkehrswert der Immobilie, während der Hebesatz von den Gemeinden festgelegt wird.

Die Grundsteuermesszahl ist abhängig von der Art des Grundstücks und wird vom Bund vorgegeben. Um den Grundsteuermessbetrag zu berechnen, benötigt man sowohl den Einheitswert als auch die Grundsteuermesszahl. Die Formel lautet: Grundsteuermessbetrag = Einheitswert x Grundsteuermesszahl.

Mit Hilfe des Grundsteuermessbetrags kann nun die jährliche Grundsteuer für die Immobilie berechnet werden. Hierfür multipliziert man den Grundsteuermessbetrag mit dem Hebesatz und teilt das Ergebnis durch 100. Die Formel lautet: Jährliche Grundsteuer = Grundsteuermessbetrag x Hebesatz/100.

Für die Berechnung des Grundsteuermessbetrags sind sowohl der Einheitswert als auch die Grundsteuermesszahl wichtig. Je nach Art des Grundstücks fällt die Messzahl unterschiedlich aus. Ab 2025 gilt gemäß §15 Abs.1 des Grundsteuergesetzes für alle bebauten und unbebauten Grundstücke eine einheitliche Grundsteuermesszahl von 0,34 Promille. Es gibt jedoch Ausnahmen für Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum, hierfür wird eine Messzahl von 0,31 ‰ angesetzt.

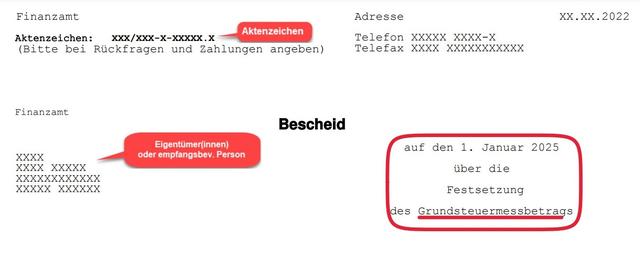

Der Grundsteuermessbetrag ist lediglich ein Berechnungsfaktor für die Grundsteuer. In der Regel wird diese für ein ganzes Kalenderjahr festgelegt und kann entweder einmal jährlich oder quartalsweise gezahlt werden. Ab 2025 tritt eine Reform der Grundsteuer in Kraft, da die bisherige Ermittlung als nicht mehr zeitgemäß und verfassungswidrig angesehen wird. Bis dahin gelten die genannten Werte zur Berechnung der Grundsteuer.

Unsere Spezialisten für Baufinanzierung stehen Ihnen gerne zur Verfügung und beraten Sie umfassend. Von der ersten Idee bis zur finalen Unterschrift begleiten unsere Berater vor Ort Sie bei Ihrer Baufinanzierung und bieten Ihnen fachkundigen Rat. Dabei haben sie Zugriff auf Angebote von über 600 namhaften Banken für Ihre Baufinanzierung. Fordern Sie einfach aktuelle Finanzierungsvorschläge passend zu Ihrem künftigen Eigenheim an. Weitere Informationen finden Sie auch in unserem Ratgeber zum Thema Baukosten – Diese Ausgaben kommen bei einem Hausbau auf Sie zu!

Wie wird der Grundsteuermessbetrag ermittelt und wofür wird er verwendet?

Der Grundsteuermessbetrag wird durch die Multiplikation des Einheitswerts mit der Grundsteuermesszahl berechnet. Der Einheitswert bezieht sich auf den Verkehrswert der Immobilie, während die Grundsteuermesszahl von der Art des Grundstücks abhängt und vom Bund vorgegeben wird. Der Grundsteuermessbetrag ist ein wichtiger Faktor bei der Berechnung der Grundsteuer.

Der Grundsteuermessbetrag wird verwendet, um die jährliche Grundsteuer für eine Immobilie zu berechnen. Dazu multipliziert man den Grundsteuermessbetrag mit dem Hebesatz, welcher von den Gemeinden festgelegt wird. Die Formel lautet: Jährliche Grundsteuer = Grundsteuermessbetrag x Hebesatz/100.

Ab 2025 gilt für alle bebauten und unbebauten Grundstücke eine einheitliche Grundsteuermesszahl von 0,34 Promille gemäß §15 Abs.1 des Grundsteuergesetzes. Es gibt jedoch Ausnahmen für Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum, für die eine niedrigere Messzahl von 0,31 ‰ angesetzt ist.

Der Grundsteuermessbetrag ist nur ein Berechnungsfaktor für die Grundsteuer und dient dazu, die Höhe der Steuer festzulegen. Die Zahlung erfolgt in der Regel einmal jährlich oder quartalsweise. Eine Reform der Grundsteuer tritt ab 2025 in Kraft, da die aktuelle Berechnung als verfassungswidrig angesehen wird. Bis dahin gelten die angegebenen Werte für die Berechnung der Grundsteuer.

Unsere Spezialisten für Baufinanzierung stehen Ihnen gerne zur Verfügung und beraten Sie umfassend von der ersten Idee bis zur finalen Unterschrift. Sie haben Zugriff auf Angebote von über 600 namhaften Banken und können Ihnen passende Finanzierungsvorschläge für Ihr künftiges Eigenheim unterbreiten. Weitere Informationen zum Thema Baufinanzierung finden Sie in unserem Ratgeber zu den Baukosten eines Hausbaus.

Der Zusammenhang zwischen Einheitswert, Grundsteuermesszahl und Grundsteuermessbetrag

Einheitswert

Der Einheitswert ist der Verkehrswert einer Immobilie, auf den sich die Berechnung der Grundsteuer bezieht. Er wird von den örtlichen Finanzbehörden festgelegt und dient als Grundlage für die Ermittlung des Grundsteuermessbetrags.

Grundsteuermesszahl

Die Grundsteuermesszahl ist ein Faktor, der vom Bund vorgegeben wird und abhängig von der Art des Grundstücks ist. Sie beeinflusst die Höhe des Grundsteuermessbetrags und wird mit dem Einheitswert multipliziert.

Grundsteuermessbetrag

Der Grundsteuermessbetrag wird durch Multiplikation des Einheitswerts mit der Grundsteuermesszahl berechnet. Er stellt einen wichtigen Faktor für die Berechnung der Grundsteuer dar.

Um die jährliche Grundsteuer für eine Immobilie zu ermitteln, wird der Grundsteuermessbetrag mit dem Hebesatz dividiert. Der Hebesatz wird von den Gemeinden festgelegt und variiert je nach Standort.

Es gibt verschiedene Arten von Grundstücken, für die unterschiedliche Grundsteuermesszahlen gelten. Ab 2025 gilt für alle bebauten und unbebauten Grundstücke eine einheitliche Messzahl von 0,34 Promille. Ausnahmen bestehen jedoch für Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum, für die eine Messzahl von 0,31 ‰ angesetzt wird.

Die Grundsteuer wird in der Regel für ein ganzes Kalenderjahr festgelegt und kann entweder einmal jährlich oder quartalsweise gezahlt werden. Eine Reform der Grundsteuer tritt ab 2025 in Kraft, da das aktuelle Berechnungsverfahren als verfassungswidrig angesehen wird. Bis dahin gelten die genannten Werte für die Berechnung der Grundsteuer.

Unsere Spezialisten für Baufinanzierung stehen Ihnen gerne zur Verfügung und beraten Sie umfassend zu diesem Thema. Von der ersten Idee bis zur finalen Unterschrift begleiten unsere Berater vor Ort Sie bei Ihrer Baufinanzierung und bieten Ihnen fachkundigen Rat. Mit ihren Kontakten zu über 600 namhaften Banken können sie Ihnen maßgeschneiderte Finanzierungsvorschläge für Ihr künftiges Eigenheim machen.

Weitere Informationen rund um das Thema Baufinanzierung finden Sie in unserem Ratgeber „Baukosten – Diese Ausgaben kommen bei einem Hausbau auf Sie zu!“

Was ist die Grundsteuermesszahl und wie beeinflusst sie den Grundsteuermessbetrag?

Die Grundsteuermesszahl ist ein wichtiger Faktor bei der Berechnung der Grundsteuer. Sie wird vom Bund vorgegeben und ist abhängig von der Art des Grundstücks. Die Grundsteuermesszahl wird verwendet, um den Grundsteuermessbetrag zu berechnen. Dieser wiederum dient als Basis für die Berechnung der jährlichen Grundsteuer.

Um den Grundsteuermessbetrag zu ermitteln, multipliziert man den Einheitswert des Grundstücks mit der entsprechenden Grundsteuermesszahl. Der Einheitswert bezieht sich auf den Verkehrswert der Immobilie und der Hebesatz wird von den Gemeinden festgelegt. Durch die Multiplikation des Einheitswerts mit der Grundsteuermesszahl erhält man den Grundsteuermessbetrag.

Die Höhe der jährlichen Grundsteuer wird dann durch die Multiplikation des Grundsteuermessbetrags mit dem Hebesatz geteilt durch 100 bestimmt. Dabei stellt der Hebesatz einen prozentualen Anteil dar, welcher ebenfalls von den Gemeinden festgelegt wird.

Die Reform der Grundsteuer ab 2025 führt zu einer einheitlichen Messzahl für alle bebauten und unbebauten Grundstücke von 0,34 Promille gemäß §15 Abs.1 des Grundsteuergesetzes. Ausnahmen gelten für bestimmte Arten von Immobilien, wie Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum, für die eine Grundsteuermesszahl von 0,31 ‰ angesetzt wird. Diese Werte sind entscheidend für die Berechnung des Grundsteuermessbetrags und somit der Grundsteuer.

Die Berechnung der jährlichen Grundsteuer anhand des Grundsteuermessbetrags

Grundsteuermessbetrag und Grundsteuermesszahl

Der Grundsteuermessbetrag ist einer der Faktoren, die für die Berechnung der Grundsteuer relevant sind. Neben dem Einheitswert und dem Grundsteuer-Hebesatz spielt er eine wichtige Rolle. Der Grundsteuermessbetrag wird mithilfe der Grundsteuermesszahl auf den Einheitswert des Grundstücks berechnet. Dabei bezieht sich der Einheitswert auf den Verkehrswert der Immobilie, während der Hebesatz von den Gemeinden festgelegt wird. Die Grundsteuermesszahl hängt von der Art des Grundstücks ab und wird vom Bund vorgegeben.

Berechnung des Grundsteuermessbetrags

Um den Grundsteuermessbetrag zu berechnen, benötigt man den Einheitswert und die Grundsteuermesszahl. Die Formel lautet:

Grundsteuermessbetrag = Einheitswert x Grundsteuermesszahl

Mit Hilfe des Grundsteuermessbetrages kann nun die jährliche Grundsteuer für die Immobilie berechnet werden:

Jährliche Grundsteuer = Grundsteuermessbetrag x Hebesatz/100

Änderungen ab 2025

Im Zuge der geplanten Reform der Grundsteuer ab 2025 gilt für alle bebauten und unbebauten Grundstücke eine einheitliche Grundsteuermesszahl von 0,34 Promille. Es gibt jedoch Ausnahmen für Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum, für die eine Grundsteuermesszahl von 0,31 ‰ angesetzt wird.

Es ist wichtig zu beachten, dass der Grundsteuermessbetrag lediglich ein Berechnungsfaktor für die Grundsteuer ist. Die Grundsteuer wird in der Regel für ein ganzes Kalenderjahr festgelegt und kann entweder einmal jährlich oder quartalsweise gezahlt werden.

Bitte beachten Sie, dass die angegebenen Informationen bis zur geplanten Reform der Grundsteuer im Jahr 2025 gültig sind.

Die geplante Reform der Grundsteuer ab 2025 und ihre Auswirkungen auf den Grundsteuermessbetrag

Neue Grundsteuermesszahl ab 2025

Ab dem Jahr 2025 wird eine Reform der Grundsteuer in Kraft treten. Diese Reform betrifft auch den Grundsteuermessbetrag. Gemäß dem neuen Grundsteuergesetz §15 Abs.1 wird für alle bebauten und unbebauten Grundstücke eine einheitliche Grundsteuermesszahl von 0,34 Promille festgelegt. Dies bedeutet, dass sich die Berechnung des Grundsteuermessbetrags für alle Arten von Grundstücken ändern wird.

Ausnahmen für bestimmte Gebäudearten

Es gibt jedoch Ausnahmen von der einheitlichen Messzahl für bestimmte Gebäudearten. Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum werden weiterhin mit einer reduzierten Messzahl von 0,31 ‰ berechnet. Dies bedeutet, dass diese Gebäudearten im Vergleich zu anderen Immobilien einen etwas niedrigeren Grundsteuermessbetrag haben werden.

Auswirkungen auf die jährliche Grundsteuer

Der neue Grundsteuermessbetrag hat direkte Auswirkungen auf die Berechnung der jährlichen Grundsteuer. Die Formel zur Berechnung bleibt weiterhin bestehen: Jährliche Grundsteuer = Grundsteuermessbetrag x Hebesatz/100. Allerdings wird sich durch die Änderung der Messzahl ab 2025 der Grundsteuermessbetrag für alle Grundstücke verändern. Dies kann zu einer Anpassung der jährlichen Grundsteuer führen, je nachdem ob die Immobilie von der einheitlichen Messzahl oder einer reduzierten Messzahl profitiert.

Grundsteuerreform als zeitgemäße Lösung

Die geplante Reform der Grundsteuer ab 2025 wird als zeitgemäße Lösung angesehen, da die gegenwärtige Ermittlung der Grundsteuer als nicht mehr zeitgemäß und verfassungswidrig betrachtet wird. Die Reform soll für eine gerechtere Verteilung der Steuerlast sorgen und die Berechnung vereinfachen. Bis zur Umsetzung der Reform gelten jedoch weiterhin die aktuellen Werte und Formeln zur Berechnung des Grundsteuermessbetrags und der jährlichen Grundsteuer.

Der Grundsteuermessbetrag ist ein wichtiger Faktor bei der Berechnung der Grundsteuer. Er gibt den Wert des Grundstücks an und dient als Grundlage für die Festsetzung der Steuer. Eine genaue Kenntnis dieses Betrags ist daher für Eigentümer und Immobilienbesitzer von großer Bedeutung, um die Höhe ihrer Grundsteuerzahlungen zu verstehen und gegebenenfalls Einsprüche geltend zu machen.