Wann wird man vom Finanzamt angeschrieben? In diesem Artikel erfahren Sie, wann und aus welchen Gründen das Finanzamt Kontakt mit Ihnen aufnehmen kann. Wir klären auch, welche Schritte Sie unternehmen sollten, wenn Sie eine Mitteilung vom Finanzamt erhalten. Bleiben Sie informiert über Ihre steuerlichen Pflichten und Rechte!

- Letzte Folge von Immer wieder sonntags: ARD-Show mit Stefan Mross endet am Sonntag

- Wie lange müssen Sie aufpassen, wenn Ihre Hündin läufig ist?

- Bernhard Brink: Wie alt ist der Schlagersänger wirklich?

- Anaphylaktischer Schock: Symptome, Ursachen und Notfallmaßnahmen

- Mexify ist 26 Jahre alt und betreibt YouTube-Channel rund um Gaming und Unterhaltung.

Wann wird man vom Finanzamt zur Abgabe einer Steuererklärung aufgefordert?

Wann wird man vom Finanzamt zur Abgabe einer Steuererklärung aufgefordert?

Das Finanzamt fordert Steuerpflichtige in verschiedenen Fällen zur Abgabe einer Steuererklärung auf. Hier sind einige Situationen, in denen Sie eine Aufforderung vom Finanzamt erhalten könnten:

1. Wenn Sie steuerpflichtige Nebeneinkünfte über 410 € haben: Wenn Ihre Einkünfte aus Nebentätigkeiten wie Mieteinnahmen oder selbstständiger Arbeit diesen Betrag überschreiten, sind Sie verpflichtet, eine Steuererklärung abzugeben.

2. Wenn Sie einen Freibetrag eingetragen haben: Wenn Sie einen Lohnsteuerfreibetrag beantragt haben, z.B. wegen hoher Fahrtkosten oder doppelter Haushaltsführung, müssen Sie eine Steuererklärung einreichen.

3. Wenn Sie Lohnersatzleistungen über 410 € bezogen haben: Wenn Sie Arbeitslosengeld, Krankengeld oder Kurzarbeitergeld in dieser Höhe erhalten haben, sind Sie zur Abgabe einer Steuererklärung verpflichtet.

4. Wenn Sie mehrere parallellaufende Arbeitsverhältnisse hatten: Wenn Sie gleichzeitig bei verschiedenen Arbeitgebern beschäftigt waren, müssen Sie eine Steuererklärung abgeben.

5. Wenn Kapitalerträge ohne Abgeltungsteuer vorliegen: Falls Ihre Kapitalerträge nicht der Abgeltungsteuer unterliegen, müssen Sie diese in Ihrer Steuererklärung angeben.

6. Wenn nicht verheiratete oder geschiedene Eltern bestimmte Freibeträge für ein Kind übertragen wollen: In diesem Fall müssen Sie eine Steuererklärung abgeben, um die Freibeträge geltend zu machen.

7. Wenn Sie oder Ihr berufstätiger Ehepartner/Ihre Ehepartnerin zeitweise oder das ganze Jahr die Steuerklasse 5 oder 6 hatten: Das Finanzamt kann in solchen Fällen eine Steuererklärung von Ihnen verlangen.

8. Wenn Sie und Ihr Ehepartner/Ihre Ehepartnerin die Kombination IV-Faktor/IV-Faktor gewählt haben: In diesem Fall müssen beide Partner eine Steuererklärung einreichen.

Es ist wichtig zu beachten, dass nicht alle Pflichtveranlagten automatisch vom Finanzamt angeschrieben werden. Als Steuerbürger sind Sie selbst dafür verantwortlich, herauszufinden, ob Sie zur Abgabe einer Steuererklärung verpflichtet sind. Allerdings kann das Finanzamt auch aktiv auf Sie zukommen, wenn es Informationen über Ihre steuerliche Situation erhält, z.B. durch Kontrollmitteilungen über Einkünfte aus Erbschaften oder Schenkungen.

In jedem Fall sollten Sie auf eine Aufforderung des Finanzamts zur Abgabe einer Steuererklärung reagieren und diese fristgerecht einreichen. Wenn Sie keine Steuererklärung abgeben, obwohl Sie dazu verpflichtet sind, können Ihnen Verspätungszuschläge oder sogar Zwangsgelder drohen.

Pflicht zur Abgabe einer Steuererklärung – Wann schreibt das Finanzamt an?

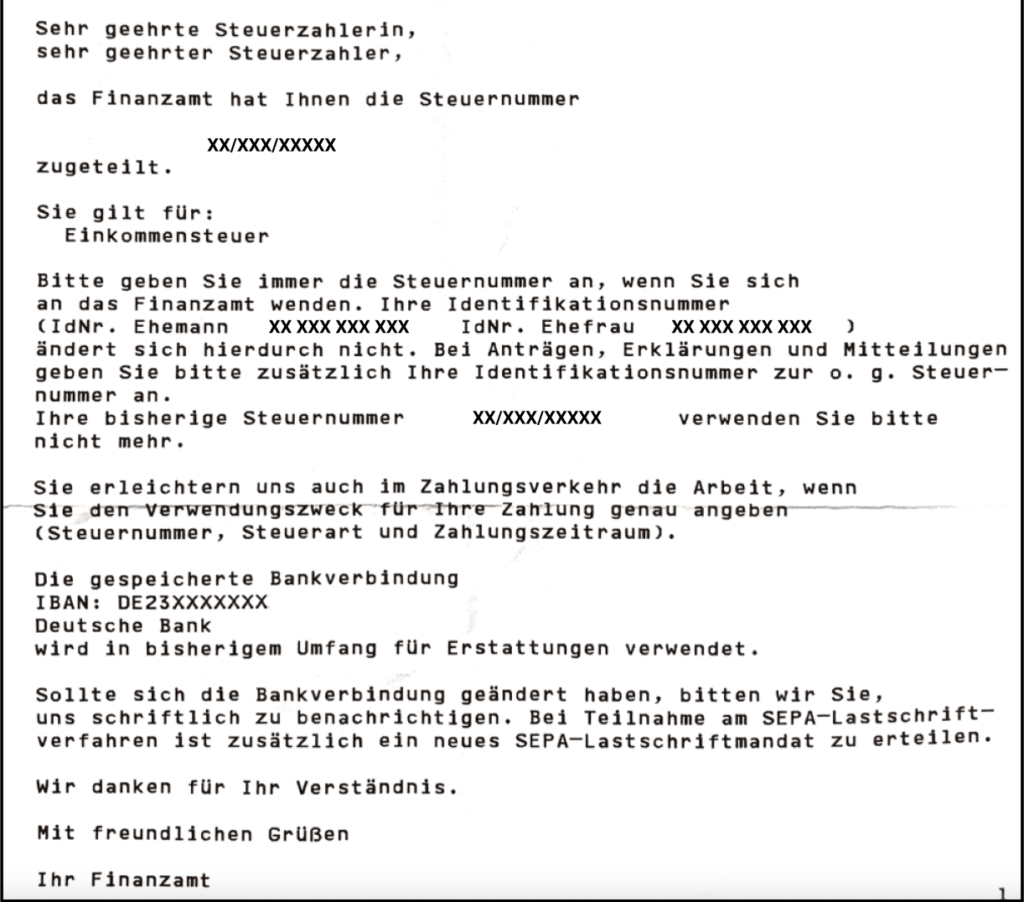

Das Finanzamt schreibt Sie nicht automatisch an, um Sie zur Abgabe einer Steuererklärung aufzufordern. Es liegt in Ihrer eigenen Verantwortung, sich darüber zu informieren, ob Sie eine Einkommensteuererklärung abgeben müssen. Allerdings kann das Finanzamt Sie aktiv anschreiben, wenn es eine „Kontrollmitteilung“ über Einkünfte erhalten hat, die sich steuerlich auswirken könnten. Dies könnte beispielsweise der Fall sein bei Erbschaften oder Schenkungen.

Hier sind die wichtigsten Fälle, in denen Sie als Arbeitnehmer verpflichtet sind, eine Steuererklärung abzugeben:

– Wenn Sie einen Lohnsteuerfreibetrag haben, beispielsweise wegen hoher Fahrtkosten oder doppelter Haushaltsführung.

– Wenn Ihre steuerpflichtigen Nebeneinkünfte über 410 Euro liegen.

– Wenn Sie steuerfreie Lohnersatzleistungen wie Arbeitslosen-, Kurzarbeiter-, Insolvenz-, Kranken-, Eltern- oder Mutterschaftsgeld über 410 Euro im Jahr erhalten haben.

– Wenn Sie mehrere (parallellaufende) Arbeitsverhältnisse mit verschiedenen Arbeitgebern hatten.

– Wenn Sie Kapitalerträge hatten, für die keine Abgeltungsteuer abgeführt wurde.

– Wenn Sie als nicht verheiratete oder geschiedene Eltern bestimmte Freibeträge für ein Kind übertragen wollen.

– Wenn Sie oder Ihr berufstätiger Ehepartner/Ihre Ehepartnerin zeitweise oder das ganze Jahr die Steuerklasse 5 oder 6 hatten.

– Wenn Sie und Ihr Ehepartner/Ihre Ehepartnerin die Kombination IV-Faktor/IV-Faktor gewählt haben.

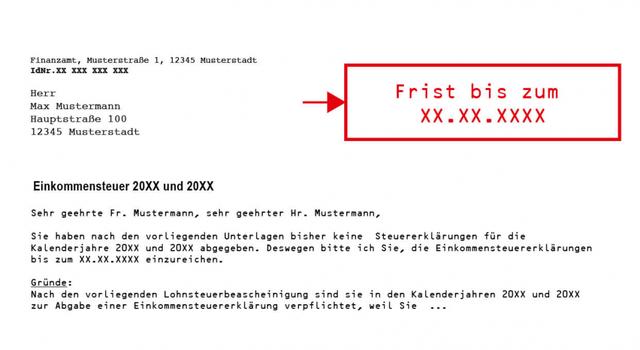

Auch wenn keiner dieser genannten Sachverhalte auf Sie zutrifft, kann das Finanzamt Sie zur Abgabe einer Einkommensteuererklärung per Post auffordern. In diesem Fall müssen Sie ebenfalls reagieren und eine Steuererklärung einreichen.

Es ist wichtig zu beachten, dass das Finanzamt Sanktionen verhängen kann, wenn Sie Ihrer Verpflichtung zur Abgabe einer Steuererklärung nicht oder nicht fristgemäß nachkommen. Es kann einen Verspätungszuschlag festsetzen, der höchstens 25.000 Euro betragen darf. Außerdem kann das Finanzamt ein Zwangsgeld verhängen, um Sie zur Abgabe der Steuererklärung zu bewegen.

Um Missverständnisse und mögliche Strafen zu vermeiden, sollten Sie sich rechtzeitig über Ihre Pflichten zur Abgabe einer Steuererklärung informieren und diese fristgerecht einreichen.

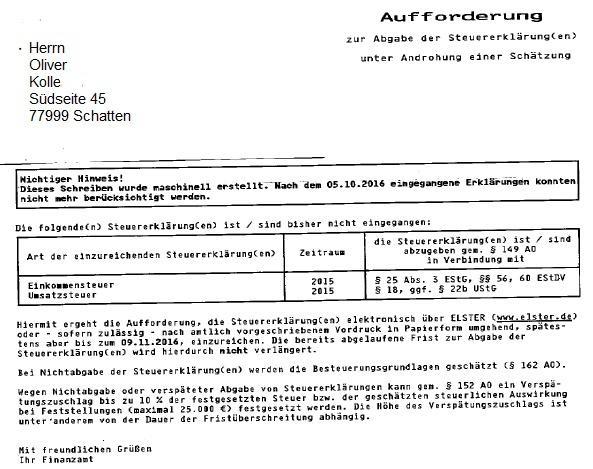

Steuererklärung: Wann bekommt man eine Aufforderung vom Finanzamt?

Das Finanzamt fordert den Steuerpflichtigen zur Abgabe einer Steuererklärung auf, wenn bestimmte Voraussetzungen erfüllt sind. Gemäß § 149 Abs.1 Satz 2 AO ist der Steuerpflichtige gesetzlich verpflichtet, eine Einkommensteuererklärung abzugeben, wenn das Finanzamt ihn dazu auffordert. Die Aufforderung zur Abgabe einer Steuererklärung erfolgt in der Regel per Post.

Es gibt verschiedene Faktoren, die dazu führen können, dass das Finanzamt eine Person zur Abgabe einer Steuererklärung auffordert. Dazu gehören zum Beispiel steuerpflichtige Nebeneinkünfte von über 410 €, ein eingetragener Freibetrag, Lohnersatzleistungen wie Arbeitslosengeld oder Krankengeld über 410 €, mehrere parallellaufende Arbeitsverhältnisse mit verschiedenen Arbeitgebern, Kapitalerträge ohne Abgeltungsteuer, bestimmte Freibeträge für Kinder bei nicht verheirateten oder geschiedenen Eltern und die Kombination von Steuerklassen beim Ehepartner.

Es ist wichtig zu beachten, dass das Finanzamt nicht automatisch alle Pflichtveranlagten anschreibt und zur Abgabe einer Steuererklärung auffordert. Jeder Steuerbürger muss sich selbst darüber informieren, ob er eine Einkommensteuererklärung abgeben muss. Das bedeutet, dass auch Personen ohne die oben genannten Faktoren eine Steuererklärung abgeben müssen, wenn das Finanzamt sie dazu auffordert.

Es ist wichtig, die Aufforderung zur Abgabe einer Steuererklärung ernst zu nehmen und fristgerecht zu reagieren. Wenn man der Aufforderung nicht nachkommt oder die Steuererklärung nicht fristgerecht abgibt, kann das Finanzamt einen Verspätungszuschlag festsetzen. Dieser Zuschlag darf höchstens 25.000 Euro betragen und beträgt pro angefangenem Säumnis-Monat 0,25 Prozent der zu zahlenden Steuer, mindestens jedoch 25 Euro.

In einigen Fällen kann das Finanzamt auch ein Zwangsgeld festsetzen, um den Steuerpflichtigen zur Abgabe der Steuererklärung zu bewegen. Es ist daher ratsam, die Aufforderung des Finanzamts zur Abgabe einer Steuererklärung ernst zu nehmen und fristgerecht zu handeln.

Werde ich automatisch vom Finanzamt angeschrieben, um Steuern zu zahlen?

Nein, das Finanzamt schreibt nicht automatisch alle Steuerzahler an, um sie zur Zahlung von Steuern aufzufordern. Ob Sie eine Steuererklärung abgeben müssen, hängt von verschiedenen Faktoren ab. Das Einkommensteuergesetz regelt, in welchen Fällen eine Abgabepflicht besteht.

Hier sind einige Situationen, in denen Sie verpflichtet sind, eine Steuererklärung abzugeben:

1. Wenn Ihre steuerpflichtigen Nebeneinkünfte über 410 € liegen.

2. Wenn Sie einen Freibetrag eingetragen haben.

3. Wenn Sie Lohnersatzleistungen wie Arbeitslosengeld, Krankengeld oder Kurzarbeitergeld über 410 € bezogen haben.

4. Wenn Sie mehrere parallellaufende Arbeitsverhältnisse mit verschiedenen Arbeitgebern hatten.

5. Wenn Sie Kapitalerträge hatten, bei denen keine Abgeltungsteuer erhoben werden konnte.

6. Wenn Sie als nicht verheiratete oder geschiedene Eltern bestimmte Freibeträge für ein Kind übertragen wollen.

7. Wenn Sie oder Ihr berufstätiger Ehepartner/Ihre Ehepartnerin zeitweise oder das ganze Jahr die Steuerklasse 5 oder 6 hatten.

8. Wenn Sie und Ihr Ehepartner/Ihre Ehepartnerin die Kombination IV-Faktor/IV-Faktor gewählt haben.

In diesen Fällen sind Sie dazu verpflichtet, eine Steuererklärung abzugeben. Das Finanzamt schreibt Sie jedoch nicht automatisch an, um Sie zur Abgabe der Steuererklärung aufzufordern. Es liegt in Ihrer eigenen Verantwortung, sich darüber zu informieren, ob Sie eine Steuererklärung abgeben müssen.

Es gibt auch andere Situationen, in denen das Finanzamt Sie zur Abgabe einer Steuererklärung auffordern kann. Zum Beispiel, wenn es eine „Kontrollmitteilung“ über Einkünfte erhalten hat, die sich steuerlich auswirken könnten, wie zum Beispiel durch Erbschaft oder Schenkung. In solchen Fällen sollten Sie das Schreiben des Finanzamts nicht ignorieren und eine Steuererklärung einreichen.

Es ist wichtig zu beachten, dass es Konsequenzen haben kann, wenn Sie keine Steuererklärung abgeben, obwohl Sie dazu verpflichtet sind. Das Finanzamt kann einen Verspätungszuschlag festsetzen oder ein Zwangsgeld verhängen, um Sie zur Abgabe der Steuererklärung zu bewegen.

Insgesamt sollten Sie sich immer über Ihre individuelle steuerliche Situation informieren und gegebenenfalls eine Steuerberatung in Anspruch nehmen, um sicherzustellen, dass Sie alle erforderlichen steuerlichen Pflichten erfüllen.

Was passiert, wenn ich keine Steuererklärung abgebe?

Was passiert, wenn ich keine Steuererklärung abgebe?

Wenn Sie dazu verpflichtet sind, eine Steuererklärung abzugeben, aber dies nicht tun, kann das Finanzamt verschiedene Maßnahmen ergreifen. Zunächst erhalten Sie in der Regel eine Mahnung oder Aufforderung zur Abgabe der Steuererklärung. Wenn Sie auch dieser Aufforderung nicht nachkommen, kann das Finanzamt einen Verspätungszuschlag festsetzen. Dieser Zuschlag beträgt pro Monat 0,25 Prozent der zu zahlenden Steuer, mindestens jedoch 25 Euro.

Wenn Sie weiterhin keine Steuererklärung abgeben und den Verspätungszuschlag nicht bezahlen, kann das Finanzamt ein Zwangsgeld festsetzen. Dieses Zwangsgeld soll Sie dazu bewegen, die Steuererklärung abzugeben. Die Höhe des Zwangsgeldes liegt im Ermessen des Finanzamtes und kann bis zu 25.000 Euro betragen.

Darüber hinaus können weitere Sanktionen drohen, wie zum Beispiel ein Säumniszuschlag bei verspäteter Zahlung der festgesetzten Steuern oder ein Bußgeld bei vorsätzlicher oder grob fahrlässiger Nichtabgabe der Steuererklärung.

Es ist wichtig zu beachten, dass das Finanzamt auch ohne Ihre Abgabe einer Steuererklärung Schätzungen über Ihre Einkünfte vornehmen kann. Diese Schätzungen können zu Ihren Ungunsten ausfallen und zu höheren Nachzahlungen führen.

Es ist daher ratsam, immer rechtzeitig und vollständig die geforderte Steuererklärung abzugeben, um mögliche Sanktionen zu vermeiden. Wenn Sie Schwierigkeiten haben, die Steuererklärung selbst zu erstellen, können Sie sich an einen Steuerberater oder Lohnsteuerhilfeverein wenden, der Ihnen bei der Erstellung und Abgabe der Steuererklärung behilflich sein kann.

Im Allgemeinen wird man vom Finanzamt angeschrieben, wenn bestimmte steuerliche Pflichten erfüllt werden müssen. Dies kann beispielsweise die Abgabe der Steuererklärung, die Zahlung von Steuern oder die Überprüfung von Steuerangelegenheiten umfassen. Es ist wichtig, dass jeder Bürger seine steuerlichen Verpflichtungen ernst nimmt und sich bei Fragen oder Unklarheiten direkt an das Finanzamt wendet.