„Wann bekommt man einen Schufa-Eintrag? Erfahren Sie in diesem Artikel, wann und warum eine Person einen Eintrag bei der Schufa erhalten kann. Wir erklären Ihnen die Voraussetzungen und geben praktische Tipps, wie Sie Ihren Schufa-Score positiv beeinflussen können.“

- Wirtschaftliche Bedeutung des Merkantilismus

- Wie alt wird ein Frosch? Durchschnittliche Lebenserwartung und Unterschiede in Gefangenschaft und Freiland

- Schultüte selbst nähen: Bunte Stoffschultüten für die Einschulung

- Wie lange braucht Zuckerguss zum Trocknen?

- Hackfleisch einfrieren: Tipps zur Haltbarkeit

Wann bekommt man einen Schufa-Eintrag? Alles über die Voraussetzungen und den Ablauf.

Ein negativer Schufa-Eintrag wird nicht sofort vergeben. Es ist immer die letzte Konsequenz, wenn Mahnungen unbeantwortet bleiben und offene Rechnungen nicht beglichen werden. Unternehmen bieten oft auch Ratenzahlungen an, um zu verhindern, dass es zu einem negativen Schufa-Eintrag kommt.

Eine einzelne Mahnung führt nicht automatisch zu einem negativen Schufa-Eintrag. Erst nach zwei unbeantworteten Mahnungen, zwischen denen einige Wochen liegen müssen, kann es zu einem solchen Eintrag kommen.

Ja, ein negativer Schufa-Eintrag wird angekündigt. Wenn zwei oder mehr Mahnungen ohne Reaktion und ohne Begleichung der offenen Rechnung bleiben, muss das entsprechende Unternehmen den negativen Schufa-Eintrag ankündigen.

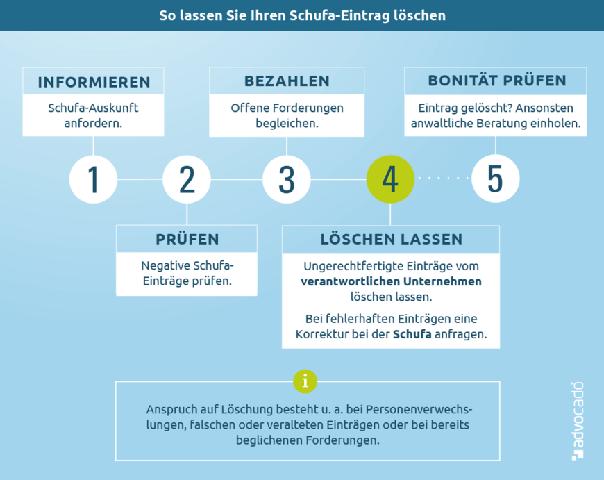

Es ist wichtig, regelmäßig seine Schufa-Einträge zu überprüfen und falsche oder veraltete Daten korrigieren zu lassen. So kann vermieden werden, dass ein Kreditkartenvertrag oder andere Geschäftsbeziehungen aufgrund unberechtigter Einträge verweigert werden.

Die besten Möglichkeiten, einen negativen Schufa-Eintrag zu vermeiden, sind pünktliche Zahlungen und die Kommunikation mit dem jeweiligen Unternehmen bei finanziellen Schwierigkeiten.

Negative Schufa-Einträge: Wie entstehen sie und wie kann man sie vermeiden?

Entstehung von negativen Schufa-Einträgen:

– Negative Schufa-Einträge entstehen, wenn es zu Zahlungsausfällen kommt oder nicht bezahlte Forderungen existieren.

– Dies geschieht erst dann, wenn mindestens zwei Mahnungen verschickt wurden und die betreffende Person nicht widersprochen hat.

– Zwischen den Mahnungen und dem negativen Schufa-Eintrag müssen mindestens vier Wochen liegen.

– Der negative Schufa-Eintrag muss in einer Mahnung angekündigt werden.

Vermeidung von negativen Schufa-Einträgen:

– Um negative Schufa-Einträge zu vermeiden, ist es wichtig, den Zahlungsverpflichtungen aus Verträgen nachzukommen.

– Bei finanziellen Schwierigkeiten sollten Ratenzahlungen mit den Unternehmen vereinbart werden, um eine negative Eintragung zu verhindern.

– Es ist ratsam, regelmäßig die eigenen Schufa-Daten zu überprüfen und eventuell veraltete oder falsche Einträge korrigieren zu lassen.

– Durch eine rechtzeitige Begleichung offener Rechnungen können negative Schufa-Einträge vermieden werden.

Die Auswirkungen eines negativen Schufa-Eintrags: Was bedeutet das für deine Kreditwürdigkeit?

Ein negativer Schufa-Eintrag hat erhebliche Auswirkungen auf deine Kreditwürdigkeit. Kreditgeber, wie Banken oder Onlinehändler, prüfen in der Regel die Bonität ihrer Kunden anhand des Schufa-Scores. Ist dieser Score negativ, wird es schwierig, einen Kredit oder einen Vertrag abzuschließen. Die meisten Unternehmen lehnen Anfragen von Personen mit einem negativen Schufa-Eintrag ab, da sie ein erhöhtes Risiko für Zahlungsausfälle sehen.

Die Ablehnung eines Kredits kann dazu führen, dass du Schwierigkeiten hast, größere Anschaffungen zu finanzieren oder wichtige Verträge abzuschließen. Dies betrifft beispielsweise den Kauf eines Autos oder den Abschluss eines Mietvertrags. Auch beim Abschluss von Handy- oder Internetverträgen kann ein negativer Schufa-Eintrag dazu führen, dass dir bestimmte Tarife verweigert werden.

Darüber hinaus können sich negative Schufa-Einträge auch auf deine Versicherungsprämien auswirken. Versicherungsunternehmen prüfen oft die Bonität ihrer Kunden und passen ihre Prämien entsprechend an. Mit einem negativen Schufa-Eintrag könnten sich also auch deine Versicherungskosten erhöhen.

Es ist wichtig zu beachten, dass ein negativer Schufa-Eintrag nicht nur kurzfristige Auswirkungen hat. Wie bereits erwähnt, bleiben die Daten in der Regel drei Jahre lang in der Schufa gespeichert. Während dieser Zeit musst du mit den Einschränkungen bei der Kreditvergabe und Vertragsabschlüssen leben. Es ist daher ratsam, deine Schufa-Einträge regelmäßig zu überprüfen und falsche oder nicht mehr aktuelle Daten korrigieren zu lassen.

Um einen negativen Schufa-Eintrag zu vermeiden, ist es wichtig, deine Zahlungsverpflichtungen immer rechtzeitig zu erfüllen. Solltest du einmal Schwierigkeiten haben, eine Rechnung pünktlich zu begleichen, empfiehlt es sich, frühzeitig mit dem Unternehmen Kontakt aufzunehmen und eine alternative Zahlungsvereinbarung zu treffen. Dies kann helfen, einen negativen Schufa-Eintrag zu verhindern und langfristige Auswirkungen auf deine Kreditwürdigkeit zu vermeiden.

Wie lange bleibt ein negativer Schufa-Eintrag bestehen? Alle Informationen zur Löschfrist.

Ein negativer Schufa-Eintrag bleibt in der Regel drei Jahre lang bestehen. Dies gilt für alle Daten, die in Bezug auf Zahlungsausfälle oder nicht bezahlte Forderungen gespeichert sind. Es ist jedoch wichtig zu beachten, dass bestehende Geschäftsbeziehungen weiterhin in der Schufa vermerkt bleiben, solange sie fortbestehen. Wenn Sie beispielsweise ein Konto bei einer Bank haben, wird dies so lange in der Schufa aufgeführt, wie das Konto besteht.

Um einen negativen Eintrag zu löschen, müssen Sie Ihre Schulden begleichen und dies der Schufa melden. Erst dann kann der Eintrag entfernt werden. Es ist auch wichtig zu wissen, dass bei Privatinsolvenzen die Daten bis zu zehn Jahre lang gespeichert bleiben können.

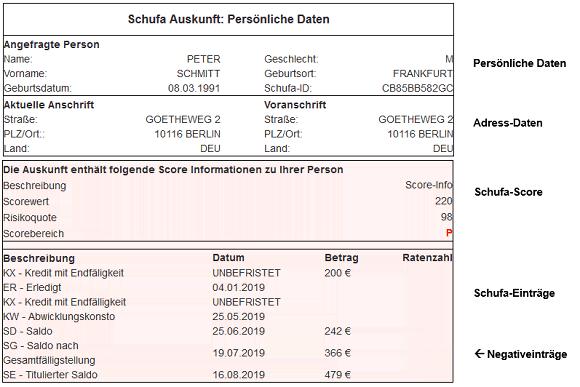

Wenn Sie überprüfen möchten, welche Daten über Sie in der Schufa gespeichert sind, können Sie einmal jährlich eine kostenlose Datenkopie nach Art. 15 DS-GVO bestellen. In dieser Kopie finden Sie Informationen über alle Verträge und Geschäftsbeziehungen, die mit Ihrer Person verbunden sind. Überprüfen Sie diese Informationen regelmäßig und lassen Sie falsche oder veraltete Einträge korrigieren.

Es ist ratsam, Ihre Schufa-Einträge regelmäßig zu überprüfen und sicherzustellen, dass sie korrekt und auf dem aktuellen Stand sind. Auf diese Weise können böse Überraschungen vermieden werden, zum Beispiel wenn Ihnen ein Kreditkartenvertrag verweigert wird, obwohl Sie eigentlich eine gute Kreditwürdigkeit haben.

Die Bedeutung des Schufa-Scores: Was sagt er über deine Kreditwürdigkeit aus?

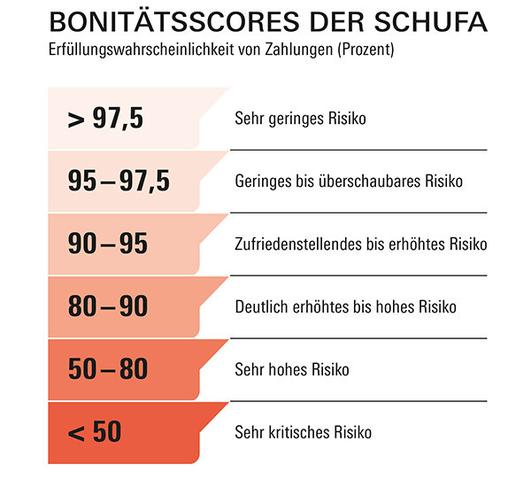

Der Schufa-Score ist ein Wert zwischen 0 und 100, der deine Kreditwürdigkeit widerspiegelt. Je höher der Score, desto besser deine Bonität. Ein Score von 100 bedeutet jedoch nicht, dass ein Zahlungsausfall ausgeschlossen ist. Ein Score von 90 bis knapp 100 gilt als sehr gut, während ein Score unter 50 als riskant angesehen wird.

Der Schufa-Score basiert auf verschiedenen Faktoren wie deinen Zahlungsverpflichtungen, deinem Zahlungsverhalten und deiner finanziellen Situation. Die genauen Berechnungsmethoden sind allerdings nicht öffentlich bekannt.

Es ist wichtig zu beachten, dass der Schufa-Score nur eine Einschätzung deiner Kreditwürdigkeit darstellt und keine endgültige Entscheidung über die Vergabe eines Kredits oder Vertragsabschlusses. Jeder Kreditgeber kann individuell entscheiden, welchen Schufa-Score er akzeptiert.

Um deinen Schufa-Score positiv zu beeinflussen, solltest du deine finanziellen Verpflichtungen pünktlich und vollständig erfüllen. Regelmäßige Zahlungen an Kreditgeber und Unternehmen können dein Score verbessern. Es ist auch ratsam, regelmäßig deine Schufa-Daten zu überprüfen und falsche oder veraltete Informationen korrigieren zu lassen.

Ein negativer Schufa-Eintrag entsteht durch Zahlungsausfälle oder nicht bezahlte Forderungen. Dies geschieht jedoch erst nach mehreren Mahnungen und einer Ankündigung des negativen Eintrags durch das entsprechende Unternehmen. Negative Einträge werden in der Regel für drei Jahre gespeichert, können aber gelöscht werden, wenn die Schulden beglichen sind.

Es ist wichtig zu beachten, dass ein negativer Schufa-Eintrag Auswirkungen auf deine Kreditwürdigkeit haben kann und es schwieriger sein kann, Kredite oder Verträge abzuschließen. Daher ist es ratsam, deine finanziellen Verpflichtungen immer pünktlich zu erfüllen und regelmäßig deine Schufa-Daten zu überprüfen.

Die Schufa-Datenkopie: Warum du regelmäßig deine gespeicherten Daten überprüfen solltest.

Es ist wichtig, regelmäßig deine gespeicherten Daten bei der Schufa zu überprüfen, indem du eine Schufa-Datenkopie anforderst. Warum? Hier sind einige Gründe:

1. Aktualität der Informationen: Unternehmen melden oft nicht automatisch an die Schufa, wenn ein Vertrag beendet wurde oder eine Zahlung erfolgt ist. Dadurch können veraltete oder falsche Einträge in deiner Schufa vorhanden sein. Durch die Überprüfung deiner Daten kannst du sicherstellen, dass nur aktuelle und korrekte Informationen gespeichert sind.

2. Fehlerkorrektur: Wenn du veraltete oder falsche Einträge in deiner Schufa-Datenkopie entdeckst, kannst du diese bei der Schufa korrigieren lassen. Dies ist wichtig, da solche fehlerhaften Einträge deine Kreditwürdigkeit beeinflussen können.

3. Vorbeugung von Identitätsdiebstahl: Durch die regelmäßige Überprüfung deiner Daten kannst du feststellen, ob jemand unbefugt Konten oder Verträge auf deinen Namen eröffnet hat. Dies kann ein Hinweis auf Identitätsdiebstahl sein und sollte umgehend gemeldet werden.

4. Vorbereitung für Kreditanfragen: Wenn du planst, einen Kredit aufzunehmen oder eine andere Finanztransaktion durchzuführen, ist es wichtig zu wissen, welche Informationen die Banken über dich sehen können. Indem du regelmäßig deine Schufa-Daten überprüfst, kannst du sicherstellen, dass deine Kreditwürdigkeit korrekt bewertet wird und es keine unerwarteten Überraschungen gibt.

Um eine Schufa-Datenkopie anzufordern, kannst du dies ganz einfach über die Webseite der Schufa tun. Die Datenkopie wird dir per Post zugeschickt und enthält alle Informationen, die über dich gespeichert sind. Überprüfe diese sorgfältig und handle entsprechend, wenn du Fehler oder veraltete Einträge entdeckst.

Zusammenfassend lässt sich sagen, dass ein Schufa-Eintrag dann entsteht, wenn eine Person Verträge abschließt oder Zahlungsverpflichtungen nicht fristgerecht erfüllt. Es ist wichtig, seine finanziellen Verpflichtungen stets im Blick zu behalten, um negative Auswirkungen auf die eigene Bonität zu vermeiden. Eine gute Bonität ermöglicht es, Kredite zu günstigen Konditionen zu erhalten und erleichtert den Abschluss von Verträgen im Allgemeinen.