Die Spekulationssteuer ist eine wichtige Frage für Anleger in Deutschland. Aber wie hoch ist sie eigentlich? In diesem Artikel werden wir uns mit der Höhe der Spekulationssteuer befassen und alle relevanten Informationen präsentieren, die Sie als Investor wissen sollten. Von den verschiedenen Steuersätzen bis hin zu den Ausnahmen und Fristen – hier finden Sie alles, was Sie über die Spekulationssteuer wissen müssen.

- TV-Programm heute Abend um 20:15 Uhr – Entdecken Sie die besten Sendungen!

- Zahlungsart bei Zara mit Klarna nicht verfügbar? Erfahren Sie, wie Sie Ihre gewünschte Zahlungsart nutzen können.

- Warum stehen Windräder trotz viel Wind oft still?

- Fahrzeugschein verloren? So bekommen Sie einen neuen – Tipps und Infos

- Was ist ein Kleinkraftrad? Wichtige Infos und Regeln

Wie hoch ist die Spekulationssteuer?

Die Höhe der Spekulationssteuer hängt von verschiedenen Faktoren ab. Es gibt keinen festen Steuersatz für die Spekulationssteuer bei Immobilien. Stattdessen richtet sich die Höhe der Steuer in der Regel nach dem Verkaufspreis und dem persönlichen Einkommenssteuersatz des Eigentümers.

– Der persönliche Einkommenssteuersatz: Dieser wird anhand der Gesamteinnahmen pro Jahr berechnet. Je höher der Steuersatz, desto mehr Spekulationssteuer muss gezahlt werden.

– Verkaufspreis und Gewinn: Die Spekulationssteuer wird auf den Gewinn erhoben, den man beim Verkauf der Immobilie erzielt. Der Gewinn ergibt sich aus dem Verkaufspreis abzüglich des Kaufpreises und eventueller Veräußerungskosten.

– Anschaffungs- und Veräußerungskosten: Die Höhe der Spekulationssteuer kann auch von den damaligen Anschaffungs- und Veräußerungskosten abhängen. Hierbei können beispielsweise auch die Kaufnebenkosten wie Maklergebühren oder Notarkosten berücksichtigt werden.

Es ist wichtig zu beachten, dass es keinen festen Steuersatz für die Spekulationssteuer gibt und die genaue Höhe individuell berechnet werden muss. Um eine voraussichtliche Berechnung durchzuführen, kann ein Spekulationssteuer-Rechner verwendet werden.

Zusätzlich zur Spekulationssteuer können auch weitere Kosten wie beispielsweise die Erbschaftssteuer anfallen, wenn es sich um eine geerbte oder geschenkte Immobilie handelt. Es ist ratsam, sich bei Fragen zur genauen Höhe der Steuer an einen Steuerberater zu wenden.

Berechnung der Spekulationssteuer: So ermitteln Sie den Betrag

Die Berechnung der Spekulationssteuer erfolgt auf Grundlage des erzielten Gewinns beim Verkauf einer Immobilie. Dabei wird der Verkaufspreis abzüglich des Einkaufspreises und eventueller Veräußerungskosten herangezogen. Der ermittelte Gewinn unterliegt dann dem persönlichen Einkommenssteuersatz, der je nach individuellen Gesamteinnahmen variieren kann. Es gibt keinen festen Steuersatz für die Spekulationssteuer bei Immobilien.

Um die voraussichtliche Höhe der Spekulationssteuer zu berechnen, kann ein Spekulationssteuer-Rechner verwendet werden. Dieser berücksichtigt den Verkaufspreis, den Einkaufspreis, die Veräußerungskosten sowie den persönlichen Einkommenssteuersatz.

Es ist wichtig anzumerken, dass bestimmte Ausgaben wie beispielsweise das Inventar einer Immobilie in der Regel nicht besteuert werden. Das Finanzgericht Münster hat kürzlich entschieden, dass beispielsweise eine Einbauküche nicht der Spekulationssteuer unterliegt.

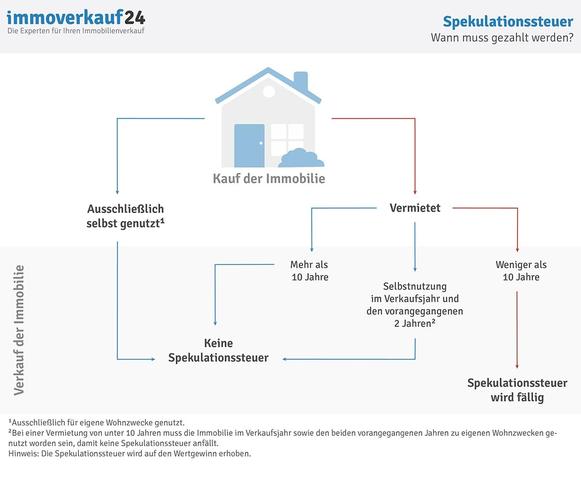

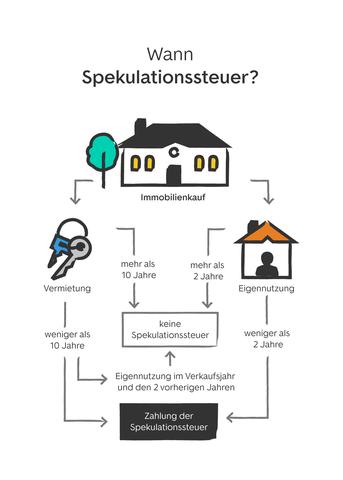

Die Spekulationsfrist spielt ebenfalls eine Rolle bei der Berechnung der Spekulationssteuer. Bei einem Verkauf innerhalb von zehn Jahren seit dem Kauf einer vermieteten Immobilie fällt die Steuer an. Nach Ablauf dieser Frist entfällt die Steuerpflicht.

Es gibt jedoch Ausnahmen von der Spekulationssteuer, zum Beispiel wenn die Immobilie selbst bewohnt wurde oder es sich um eine Erbschaft oder Schenkung handelt. In diesen Fällen entfällt die Steuerpflicht unter bestimmten Voraussetzungen.

Es ist wichtig, die Spekulationsfrist und die individuellen steuerlichen Bedingungen zu beachten, um die Spekulationssteuer korrekt zu berechnen. Ein Immobilienverkauf kann trotz der Steuer lohnenswert sein, insbesondere wenn ein hoher Gewinn erzielt wird.

Welche Kosten werden bei der Spekulationssteuer berücksichtigt?

Bei der Berechnung der Spekulationssteuer werden verschiedene Kosten berücksichtigt, die beim Immobilienverkauf angefallen sind. Dazu gehören:

1. Anschaffungskosten: Hierbei handelt es sich um den ursprünglichen Kaufpreis der Immobilie inklusive aller Nebenkosten wie Notar- und Maklergebühren.

2. Veräußerungskosten: Diese umfassen alle Kosten, die im Zusammenhang mit dem Verkauf der Immobilie entstanden sind, wie beispielsweise Maklerprovisionen, Werbekosten oder Gebühren für den Energieausweis.

3. Abschreibungen: Falls Sie als Vermieter Abschreibungen auf die Immobilie vorgenommen haben, können diese ebenfalls von den Veräußerungsgewinnen abgezogen werden.

Es ist wichtig zu beachten, dass nicht alle Kosten vollständig von der Spekulationssteuer abgezogen werden können. Einige Ausgaben wie beispielsweise Renovierungskosten oder Schönheitsreparaturen können nur teilweise oder gar nicht berücksichtigt werden.

Um die genauen Kosten für die Berechnung der Spekulationssteuer zu ermitteln, empfiehlt es sich, einen Steuerberater oder einen spezialisierten Rechner zu Rate zu ziehen.

Die Höhe der Spekulationssteuer: Abhängig vom persönlichen Steuersatz

Die Höhe der Spekulationssteuer hängt vom persönlichen Steuersatz ab. Es gibt keinen festen Steuersatz für die Spekulationssteuer bei Immobilien. Der individuelle Steuersatz richtet sich nach den Gesamteinnahmen pro Jahr. Je höher das Einkommen, desto höher ist in der Regel auch der Steuersatz.

Um die voraussichtliche Höhe der Spekulationssteuer zu berechnen, können Sie unseren kostenlosen Spekulationssteuer-Rechner nutzen. Dieser berücksichtigt den Verkaufspreis, den Kaufpreis inklusive Veräußerungskosten und Ihren persönlichen Steuersatz.

Es ist wichtig zu beachten, dass die Höhe der Spekulationssteuer auch von anderen Faktoren wie den Anschaffungskosten und den Veräußerungskosten abhängig sein kann. Diese Aspekte werden ebenfalls beim Spekulationssteuer-Rechner berücksichtigt und können den zu versteuernden Gewinn reduzieren.

Letztendlich wird der ermittelte Wertgewinn als zusätzliches Einkommen in der Einkommenssteuererklärung aufgeführt und erhöht das zu versteuernde Einkommen entsprechend. Die tatsächliche Besteuerung des Wertgewinns hängt somit von der Höhe der Gesamteinkünfte ab und dem sich daraus ableitenden persönlichen Steuersatz.

Es ist wichtig, dass ein möglicher Wertverlust nicht mit positiven Einkünften anderer Einkunftsarten verrechnet werden darf. Es besteht jedoch die Möglichkeit, den Wertgewinn mit Verlusten aus anderen Spekulationsgeschäften zu verrechnen.

Zusätzlich zu den Verkaufskosten können auch bestimmte Kosten wie Anschaffungskosten und Werbungskosten von der Spekulationssteuer abgezogen werden. Hierzu gehören beispielsweise Kosten für den Energieausweis, Wartungen oder Maklergebühren. Eine genaue Aufstellung der absetzbaren Kosten finden Sie in der Einkommenssteuererklärung.

Die Höhe der Spekulationssteuer kann also je nach individueller Situation unterschiedlich ausfallen. Es empfiehlt sich daher, einen Steuerberater zu konsultieren, um die genaue Höhe der Spekulationssteuer zu ermitteln und mögliche Steuersparmöglichkeiten zu besprechen.

Was kostet mich die Spekulationssteuer? Eine Beispielrechnung

Die Höhe der Spekulationssteuer hängt von verschiedenen Faktoren ab und kann individuell unterschiedlich ausfallen. Um eine grobe Vorstellung zu bekommen, wie hoch die Steuerbelastung sein könnte, hier eine Beispielrechnung:

Angenommen, Sie verkaufen eine vermietete Immobilie nach 5 Jahren und erzielen einen Gewinn von 100.000 Euro. Ihr persönlicher Einkommenssteuersatz beträgt 40 Prozent.

1. Berechnung des zu versteuernden Gewinns:

Verkaufspreis – Kaufpreis – Veräußerungskosten = zu versteuernder Gewinn

Beispiel: 300.000 Euro – 200.000 Euro – 10.000 Euro = 90.000 Euro

2. Berechnung der Spekulationssteuer:

zu versteuernder Gewinn * persönlicher Einkommenssteuersatz = Spekulationssteuer

Beispiel: 90.000 Euro * 40% = 36.000 Euro

In diesem Beispiel müssten Sie also eine Spekulationssteuer in Höhe von 36.000 Euro zahlen.

Bitte beachten Sie, dass dies nur ein vereinfachtes Rechenbeispiel ist und es je nach individueller Situation und Steuersatz zu Abweichungen kommen kann.

Es empfiehlt sich, bei konkreten Fragen zur Spekulationssteuer einen Steuerberater oder Fachmann für Immobilienrecht hinzuzuziehen, um eine genaue Berechnung durchführen zu lassen.

Wie viel Spekulationssteuer muss ich zahlen?

Die Höhe der Spekulationssteuer hängt von verschiedenen Faktoren ab. Es gibt keinen festen Steuersatz für die Spekulationssteuer bei Immobilien. Stattdessen richtet sich die Höhe der Steuer in der Regel nach dem Verkaufspreis und dem persönlichen Steuersatz des Eigentümers. Der persönliche Steuersatz kann bis zu 45 Prozent betragen.

Um die voraussichtliche Spekulationssteuer zu berechnen, können Sie einen Spekulationssteuer-Rechner verwenden. Dieser berücksichtigt den Verkaufspreis, den Kaufpreis inklusive Veräußerungskosten und Ihren persönlichen Einkommenssteuersatz. Auch die Kaufnebenkosten können vom Verkaufspreis abgezogen werden.

Es ist wichtig zu beachten, dass der ermittelte Wertgewinn beim Immobilienverkauf als zusätzliches Einkommen in der Einkommenssteuererklärung angegeben wird. Die tatsächliche Besteuerung des Wertgewinns hängt dann von der Höhe der Gesamteinkünfte und dem persönlichen Steuersatz ab.

Zusätzlich zur Spekulationssteuer können auch andere Kosten wie beispielsweise Anschaffungs- und Veräußerungskosten steuermindernd geltend gemacht werden. Dazu gehören zum Beispiel Kosten für Schönheitsreparaturen oder Werbungskosten wie Energieausweis, Wartungen oder Maklergebühren.

Es ist ratsam, sich bei Fragen zur genauen Berechnung und Höhe der Spekulationssteuer an einen Steuerberater oder Fachmann zu wenden, da dies von individuellen Umständen abhängen kann.

Die Spekulationssteuer ist eine Abgabe, die auf Gewinne aus dem Verkauf von Wertpapieren erhoben wird. Die genaue Höhe der Steuer variiert je nach Land und hängt von verschiedenen Faktoren ab. In Deutschland beträgt die Spekulationssteuer in der Regel 25% auf den erzielten Gewinn. Es ist wichtig, sich über die aktuellen Steuergesetze zu informieren und gegebenenfalls einen Steuerberater zu konsultieren, um mögliche Auswirkungen auf die eigenen Investitionen zu verstehen.