Der Solidaritätszuschlag, auch bekannt als „Soli“, ist eine zusätzliche Steuer in Deutschland, die nach der Wiedervereinigung eingeführt wurde. Sie dient dazu, den Aufbau der neuen Bundesländer zu finanzieren und sollte eigentlich nur vorübergehend sein. Doch trotzdem wird der Soli bis heute von allen Steuerzahlern erhoben. Erfahren Sie hier, was genau der Solidaritätszuschlag ist und wie er funktioniert.

- Leckere Leberknödel: So einfach kannst du sie selbst machen!

- Sugaring selber machen: Natürliche Haarentfernung mit Zuckerpaste

- Hypocat Impfung: Wann wird sie erhältlich sein?

- Der älteste Mensch der Welt ist 145 – und sehnt sich nach dem Tod

- Köstliches Rezept: Langosch selber machen – Einfach und lecker

1. Solidaritätszuschlag: Was ist das und wer muss ihn zahlen?

Was ist der Solidaritätszuschlag?

Der Solidaritätszuschlag, auch kurz Soli genannt, ist ein Zuschlag auf die Einkommensteuer bzw. Körperschaftsteuer. Er wurde 1991 eingeführt und dient unter anderem zur Finanzierung der Kosten der deutschen Einheit.

Wer muss den Solidaritätszuschlag zahlen?

Prinzipiell müssen alle Erwerbstätigen den Solidaritätszuschlag zahlen, sowohl Arbeitnehmer als auch Unternehmen. Der Soli wird bei Arbeitnehmern direkt vom Gehalt abgezogen, während Unternehmen den Zuschlag zusätzlich zur Körperschaftsteuer entrichten müssen.

Änderungen ab 2021

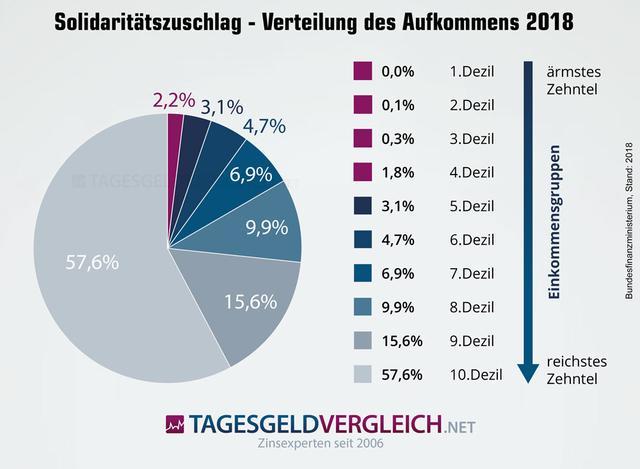

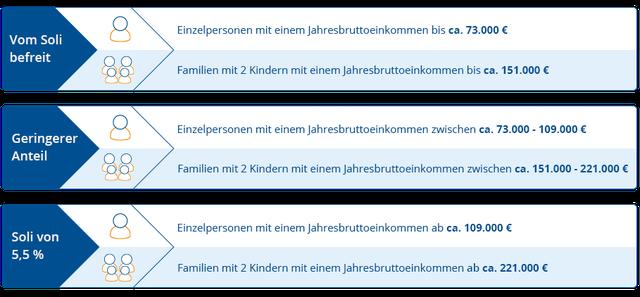

Ab 2021 fällt der Solidaritätszuschlag nur noch für Spitzenverdiener an. Lediglich 6,5 % der Bürger in Deutschland werden weiterhin den Soli zahlen müssen. Je höher das Einkommen, desto mehr muss entrichtet werden. Für die restlichen Bürger entfällt der Solidaritätszuschlag.

Kritik am Solidaritätszuschlag

Es gibt seit einiger Zeit Kritik am Solidaritätszuschlag. Das niedersächsische Finanzgericht stellte bereits 2006 die Verfassungsmäßigkeit des Soli in Frage und argumentierte, dass die Kosten der Wiedervereinigung nicht durch eine Ergänzungsabgabe gedeckt werden sollten. Ein weiterer Kritikpunkt ist, dass der Soli nicht zweckgebunden ist und der Staat die generierten Einnahmen für beliebige Ausgaben verwenden kann. Dadurch wird der Solidaritätszuschlag oft als „Etikettenschwindel“ bezeichnet, da er angeblich nicht dazu dient, strukturschwache Regionen zu fördern.

2. Bedeutung des Solidaritätszuschlags: Eine finanzielle Unterstützung der deutschen Einheit

Historischer Hintergrund

Der Solidaritätszuschlag (Soli) wurde im Jahr 1991 eingeführt und hatte ursprünglich das Ziel, die Kosten der deutschen Wiedervereinigung zu finanzieren. Nach dem Fall der Berliner Mauer im Jahr 1989 wurden erhebliche finanzielle Mittel benötigt, um den wirtschaftlichen Aufbau in den neuen Bundesländern zu unterstützen und die Unterschiede zwischen Ost- und Westdeutschland auszugleichen.

Zweck und Verwendung

Der Soli wird als Ergänzungsabgabe zur Einkommensteuer bzw. Körperschaftsteuer erhoben und dient primär zur Finanzierung der Kosten, die durch die deutsche Einheit entstanden sind. Die generierten Einnahmen werden jedoch nicht zweckgebunden verwendet, sondern können vom Staat für alle Ausgabeposten eingesetzt werden. Dies hat dazu geführt, dass der Solidaritätszuschlag oft als „Etikettenschwindel“ kritisiert wird, da er nicht ausschließlich für die Förderung strukturschwacher Regionen genutzt wird.

Aktuelle Entwicklung

Die weitgehende Abschaffung des Soli wurde im Jahr 2020 im Bundestag beschlossen. Ab dem Jahr 2021 müssen nur noch Spitzenverdiener, etwa 6,5 % der Bürger in Deutschland, den Solidaritätszuschlag zahlen. Je höher das Einkommen ist, desto mehr muss an Soli entrichtet werden. Für den Großteil der Bürger fällt der Solidaritätszuschlag komplett weg.

Insgesamt bleibt der Solidaritätszuschlag ein umstrittenes Thema, da immer wieder darüber diskutiert wird, ob er noch zeitgemäß und rechtens ist. Kritiker argumentieren unter anderem, dass die Kosten der Wiedervereinigung langfristig finanziert werden sollten und nicht durch eine Ergänzungsabgabe gedeckt werden dürften. Zudem wird bemängelt, dass die Verwendung des Soli nicht zweckgebunden ist und somit seine eigentliche Intention verfehlt wird.

3. Solidaritätszuschlag bei einer GmbH: Berechnungsbeispiel und Auswirkungen

3. Solidaritätszuschlag bei einer GmbH: Berechnungsbeispiel und Auswirkungen

Der Solidaritätszuschlag (Soli) wird auch von GmbHs gezahlt, die Körperschaftsteuer entrichten müssen. Um den Soli zu berechnen, multipliziert man den Körperschaftsteuersatz mit dem Betrag der zu zahlenden Körperschaftsteuer. In unserem Beispiel hat eine GmbH einen Vorsteuergewinn von 20.000 € und muss darauf 15 % (3.000 €) Körperschaftsteuer zahlen. Der Solidaritätszuschlag beträgt in diesem Fall 5,5 % von 3.000 €, also 165 €.

Die Einführung des Soli im Jahr 1991 hatte das Ziel, finanzielle Unterstützung für strukturschwache Länder in Mittel-, Ost- und Südeuropa zu leisten. Mittlerweile ist der Soli unbefristet gültig und dient hauptsächlich zur Finanzierung der Kosten der deutschen Wiedervereinigung.

Allerdings gibt es auch Kritik am Solidaritätszuschlag. Das niedersächsische Finanzgericht stellte bereits 2006 die Verfassungsmäßigkeit des Soli in Frage, da die Kosten der Wiedervereinigung langfristige Finanzierung benötigen würden und nicht durch eine Ergänzungsabgabe gedeckt werden sollten.

Ein weiterer Kritikpunkt ist, dass der Soli nicht zweckgebunden ist. Das bedeutet, dass der Staat die generierten Einnahmen für beliebige Ausgabeposten verwenden kann. Dadurch wird der Soli oft als „Etikettenschwindel“ bezeichnet, da es angeblich nicht darum geht, strukturschwache Regionen zu fördern.

Insgesamt wurde die weitgehende Abschaffung des Soli im Jahr 2020 beschlossen. Ab 2021 müssen nur noch Spitzenverdiener, also etwa 6,5 % der Bürger in Deutschland, den Solidaritätszuschlag zahlen. Je höher das Einkommen, desto mehr Soli muss entrichtet werden. Für den Großteil der Bevölkerung fällt der Solidaritätszuschlag jedoch weg.

4. Etikettenschwindel beim Solidaritätszuschlag: Nicht zweckgebundene Mittelverwendung

Der Solidaritätszuschlag (Soli) wird häufig als „Etikettenschwindel“ kritisiert, da die generierten Einnahmen nicht zweckgebunden verwendet werden. Das bedeutet, dass der Staat die Mittel für alle seine Ausgabeposten verwenden kann und es nicht ausschließlich darum geht, strukturschwache Regionen zu fördern. Diese Kritik bezieht sich darauf, dass der Soli ursprünglich eingeführt wurde, um die Kosten der deutschen Wiedervereinigung zu finanzieren und somit eine langfristige Finanzierung benötigt hätte.

Ein weiterer Kritikpunkt ist, dass das niedersächsische Finanzgericht bereits 2006 die Verfassungsmäßigkeit des Soli in Frage gestellt hat. Das Argument lautete, dass die Kosten der Wiedervereinigung nicht durch eine Ergänzungsabgabe gedeckt werden sollten und stattdessen eine andere Form der Finanzierung gefunden werden müsse.

Es gibt also Diskussionen darüber, ob der Solidaritätszuschlag noch zeitgemäß ist und ob er überhaupt rechtens ist. Die Tatsache, dass die generierten Einnahmen nicht zweckgebunden verwendet werden und dass es Bedenken hinsichtlich der Verfassungsmäßigkeit gibt, führen zu einer kontroversen Debatte über den Soli.

5. Die Geschichte des Solidaritätszuschlags: Von der Einführung bis zur aktuellen Situation

Einführung des Solidaritätszuschlags

Der Solidaritätszuschlag (Soli) wurde im Jahr 1991 als Ergänzungsabgabe zur Einkommensteuer und Körperschaftsteuer eingeführt. Diese Abgabe sollte von allen Erwerbstätigen gezahlt werden und hatte zunächst das Ziel, finanzielle Unterstützung für strukturschwache Länder in Mittel-, Ost- und Südeuropa zu leisten.

Zweck des Soli

Im Laufe der Zeit wurde der Solidaritätszuschlag unbefristet gültig und dient nun hauptsächlich zur Finanzierung der Kosten, die durch die deutsche Wiedervereinigung entstanden sind. Der Soli beläuft sich auf 5,5 % der Einkommensteuer bzw. Körperschaftsteuer. Allerdings werden nur Einkommen über einer bestimmten Höhe besteuert, wobei niedrige Einkommen vom Soli ausgenommen sind.

Aktuelle Situation und Kritikpunkte

Die weitgehende Abschaffung des Soli wurde im Jahr 2020 im Bundestag beschlossen. Ab dem Jahr 2021 müssen nur noch Spitzenverdiener, also etwa 6,5 % der Bürger in Deutschland, den Solidaritätszuschlag zahlen. Je höher das Einkommen ist, desto mehr wird an Soli entrichtet.

In Bezug auf den Solidaritätszuschlag gibt es jedoch auch Kritikpunkte. Das niedersächsische Finanzgericht stellte bereits im Jahr 2006 die Verfassungsmäßigkeit des Soli in Frage. Die Begründung lautete, dass die Kosten der Wiedervereinigung eine langfristige Finanzierung benötigen und daher nicht durch eine Ergänzungsabgabe gedeckt werden sollten.

Ein weiterer Kritikpunkt ist, dass der Solidaritätszuschlag nicht zweckgebunden ist. Das bedeutet, dass der Staat die generierten Einnahmen für beliebige Ausgaben verwenden kann. Dadurch wird der Soli häufig als „Etikettenschwindel“ kritisiert, da er angeblich nicht dazu dient, strukturschwache Regionen zu fördern.

Diese Kritikpunkte haben dazu geführt, dass seit einiger Zeit darüber gestritten wird, ob der Solidaritätszuschlag noch zeitgemäß ist oder überhaupt rechtens ist.

6. Kritik am Solidaritätszuschlag: Ist er noch zeitgemäß und rechtens?

Verfassungsmäßigkeit des Soli

Ein langjähriger Streitpunkt ist die Frage nach der Verfassungsmäßigkeit des Solidaritätszuschlags. Bereits im Jahr 2006 hatte das niedersächsische Finanzgericht Zweifel an der Rechtmäßigkeit geäußert. Das Argument lautet, dass die Kosten der deutschen Wiedervereinigung eine langfristige Finanzierung benötigen und nicht durch eine Ergänzungsabgabe gedeckt werden sollten.

Nicht zweckgebundene Mittelverwendung

Ein weiterer Kritikpunkt betrifft die Verwendung der generierten Einnahmen aus dem Solidaritätszuschlag. Der Soli ist nicht zweckgebunden, was bedeutet, dass der Staat die Einnahmen für beliebige Ausgaben verwenden kann. Dies führt dazu, dass der Solidaritätszuschlag häufig als „Etikettenschwindel“ bezeichnet wird, da er angeblich nicht dazu dient, strukturschwache Regionen zu fördern.

Es gibt also sowohl verfassungsrechtliche Bedenken als auch Kritik an der tatsächlichen Verwendung des Solidaritätszuschlags. Diese Fragen werfen Zweifel auf, ob der Soli noch zeitgemäß und rechtens ist.

Der Solidaritätszuschlag ist eine Abgabe, die nach der Wiedervereinigung Deutschlands eingeführt wurde, um den Aufbau der neuen Bundesländer zu finanzieren. Obwohl 2019 beschlossen wurde, dass der Zuschlag ab 2021 für die meisten Bürger entfällt, gibt es weiterhin Diskussionen über seine Abschaffung. Die Debatte dreht sich um die Frage, ob der Solidaritätszuschlag noch gerechtfertigt ist oder ob er als zusätzliche Steuerlast wahrgenommen wird.