Die kalte Progression bezieht sich auf ein Phänomen in der Einkommensbesteuerung, bei dem steigende Löhne durch die Inflation und höhere Steuersätze faktisch gemindert werden. Diese Art der Besteuerung kann zu einer ungerechten Verteilung führen und hat Auswirkungen auf das Nettoeinkommen der Steuerzahler. In diesem Artikel erfährst du mehr über die Bedeutung und Folgen der kalten Progression.

- Die Bedeutung des Anubis-Tattoos und seine Symbolik

- Bedeutung der Uhrzeit 22:22 – Liebe und spirituelle Botschaft

- Leichte Anleitungen für schnelle Obst Kostüme – DIY Ideen

- Wie fallen Dr. Martens aus? Größen- und Passformleitfaden

- Die Bedeutung der Engelszahl 111: Neue Anfänge und persönliches Wachstum

Die Bedeutung der kalten Progression: Steuerliche Mehrbelastung durch Lohnerhöhungen

Was ist die kalte Progression?

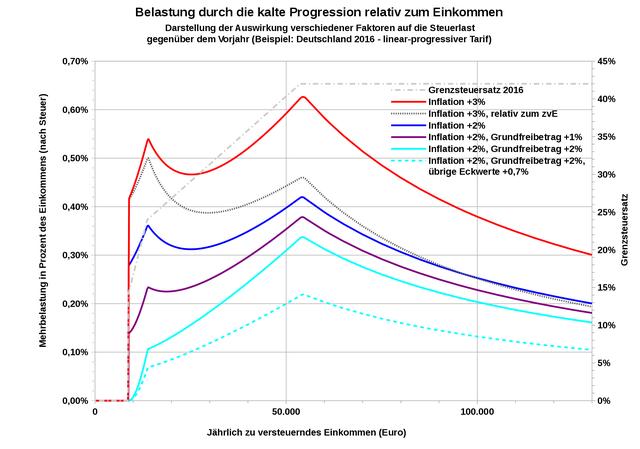

Die kalte Progression bezieht sich auf das Phänomen, dass bei steigenden Löhnen und Gehältern die Steuerlast überproportional ansteigt. Dies geschieht, wenn die Einkommensteuertarifstufen nicht entsprechend der Inflation angepasst werden. Da die Tarifstufen gleich bleiben, rücken immer mehr Arbeitnehmerinnen und Arbeitnehmer in höhere Steuersätze vor, obwohl ihr Einkommen nur durch die Inflationsabgeltung gestiegen ist. Dadurch erhöht sich ihre Steuerlast trotz gleichbleibender realer Kaufkraft.

Die Auswirkungen der kalten Progression

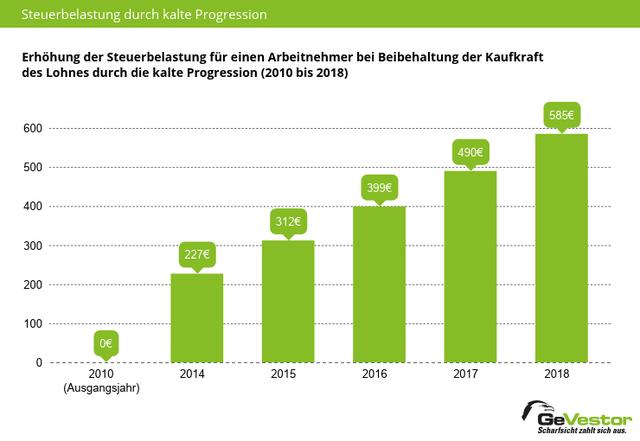

Die kalte Progression kann zu einer finanziellen Belastung für Arbeitnehmerinnen und Arbeitnehmer führen. Durch den Anstieg der Steuerlast bleibt ihnen weniger Nettoeinkommen zur Verfügung, obwohl ihr Bruttoeinkommen lediglich inflationsbedingt gestiegen ist. Dies kann insbesondere Gering- und Durchschnittsverdiener hart treffen, da sie einen größeren Anteil ihres Einkommens für Steuern aufbringen müssen.

Um dieser Mehrbelastung entgegenzuwirken, müssten die Tarifstufen und Steuerabsetzbeträge regelmäßig an die Inflation angepasst werden. Auf diese Weise würde verhindert werden, dass Arbeitnehmerinnen und Arbeitnehmer durch Lohnerhöhungen automatisch in höhere Steuersätze rutschen.

Es ist wichtig, die kalte Progression zu verstehen, da sie Auswirkungen auf die Einkommensverteilung und die Kaufkraft der Bürgerinnen und Bürger hat. Die regelmäßige Anpassung der Tarifstufen und Steuerabsetzbeträge kann dazu beitragen, die Steuergerechtigkeit zu gewährleisten und finanzielle Belastungen für Arbeitnehmerinnen und Arbeitnehmer zu verringern.

Kalte Progression erklärt: Wie sich steigende Einkommen auf die Steuerlast auswirken

Was ist kalte Progression?

Die kalte Progression bezieht sich auf das Phänomen, dass steigende Einkommen zu einer überproportionalen Erhöhung der Steuerlast führen. Dies geschieht, wenn die Tarifstufen des Lohn- bzw. Einkommensteuertarifs nicht entsprechend der Inflation angepasst werden. Dadurch rücken Arbeitnehmerinnen und Arbeitnehmer mit jedem Jahr, in dem ihre Löhne steigen, in höhere Tarifstufen vor und zahlen somit mehr Steuern.

Wie entsteht die kalte Progression?

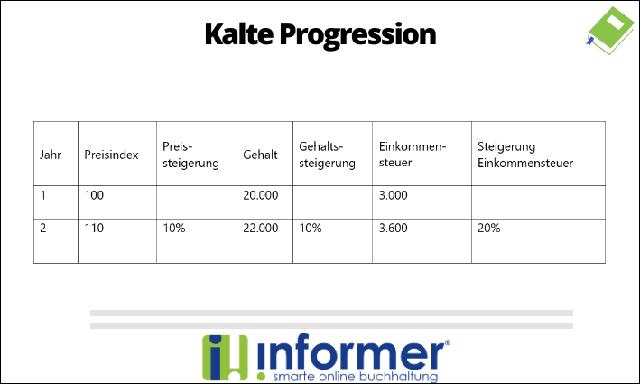

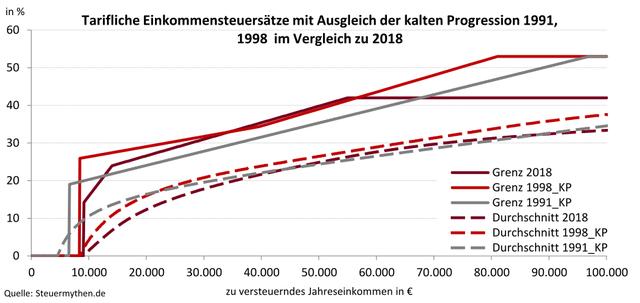

Die kalte Progression entsteht durch den progressiven Aufbau des Lohn- bzw. Einkommensteuertarifs. Das heißt, das Einkommen wird in verschiedene Teile zerlegt und mit nach Tarifstufen ansteigenden Steuersätzen besteuert. Wenn die Tarifstufen jedoch gleich bleiben, während die Löhne jedes Jahr um die Inflationsabgeltung steigen, erhöht sich die steuerliche Bemessungsgrundlage über die Zeit hinweg. Dies führt zu einer höheren Steuerlast, obwohl der reale Wert des Einkommens gleich bleibt.

Wie kann man die kalte Progression vermeiden?

Um die kalte Progression zu vermeiden, müssten die Tarifstufen und Steuerabsetzbeträge jährlich an die Inflation angepasst werden. Dadurch würden Arbeitnehmerinnen und Arbeitnehmer nicht automatisch in höhere Tarifstufen rücken, wenn ihre Löhne lediglich die Inflationsrate ausgleichen. Eine regelmäßige Anpassung der Tarifstufen würde eine gerechtere Besteuerung ermöglichen und verhindern, dass steigende Einkommen zu einer überproportionalen Steuerbelastung führen.

Bitte beachten Sie, dass diese Informationen möglicherweise nicht in allen Sprachen verfügbar sind. Wir bitten um Ihr Verständnis und arbeiten kontinuierlich daran, unser Angebot in Englisch zu erweitern.

Was ist kalte Progression und warum ist sie relevant für Arbeitnehmer?

Definition

Die „kalte Progression“ ist ein Phänomen, bei dem die Steuerlast eines Arbeitnehmers überproportional steigt, obwohl sein Einkommen nur inflationsbedingt gestiegen ist. Dies geschieht aufgrund der progressiven Gestaltung des Lohn- bzw. Einkommensteuertarifs in Österreich.

Erklärung

Der Lohn- bzw. Einkommensteuertarif in Österreich teilt das Einkommen in verschiedene Stufen ein und besteuert diese mit ansteigenden Steuersätzen. Wenn die Tarifstufen nicht regelmäßig an die Inflation angepasst werden, führt dies dazu, dass Arbeitnehmerinnen und Arbeitnehmer mit steigenden Löhnen Jahr für Jahr in höhere Tarifstufen rücken oder in der höchsten Tarifstufe verbleiben.

Durch diese fehlende Anpassung erhöht sich die steuerliche Bemessungsgrundlage aufgrund der Lohnerhöhung im Zeitverlauf, während der Steuertarif unverändert bleibt. Dadurch entsteht eine überproportionale Steuerlast, obwohl der reale Wert der steuerlichen Bemessungsgrundlage gleich bleibt.

Relevanz für Arbeitnehmer

Die kalte Progression hat direkte Auswirkungen auf das Nettoeinkommen von Arbeitnehmern. Da die jährlichen Lohnerhöhungen zu einer höheren Besteuerung führen können, erhalten Arbeitnehmer trotz Gehaltssteigerungen möglicherweise weniger Geld auf ihrem Konto. Dies kann insbesondere für Geringverdiener eine finanzielle Belastung darstellen.

Um die kalte Progression zu vermeiden, wäre es notwendig, die Tarifstufen und Steuerabsetzbeträge jährlich an die Inflation anzupassen. Dies würde sicherstellen, dass die Steuerlast proportional zum tatsächlichen Einkommenszuwachs steigt und Arbeitnehmer fair besteuert werden.

Weitere Informationen zum Thema „Tarifstufen/Berechnungsformeln“ finden Sie auf der Website USP.gv.at.

Auswirkungen der kalten Progression: Warum die Steuerlast überproportional steigt

1. Einkommensteuertarif mit progressiver Gestaltung

Der Einkommensteuertarif in Österreich ist progressiv gestaltet, was bedeutet, dass das Einkommen in verschiedene Teile aufgeteilt und mit steigenden Steuersätzen besteuert wird. Je höher das Einkommen, desto höher ist der Steuersatz. Dieses System soll eine gerechte Verteilung der Steuerlast gewährleisten.

2. Auswirkungen der jährlichen Lohnerhöhungen

Wenn die Löhne jedes Jahr um die Inflationsabgeltung steigen, bleiben die für die Lohnsteuer relevanten Tarifstufen jedoch gleich. Dadurch rücken immer mehr Arbeitnehmerinnen und Arbeitnehmer in höhere Tarifstufen vor oder bleiben in der höchsten Tarifstufe. Die steuerliche Bemessungsgrundlage erhöht sich aufgrund der Lohnerhöhung im Laufe der Zeit, ohne dass der Steuertarif entsprechend angepasst wird.

3. Kalte Progression und steuerliche Mehrbelastung

Aufgrund dieser Situation entsteht ein Effekt, der als „kalte Progression“ bezeichnet wird. Obwohl der reale Wert der steuerlichen Bemessungsgrundlage gleich bleibt, erhöht sich die Steuerlast überproportional durch die jährlichen Lohnerhöhungen. Dies führt zu einer steuerlichen Mehrbelastung für die Arbeitnehmerinnen und Arbeitnehmer.

Um die kalte Progression zu vermeiden, müssten die Tarifstufen und Steuerabsetzbeträge jährlich an die Inflation angepasst werden. Dies würde sicherstellen, dass die Steuerlast angemessen bleibt und Arbeitnehmerinnen und Arbeitnehmer nicht übermäßig belastet werden.

Weitere Informationen zum Thema „Tarifstufen/Berechnungsformeln“ finden Sie auf der Webseite USP.gv.at.

Lösungsansätze zur Vermeidung der kalten Progression in Österreich

1. Tarifstufen und Steuerabsetzbeträge an die Inflation anpassen

Eine Möglichkeit, die kalte Progression zu vermeiden, besteht darin, die Tarifstufen und Steuerabsetzbeträge jährlich an die Inflation anzupassen. Dadurch würde sichergestellt werden, dass Arbeitnehmerinnen und Arbeitnehmer nicht aufgrund von Lohnerhöhungen automatisch in höhere Tarifstufen rutschen und somit eine überproportionale Steuerlast tragen müssen.

2. Einführung eines inflationsindexierten Einkommensteuertarifs

Eine alternative Lösung wäre die Einführung eines inflationsindexierten Einkommensteuertarifs. Dabei würde der Steuertarif automatisch entsprechend der Inflation angepasst werden. Dies würde dazu führen, dass die steuerliche Bemessungsgrundlage im Zeitablauf konstant bleibt und somit keine kalte Progression entsteht.

3. Abschaffung der progressiven Besteuerung

Eine radikalere Lösung zur Vermeidung der kalten Progression wäre die Abschaffung der progressiven Besteuerung. Stattdessen könnte ein einheitlicher Steuersatz für alle Einkommensgruppen eingeführt werden. Dadurch würden Lohnerhöhungen nicht automatisch zu einer höheren Steuerlast führen.

Es ist wichtig zu beachten, dass diese Lösungsansätze Vor- und Nachteile haben können und möglicherweise weitere Auswirkungen auf das Steuersystem haben. Eine umfassende Diskussion und Abwägung der verschiedenen Optionen ist daher erforderlich, um eine effektive Lösung zur Vermeidung der kalten Progression in Österreich zu finden.

Tarifstufen und Inflation: Warum regelmäßige Anpassungen notwendig sind, um die kalte Progression zu verhindern

Was sind Tarifstufen?

Tarifstufen sind verschiedene Einkommensbereiche, in denen unterschiedliche Steuersätze gelten. Je höher das Einkommen, desto höher ist der Steuersatz. Durch die Aufteilung des Einkommens in Tarifstufen soll eine gerechte Besteuerung erreicht werden.

Die Auswirkungen der Inflation auf die Tarifstufen

Wenn die Löhne jedes Jahr um die Inflationsabgeltung steigen, aber die für die Lohnsteuer maßgeblichen Tarifstufen gleich bleiben, führt dies zu einem Effekt, der als „kalte Progression“ bezeichnet wird. Durch die Inflation steigt die steuerliche Bemessungsgrundlage im Zeitverlauf an, ohne dass der Steuertarif entsprechend angepasst wird. Dadurch erhöht sich die Steuerlast überproportional und Arbeitnehmerinnen und Arbeitnehmer rücken von Jahr zu Jahr in höhere Tarifstufen vor oder bleiben in der höchsten Tarifstufe.

Warum regelmäßige Anpassungen notwendig sind

Um diese kalte Progression zu vermeiden, sollten sowohl die Tarifstufen als auch die Steuerabsetzbeträge jährlich an die Inflation angepasst werden. Nur so kann eine faire und gerechte Besteuerung gewährleistet werden. Regelmäßige Anpassungen sorgen dafür, dass Arbeitnehmerinnen und Arbeitnehmer nicht durch inflationäre Lohnerhöhungen zusätzlich belastet werden und ihre Steuerlast proportional zum tatsächlichen Einkommenszuwachs steigt.

Durch die regelmäßige Anpassung der Tarifstufen und Steuerabsetzbeträge können negative Auswirkungen der Inflation auf die Steuerlast vermieden werden. Es ist daher wichtig, dass diese Anpassungen vom Gesetzgeber vorgenommen werden, um eine gerechte Besteuerung zu gewährleisten.

Zusammenfassend lässt sich sagen, dass die kalte Progression eine wichtige Rolle in der Besteuerung spielt. Sie führt dazu, dass Arbeitnehmer mit steigendem Einkommen relativ mehr Steuern zahlen müssen. Obwohl dies als ungerecht empfunden werden kann, ist die kalte Progression ein Instrument zur Finanzierung des Staates und zur Sicherstellung von sozialen Leistungen. Es bleibt jedoch die Frage nach einer fairen und gerechten Umverteilung der Steuerlast.