„Ab wann zahlt man den Spitzensteuersatz? Eine kurze Einführung in das deutsche Steuersystem und die Bedingungen, unter denen der Spitzensteuersatz fällig wird. Erfahren Sie, welche Einkommensgrenzen gelten und wie hoch der aktuelle Steuersatz ist. Bleiben Sie informiert über wichtige Steuerfragen.“

- Warum sind Borderliner so anziehend? Das Geheimnis hinter ihrer Anziehungskraft.

- Kaninchengehege selber bauen: Tipps und Anleitungen

- T-Shirt Druckmaschine für Einsteiger: T-Shirts selber bedrucken – K-SER ZERO

- Schleimbeutel ellenbogen geplatzt: Behandlungsmöglichkeiten & Tipps

- Entdecke spannende Veranstaltungen in Oldenburg! Was ist heute los? Finde heraus und erlebe einzigartige Momente.

1. Ab wann muss man den Spitzensteuersatz zahlen? – Alle Infos zum Steuersatz für Topverdiener

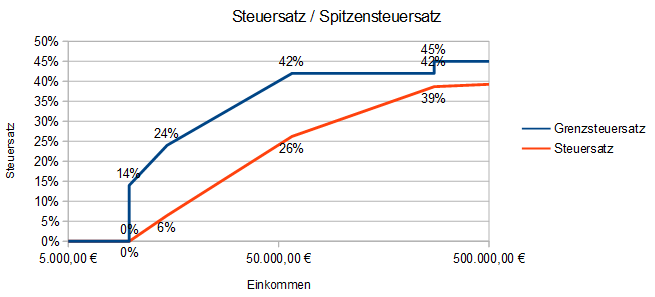

Der Spitzensteuersatz in Deutschland wird ab einem bestimmten Einkommensniveau fällig. Im Jahr 2023 liegt dieser Betrag bei 62.810 €. Das bedeutet, dass Personen, die ein zu versteuerndes Einkommen über diesem Betrag haben, den Spitzensteuersatz von 42 % zahlen müssen.

Es ist wichtig zu beachten, dass der Spitzensteuersatz nur auf den Teil des Einkommens angewendet wird, der über dem genannten Betrag liegt. Der Rest des Einkommens wird mit einem durchschnittlichen Steuersatz zwischen 12 % und 42 % besteuert.

Für zusammenveranlagte Ehegatten gilt eine höhere Grenze für den Spitzensteuersatz. Ab einem zu versteuernden Einkommen von 123.944 € müssen sie den Spitzensteuersatz zahlen.

Es ist ratsam, eine Steuererklärung einzureichen, auch wenn man den Spitzensteuersatz zahlen muss. Durch die Berücksichtigung von Werbungskosten, Sonderausgaben und anderen steuermindernden Faktoren kann man möglicherweise zu viel gezahlte Steuern zurückerhalten.

Die Reichensteuer ist ein weiterer Steuersatz, der für besonders hohe Einkommen gilt. Sie beträgt 45 % und wird ab einem zu versteuernden Einkommen von 277.826 € (für das Jahr 2021) bzw. 555.652 € (für zusammenveranlagte Ehegatten) fällig.

2. Der Spitzensteuersatz in Deutschland: Ab welchem Einkommen gilt er?

Der Spitzensteuersatz in Deutschland liegt bei 42 %. Ab einem Einkommen von 62.810 € (Stand für das Jahr 2023) muss der Spitzensteuersatz gezahlt werden. Im Jahr 2022 fiel der Spitzensteuersatz ab einem Nettogehalt von 58.597 € an.

Zusammenveranlagte Ehegatten zahlen im Jahr 2023 den Spitzensteuersatz ab einem zu versteuernden Einkommen von 123.944 €.

Wenn du denkst, dass der Spitzensteuersatz schon die Spitze des Eisbergs ist, hast du bestimmt noch nichts von der Reichensteuer gehört 😁 Die Reichensteuer liegt bei saftigen 45 % und betrifft alle Moneymaker:innen ab einem zu versteuernden Einkommen von 277.826 € für das Jahr 2021. Bei zusammenveranlagten Ehegatten wird die Reichensteuer ab einem zu versteuernden Einkommen von 555.652 € gezahlt.

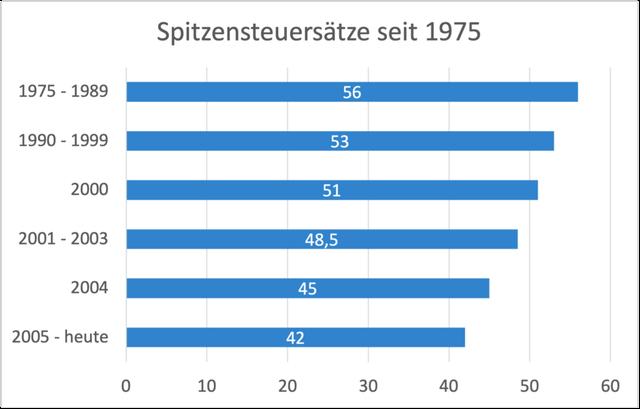

Wusstest du, dass der Staat früher noch viel tiefer in die Tasche gegriffen hat 😁 Ende der 80er lag der Spitzensteuersatz bei 56 % und somit bei über der Hälfte des Einkommens – gar nicht mal so cool!

Wenn du dich jetzt fragst, ob du dann auf dein komplettes zu versteuerndes Jahreseinkommen die 42 % Spitzensteuersatz zahlst, können wir dich beruhigen. Du zahlst die 42 % nur für den Teil des zu versteuernden Einkommens, ab dem der Spitzensteuersatz anfällt, also ab 62.810 €. Der restliche Teil wird mit einem durchschnittlichen Steuersatz zwischen 12 % und 42 % besteuert und aus diesen Steuersätzen wird dann dein persönlicher Steuersatz von beispielsweise 27 % gebildet. Das ist dein Steuersatz!

3. Wann lohnt sich die Steuererklärung trotz Spitzensteuersatz?

Vorteile der Steuererklärung

– Auch wenn du den Spitzensteuersatz zahlen musst, lohnt es sich in den meisten Fällen, eine Steuererklärung einzureichen. Denn durch die Steuererklärung kannst du möglicherweise zu viel gezahlte Steuern zurückfordern und somit eine Steuerrückzahlung erhalten.

– Die Steuererklärung bietet dir außerdem die Möglichkeit, bestimmte Ausgaben geltend zu machen und somit deine steuerliche Belastung zu reduzieren. Dazu gehören beispielsweise Werbungskosten, Sonderausgaben oder außergewöhnliche Belastungen.

– Durch die Abgabe einer Steuererklärung dokumentierst du dein Einkommen und deine Ausgaben gegenüber dem Finanzamt. Dies kann im Falle von Rückfragen oder Unklarheiten hilfreich sein.

Wann ist eine Steuererklärung besonders sinnvoll?

– Wenn du neben deinem Gehalt noch weitere Einkünfte hast, wie zum Beispiel aus Vermietungen oder Kapitalanlagen, solltest du in jedem Fall eine Steuererklärung abgeben. Dadurch kannst du sicherstellen, dass alle Einkünfte korrekt versteuert werden und keine Nachzahlungen drohen.

– Auch wenn du hohe Werbungskosten hast, kann sich eine Steuererklärung lohnen. Beispielsweise können Fahrtkosten zur Arbeit oder Fortbildungskosten als Werbungskosten abgesetzt werden und somit deine steuerliche Belastung mindern.

– Wenn du verheiratet bist und ihr beide ein hohes Einkommen habt, kann eine gemeinsame Steuererklärung sinnvoll sein. Dadurch könnt ihr möglicherweise Steuervorteile nutzen und eure Gesamtsteuerlast reduzieren.

Unterstützung bei der Steuererklärung

– Die Erstellung einer Steuererklärung kann komplex sein, insbesondere wenn du den Spitzensteuersatz zahlst. Daher kann es hilfreich sein, professionelle Unterstützung in Anspruch zu nehmen. Ein Steuerberater oder eine Steuerberaterin kann dir bei der Optimierung deiner steuerlichen Situation helfen und sicherstellen, dass alle relevanten Informationen korrekt angegeben werden.

– Alternativ kannst du auch digitale Steuerlösungen wie die Steuerbot-App nutzen. Diese führt dich Schritt für Schritt durch die Steuererklärung und gibt dir hilfreiche Tipps. Dabei werden Pauschalen berücksichtigt und die maximale Steuerrückzahlung angestrebt.

Insgesamt lohnt sich die Abgabe einer Steuererklärung trotz Spitzensteuersatz in den meisten Fällen. Durch die Möglichkeit der Rückerstattung zu viel gezahlter Steuern und der Berücksichtigung von Ausgaben kannst du deine steuerliche Belastung optimieren.

4. Wer zahlt den Spitzensteuersatz und warum wurde er eingeführt?

Wer zahlt den Spitzensteuersatz?

Der Spitzensteuersatz wird von Personen gezahlt, die ein hohes zu versteuerndes Einkommen haben. In Deutschland liegt dieser Steuersatz bei 42 %. Ab einem Einkommen von 62.810 € (Stand für das Jahr 2023) muss der Spitzensteuersatz gezahlt werden. Zusammenveranlagte Ehegatten zahlen den Spitzensteuersatz ab einem zu versteuernden Einkommen von 123.944 € im Jahr 2023.

Warum wurde der Spitzensteuersatz eingeführt?

Der Spitzensteuersatz wurde eingeführt, um eine progressive Besteuerung zu gewährleisten. Das bedeutet, dass Personen mit höherem Einkommen einen höheren Steuersatz zahlen müssen als Personen mit niedrigerem Einkommen. Diese progressive Besteuerung soll dazu beitragen, dass die finanzielle Belastung gerecht aufgeteilt wird und Besserverdienende einen größeren Beitrag zum Gemeinwohl leisten.

Durch den Spitzensteuersatz sollen auch finanzielle Mittel generiert werden, um staatliche Aufgaben wie Bildung, Infrastruktur oder soziale Sicherungssysteme finanzieren zu können. Der Staat ist darauf angewiesen, Einnahmen durch Steuern zu erzielen, um seine Aufgaben erfüllen und das Gemeinwesen unterstützen zu können.

Es gibt jedoch verschiedene Meinungen zur Höhe des Spitzensteuersatzes und ob er gerecht ist. Einige argumentieren, dass der Spitzensteuersatz zu hoch sei und eine Belastung für Besserverdienende darstelle. Andere wiederum sehen in ihm eine wichtige Einnahmequelle, um soziale Ungleichheit zu verringern und öffentliche Leistungen finanzieren zu können. Die genaue Ausgestaltung des Spitzensteuersatzes ist daher immer wieder Gegenstand politischer Debatten und kann sich im Laufe der Zeit verändern.

5. Mythen und Fakten zum Spitzensteuersatz: Was du wissen solltest

Mythos 1: Der Spitzensteuersatz wird auf das komplette Jahreseinkommen gezahlt.

Fakt ist, dass der Spitzensteuersatz nur auf den Teil des zu versteuernden Einkommens angewendet wird, der über einer bestimmten Grenze liegt. Für das Jahr 2023 beträgt diese Grenze 62.810 €. Das bedeutet, dass das Einkommen bis zu dieser Grenze mit einem niedrigeren Steuersatz besteuert wird.

Mythos 2: Die Steuererklärung lohnt sich nicht mehr, wenn man den Spitzensteuersatz zahlen muss.

Das ist definitiv ein Mythos! Auch wenn man den Spitzensteuersatz zahlen muss, lohnt es sich in den meisten Fällen immer noch, eine Steuererklärung einzureichen. Durch die Berücksichtigung von Werbungskosten, Sonderausgaben und anderen abzugsfähigen Ausgaben kann man möglicherweise noch Steuern sparen oder eine höhere Steuerrückzahlung erhalten.

Mythos 3: Jeder Topverdiener zahlt den Spitzensteuersatz.

Das ist nicht korrekt. Nicht alle Topverdiener zahlen automatisch den Spitzensteuersatz. Der Spitzensteuersatz gilt nur für Personen mit einem zu versteuernden Einkommen über einer bestimmten Grenze. Im Jahr 2023 liegt diese Grenze bei 62.810 € für Einzelpersonen und bei 123.944 € für zusammenveranlagte Ehegatten.

Mythos 4: Der Spitzensteuersatz wurde eingeführt, um den Staatshaushalt zu füllen.

Der Spitzensteuersatz wurde nicht primär eingeführt, um den Staatshaushalt zu füllen. Er ist Teil des progressiven Einkommensteuertarifs und dient dazu, eine gerechtere Verteilung der Steuerlast zu erreichen. Durch die höhere Besteuerung von höheren Einkommen sollen Besserverdienende einen größeren Beitrag zum Gemeinwohl leisten.

Mythos 5: Der Spitzensteuersatz in Deutschland ist im internationalen Vergleich hoch.

Im Vergleich zu einigen anderen Ländern liegt der Spitzensteuersatz in Deutschland eher im mittleren Bereich. Länder wie Schweden, Portugal und Belgien haben deutlich höhere Spitzensteuersätze. Dennoch kann man sagen, dass der deutsche Spitzensteuersatz im europäischen Vergleich eher niedrig ist.

6. Vergleich der Spitzensteuersätze in Europa: Deutschland im Mittelfeld

In Europa gibt es große Unterschiede bei den Spitzensteuersätzen. Deutschland liegt dabei eher im mittleren Bereich. Im Vergleich zu Ländern wie Schweden, Portugal und Belgien sind die Spitzensteuersätze in Deutschland vergleichsweise niedrig.

Spitzensteuersatz in Schweden

In Schweden liegt der Spitzensteuersatz bei 55 %. Das bedeutet, dass Topverdiener mehr als die Hälfte ihres Einkommens an Steuern zahlen müssen.

Spitzensteuersatz in Portugal

Auch in Portugal ist der Spitzensteuersatz deutlich höher als in Deutschland. Hier beträgt er 48 %. Das bedeutet, dass Topverdiener fast die Hälfte ihres Einkommens an Steuern abgeben müssen.

Spitzensteuersatz in Belgien

In Belgien liegt der Spitzensteuersatz bei 50 %. Auch hier müssen Topverdiener die Hälfte ihres Einkommens an Steuern zahlen.

Verglichen mit diesen Ländern steht Deutschland also eher im mittleren Bereich der Spitzensteuersätze. Dennoch ist der deutsche Spitzensteuersatz von 42 % für viele Menschen eine hohe Belastung.

Der Spitzensteuersatz wird in Deutschland ab einem bestimmten Einkommensniveau fällig. Die genaue Höhe und der Zeitpunkt, ab dem man diesen zahlt, hängen von verschiedenen Faktoren ab. Es ist wichtig, die aktuellen Steuergesetze und -regelungen zu beachten, um eine genaue Einschätzung zu erhalten. Eine professionelle Beratung kann helfen, die individuelle Steuersituation zu optimieren.