„Steuerpflichtige Renteneinkünfte: Ab welchem Zeitpunkt müssen sie versteuert werden? Erfahren Sie hier, ab wann Rentnerinnen und Rentner ihre Rente in Deutschland versteuern müssen und welche Regelungen für die Besteuerung gelten.“

- Apotheke Wanne-Eickel: Gesundheit, Nähe & Vertrauen – Flora-Apotheken Herne

- Wann sinkt Temperatur vor Periode? Erfahre mehr über die Veränderungen der basalen Körpertemperatur (BKT) und wie du den Zeitpunkt deiner Periode erkennen kannst.

- Wann beginnt die Champions-League-Saison 2023/24?

- Mick Jagger: Der legendäre Rolling-Stones-Frontmann wird berühmt für seine Musik und Affären

- Wie wird Hasch hergestellt? Grundlagen und Methoden der Haschisch-Herstellung

Rentenbesteuerung: Ab wann müssen Renten versteuert werden?

Im Ruhestand kann es vorkommen, dass Du auf Deine Rente Steuern zahlen musst. Das hat mit der 2005 eingeführten nachgelagerten Besteuerung zu tun. Nach den neuesten Zahlen des Bundesamtes für Statistik müssen 6,8 Millionen von den 21,4 Millionen Rentnern in Deutschland Steuern zahlen. Bei knapp 90 Prozent der steuerbelasteten Rentner liegt der Grund darin, dass sie neben ihrer gesetzlichen Rente noch weitere steuerpflichtige Einkünfte beziehen.

Selbst wenn Du ausschließlich deine gesetzliche Rente beziehst, kannst Du aufgrund einer Rentenerhöhung in die Steuerpflicht rutschen. Das Bundesfinanzministerium schätzt, dass durch die Rentenanpassungen im Jahr 2023 rund 109.000 Rentner neu in die Steuerpflicht fallen, während gleichzeitig etwa 195.000 Euro aus der Steuerpflicht herausfallen.

Die Höhe der steuerpflichtigen Rente hängt auch von der Rentenhöhe ab. Eine Standardrente für das Jahr 2023 liegt bei 1.692 Euro brutto im Monat für eine Person, die 45 Jahre lang das Durchschnittsentgelt verdient hat. Ein lediger Rentner mit einer Brutto-Jahresrente von mehr als 15.412 Euro muss damit rechnen, Steuern zahlen zu müssen und eine Steuererklärung abzugeben.

Übergangsphase und steuerliche Abzüge

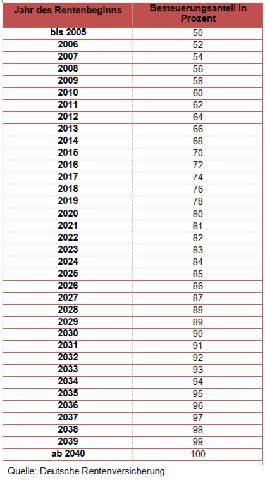

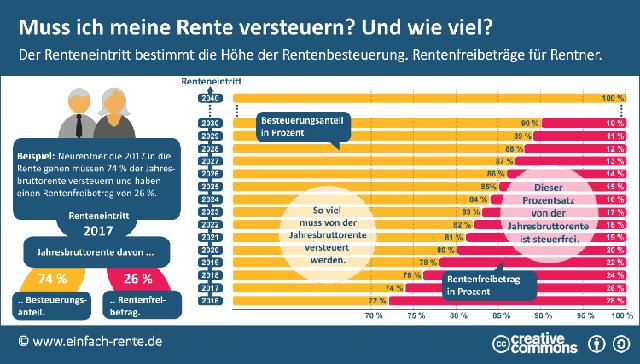

Das Alterseinkünftegesetz von 2005 sieht eine Übergangsphase vor, in der nur ein Teil der Rente zu versteuern ist. Bis 2040 steigt dieser Besteuerungsanteil jedes Jahr für Neurentner. Für Rentner, die bereits in Rente sind, bleibt der steuerfreie Teil in Euro konstant, aber mit jeder Rentenerhöhung nimmt die Höhe der steuerpflichtigen Rente zu.

Das Bundesverfassungsgericht hat die Doppelbesteuerung der Renten als verfassungswidrig erklärt und die Ampel-Koalition hat angekündigt, die Übergangsphase zu überarbeiten. Mit dem Jahressteuergesetz 2022 können Altersvorsorgeaufwendungen bereits ab 2023 zu 100 Prozent abgesetzt werden. Es gibt jedoch noch keine konkreten Pläne, dass Renten erst ab 2060 vollständig besteuert werden.

Es lohnt sich daher für jeden Rentner individuell zu prüfen, ob er eine Steuererklärung abgeben und Steuern zahlen muss. Der Alterseinkünfte-Rechner des Bayerischen Landesamts für Steuern kann dabei helfen, die mögliche Einkommensteuer zu berechnen.

Steuervorteile und -pflichten im Ruhestand

Trotz der Steuerpflicht können Rentner auch im Ruhestand verschiedene Beträge steuerlich absetzen. Es lohnt sich daher, jeden Einzelfall individuell zu prüfen. Viele Rentner müssen nur geringe Steuern zahlen oder sogar keine Steuern, nachdem sie eine Steuererklärung abgegeben haben.

Es ist wichtig zu beachten, dass die Tabelle zur maximalen steuerfreien Bruttorente nur für die Zahlungen der gesetzlichen Rente gilt. Bei weiteren steuerpflichtigen Einnahmen kann es sein, dass Rentner über die Grenzen der Tabelle hinaus in die Steuerpflicht rutschen.

Um mögliche Steuernachzahlungen zu vermeiden, sollten Rentner schnell prüfen, ob sie eventuell auch für Vorjahre Steuererklärungen nachreichen müssen. Hierbei können Steuerprogramme wie Wiso Steuer 2023 und Steuersparerklärung 2023 helfen.

Steuerpflichtige Rente: Wann muss die Rente versteuert werden?

Die Renten in Deutschland sind steuerpflichtig, auch wenn dies vielen Rentnern im Ruhestand nicht bewusst ist. Laut den neuesten Zahlen des Bundesamtes für Statistik müssen 6,8 Millionen von insgesamt 21,4 Millionen Rentenempfängern Steuern zahlen. Bei knapp 90 Prozent der steuerbelasteten Rentner liegt der Grund darin, dass sie neben ihrer gesetzlichen Rente weitere steuerpflichtige Einkünfte beziehen.

Selbst Rentner, die ausschließlich ihre gesetzliche Rente beziehen, können aufgrund einer Rentenerhöhung in die Steuerpflicht rutschen. Jeder Rentenbezieher muss daher selbst überprüfen, ob er eine Steuererklärung abgeben und möglicherweise Steuern zahlen muss.

Im Jahr 2023 stieg die Rente in Westdeutschland um 4,39 Prozent und im Osten sogar um 5,86 Prozent. Dadurch schätzt das Bundesfinanzministerium, dass rund 109.000 Rentner neu in die Steuerpflicht fallen werden. Gleichzeitig sollen jedoch auch 195.000 Euro aus der Steuerpflicht herausfallen, da der steuerliche Grundfreibetrag erhöht wurde.

Seit dem Jahr 2005 gilt die nachgelagerte Besteuerung für Renten. Bis zum Jahr 2040 gibt es eine Übergangsphase, in der nur ein Teil der Rente besteuert wird. Gleichzeitig sind immer höhere Anteile der geleisteten Rentenversicherungsbeiträge als Vorsorgeaufwand steuerlich abzugsfähig.

Die Wahrscheinlichkeit, dass Rentner steuerpflichtige Einkünfte haben, steigt kontinuierlich. Die Standardrente für das Jahr 2023 liegt bei 1.692 Euro brutto im Monat, wenn man 45 Jahre lang das Durchschnittsentgelt verdient hat.

Ob eine Rente versteuert werden muss, hängt von verschiedenen Faktoren ab. In der Tabelle können Rentner anhand ihres Rentenbeginns und der Rentenhöhe ablesen, ob sie ihre Rente versteuern müssen. Dabei handelt es sich um die Brutto-Rente aus der gesetzlichen Rentenversicherung abzüglich der Beiträge zur Kranken- und Pflegeversicherung.

Es lohnt sich jedoch auch im Ruhestand, verschiedene Beträge steuerlich abzusetzen. Jeder Einzelfall sollte daher individuell geprüft werden, da nicht jeder Rentner tatsächlich Steuern zahlen muss.

Um zu berechnen, wie hoch die mögliche Einkommensteuer ausfällt, können Rentner den Alterseinkünfte-Rechner des Bayerischen Landesamts für Steuern nutzen. Es empfiehlt sich außerdem die Verwendung von Steuerprogrammen wie Wiso Steuer oder Tax für die Erstellung der Steuererklärung.

Es ist wichtig zu beachten, dass diese Informationen nur eine allgemeine Übersicht bieten und keine individuelle Beratung darstellen. Bei konkreten Fragen zur Besteuerung der Rente sollte ein Steuerberater konsultiert werden.

Rentenerhöhung und Steuerpflicht: Wer muss ab wann Steuern auf die Rente zahlen?

Die Rentenerhöhung im Jahr 2023 hat dazu geführt, dass voraussichtlich rund 109.000 Rentnerinnen und Rentner in Deutschland neu steuerpflichtig werden. Dies schätzt das Bundesfinanzministerium. Gleichzeitig sollen jedoch auch 195.000 Euro aus der Steuerpflicht herausfallen, da der steuerliche Grundfreibetrag erhöht wurde.

Es ist wichtig zu beachten, dass nicht nur zusätzliche Einkünfte neben der gesetzlichen Rente zu einer Steuerpflicht führen können, sondern auch eine Rentenanpassung allein kann dazu führen, dass ein älterer Mensch in die Steuerpflicht rutscht.

Jeder Rentenbezieher muss selbst überprüfen, ob er eine Steuererklärung abgeben und möglicherweise Steuern zahlen muss. Die Wahrscheinlichkeit, dass Rentnerinnen und Rentner steuerpflichtige Einkünfte haben, steigt kontinuierlich.

Das Alterseinkünftegesetz von 2005 führte die nachgelagerte Besteuerung für Renten ein. Bis zum Jahr 2040 gibt es eine Übergangsphase, in der nur ein Teil der Rente besteuert wird. Gleichzeitig sind immer höhere Anteile der geleisteten Rentenversicherungsbeiträge als Vorsorgeaufwand steuerlich abzugsfähig.

Für Neurentnerinnen und Neurentner steigt jedes Jahr der Prozentsatz des Besteuerungsanteils ihrer Rente. Für bereits bestehende Rentner bleibt der steuerfreie Teil in Euro konstant, aber mit jeder Rentenerhöhung nimmt die Höhe der steuerpflichtigen Rente zu.

Die Ampel-Koalition hat angekündigt, die Übergangsphase nach dem Urteil des Bundesverfassungsgerichts zur Doppelbesteuerung der Renten zu überarbeiten. Mit dem Jahressteuergesetz 2022 wurden bereits Altersvorsorgeaufwendungen ab 2023 zu 100 Prozent absetzbar gemacht. Es gibt jedoch noch keine konkreten Pläne, die volle Besteuerung von Renten erst ab 2060 einzuführen, anstatt wie bisher geplant ab 2040.

Es ist wichtig zu beachten, dass die Tabelle zur maximalen steuerfreien Bruttorente in unserer Quelle nur auf die gesetzliche Rente bezogen ist. Bei weiteren steuerpflichtigen Einnahmen kann es sein, dass man über diese Grenzen hinaus rutscht. Andererseits können im Ruhestand auch verschiedene Beträge steuerlich abgesetzt werden.

Um herauszufinden, ob und in welcher Höhe Steuern auf die Rente gezahlt werden müssen, empfiehlt sich eine individuelle Prüfung. Das Bayerische Landesamt für Steuern bietet einen kostenlosen Alterseinkünfte-Rechner an, mit dem Rentner ihre mögliche Einkommensteuer berechnen können.

Es sei darauf hingewiesen, dass viele Rentner nur geringe Steuern zahlen müssen. Es wird empfohlen, ein geeignetes Steuerprogramm wie Wiso Steuer oder Tax zu verwenden oder eine entsprechende Steuer-App herunterzuladen.

Es ist ratsam, sich regelmäßig über finanzielle Themen auf dem Laufenden zu halten und den wöchentlichen Finanztip-Newsletter zu abonnieren.

Rentenbesteuerung im Ruhestand: Ab welchem Zeitpunkt ist die Rente steuerpflichtig?

Im Ruhestand kann es vorkommen, dass Rentner auf ihre Rente Steuern zahlen müssen. Dies liegt an der nachgelagerten Besteuerung, die im Jahr 2005 eingeführt wurde. Dabei wird ein Teil der Rente als steuerpflichtiges Einkommen betrachtet.

In Deutschland müssen rund 6,8 Millionen von insgesamt 21,4 Millionen Rentnern Steuern auf ihre gesetzliche, betriebliche oder private Rente zahlen. Bei etwa 90 Prozent dieser steuerpflichtigen Rentner liegt der Grund darin, dass sie neben ihrer gesetzlichen Rente noch weitere steuerpflichtige Einkünfte haben.

Selbst Rentner, die ausschließlich ihre gesetzliche Rente beziehen, können aufgrund einer Rentenerhöhung in die Steuerpflicht rutschen. Jeder Rentenbezieher muss daher selbst überprüfen, ob er eine Steuererklärung abgeben und möglicherweise Steuern zahlen muss.

Am 1. Juli 2023 stiegen die Renten in Westdeutschland um 4,39 Prozent und im Osten sogar um 5,86 Prozent. Dadurch könnten schätzungsweise rund 109.000 Rentner neu in die Steuerpflicht geraten. Allerdings sollen auch 195.000 Euro aus der Steuerpflicht herausfallen, da der steuerliche Grundfreibetrag ebenfalls erhöht wurde.

Die Höhe der zu versteuernden Rente nimmt mit jeder Rentenerhöhung zu. Dies führt dazu, dass immer mehr Rentner steuerpflichtige Einkünfte haben. Nach einem Urteil des Bundesverfassungsgerichts zur Doppelbesteuerung der Renten hat die Ampel-Koalition angekündigt, die Übergangsphase zur vollständigen Besteuerung der Renten zu überarbeiten.

Es gibt jedoch noch keine konkreten Pläne, dass Renten nicht bereits ab 2040, sondern erst ab 2060 vollständig versteuert werden. Die Wahrscheinlichkeit, dass Rentner steuerpflichtige Einkünfte haben, steigt kontinuierlich.

Die Standardrente für das Jahr 2023 liegt nach der Erhöhung am 1. Juli bei 1.692 Euro brutto im Monat. Dieser Betrag gilt für Rentner, die 45 Jahre lang das Durchschnittsentgelt verdient haben und keine weiteren Einkünfte oder Krankenversicherungsbeiträge haben.

Eine ledige Person, die erstmals Rente bezieht und eine Brutto-Jahresrente von mehr als 15.412 Euro hat, muss damit rechnen, Steuern zahlen zu müssen. In diesem Fall ist eine Steuererklärung erforderlich und erst mit dem Steuerbescheid des Finanzamts wird klar, ob und in welcher Höhe Steuern zu zahlen sind.

Je länger man bereits in Rente ist, desto höher kann die gesetzliche Rente sein, ohne dass man in die Steuerpflicht rutscht. Es ist jedoch wichtig zu beachten, dass diese Tabelle nur auf Zahlungen aus der gesetzlichen Rente basiert. Bei weiteren steuerpflichtigen Einnahmen kann es sein, dass man dennoch über die Grenzen der Steuerpflicht kommt.

Es lohnt sich daher, jeden Einzelfall individuell zu prüfen. Es gibt Rentner, die nach Abgabe einer Steuererklärung letztendlich keine Steuern zahlen müssen. Zur Berechnung einer möglichen Einkommensteuer kann der Alterseinkünfte-Rechner des Bayerischen Landesamts für Steuern kostenlos genutzt werden.

Für die Erstellung der Steuererklärung empfehlen wir Programme wie Wiso Steuer 2023 und Steuersparerklärung 2023. Für einfache Fälle reicht oft auch das Programm Tax 2023 aus. Es gibt auch verschiedene Steuer-Apps wie Steuerbot, Wiso Steuer und Taxfix.

Es ist wichtig, frühzeitig zu prüfen, ob man im Ruhestand auf seine Rente Steuern zahlen muss. Falls dies der Fall ist, sollte man rechtzeitig eine Steuererklärung abgeben, um mögliche Nachzahlungen oder Zinsen zu vermeiden.

Rentner aufgepasst: Wann fällt die Rente in die Steuerpflicht?

Nach den neuesten Zahlen des Bundesamtes für Statistik müssen 6,8 Millionen Rentner in Deutschland Steuern zahlen. Dies betrifft vor allem Rentner, die neben ihrer gesetzlichen Rente noch weitere steuerpflichtige Einkünfte haben. Doch auch Rentner, die ausschließlich ihre gesetzliche Rente beziehen, können aufgrund einer Rentenerhöhung in die Steuerpflicht rutschen.

Jeder Rentenbezieher sollte daher selbst überprüfen, ob er eine Steuererklärung abgeben und eventuell Steuern zahlen muss. Mit jeder Rentenerhöhung nimmt nämlich die Höhe der steuerpflichtigen Rente zu.

Die Ampel-Koalition hat angekündigt, das Alterseinkünftegesetz zu überarbeiten, um die Doppelbesteuerung der Renten zu verhindern. Dennoch gibt es bisher keine konkreten Pläne dazu, dass Renten erst ab 2060 voll versteuert werden sollen.

Die Standardrente für das Jahr 2023 liegt bei 1.692 Euro brutto im Monat. Ein lediger Rentner mit einer Brutto-Jahresrente von mehr als 15.412 Euro muss damit rechnen, Steuern zahlen zu müssen und eine Steuererklärung abzugeben.

Es lohnt sich jedoch jeden Einzelfall individuell zu prüfen, da im Ruhestand auch diverse Beträge steuerlich absetzbar sind. Viele Rentner müssen nur geringe Steuern zahlen.

Um herauszufinden, wie hoch eine mögliche Einkommensteuer ausfällt, können Rentner den Alterseinkünfte-Rechner des Bayerischen Landesamts für Steuern nutzen.

Es wird empfohlen, Steuerprogramme wie Wiso Steuer 2023 oder Steuersparerklärung 2023 zu verwenden, um die Steuererklärung zu erstellen. Für einfache Fälle bieten sich auch Steuer-Apps wie Steuerbot, Wiso Steuer und Taxfix an.

Insgesamt steigt die Wahrscheinlichkeit, dass Rentner steuerpflichtige Einkünfte haben, kontinuierlich an. Daher ist es wichtig, die eigene Rentensituation regelmäßig zu überprüfen und gegebenenfalls eine Steuererklärung abzugeben.

Rentenversteuerung ab 2023: Wer muss jetzt Steuern auf seine Rente zahlen?

Es gibt rund 6,8 Millionen Rentnerinnen und Rentner in Deutschland, die Steuern auf ihre gesetzliche, betriebliche oder private Rente zahlen müssen. Dies liegt daran, dass Renten als sonstige Einkünfte steuerpflichtig sind. Bei etwa 90 Prozent dieser steuerbelasteten Rentnerinnen und Rentner liegt der Grund darin, dass sie neben ihrer gesetzlichen Rente noch weitere steuerpflichtige Einkünfte beziehen.

Selbst ältere Menschen, die ausschließlich ihre gesetzliche Rente erhalten, können aufgrund einer Rentenerhöhung in die Steuerpflicht rutschen. Jeder Rentenbezieher sollte daher selbst überprüfen, ob er eine Steuererklärung abgeben und möglicherweise Steuern zahlen muss.

Mit der Rentenanpassung im Jahr 2023 sind schätzungsweise rund 109.000 Rentnerinnen und Rentner neu in die Steuerpflicht gerutscht. Gleichzeitig sollen aber auch 195.000 Euro aus der Steuerpflicht herausfallen, da der steuerliche Grundfreibetrag erhöht wurde.

Seit dem Jahr 2005 gilt die nachgelagerte Besteuerung für Renten. Bis zum Jahr 2040 gibt es eine Übergangsphase, in der nur ein Teil der Rente versteuert werden muss. Gleichzeitig können immer höhere Anteile der geleisteten Rentenversicherungsbeiträge als Vorsorgeaufwand steuerlich abgezogen werden.

Für Neurentnerinnen und Neurentner steigt jedes Jahr der Prozentsatz des Besteuerungsanteils. Rentnerinnen und Rentner, die bereits in Rente sind, behalten jedoch den steuerfreien Teil in Euro bei, während die Höhe der steuerpflichtigen Rente mit jeder Rentenerhöhung zunimmt.

Die Ampel-Koalition hat angekündigt, die Übergangsphase aufgrund eines Urteils des Bundesverfassungsgerichts zur Doppelbesteuerung der Renten zu überarbeiten. Mit dem Jahressteuergesetz 2022 sind Altersvorsorgeaufwendungen bereits ab 2023 zu 100 Prozent absetzbar.

Die Wahrscheinlichkeit, dass Rentnerinnen und Rentner steuerpflichtige Einkünfte beziehen, steigt kontinuierlich. Die Standardrente für das Jahr 2023 liegt nach der Erhöhung bei 1.692 Euro brutto im Monat.

Eine ledige Person, die erstmals Rente bezieht, keine weiteren Einkünfte hat und in die gesetzliche Krankenversicherung eingezahlt hat, muss bei einer Brutto-Jahresrente von mehr als 15.412 Euro damit rechnen, Steuern zahlen zu müssen.

Es ist wichtig zu beachten, dass diese Tabelle nur für die Zahlungen der gesetzlichen Rente gilt. Bei weiteren steuerpflichtigen Einnahmen kann es sein, dass man doch über die Grenzen rutscht. Andererseits können auch im Ruhestand verschiedene Beträge steuerlich abgesetzt werden. Daher lohnt es sich immer, jeden Einzelfall individuell zu prüfen.

Um herauszufinden, wie hoch eine mögliche Einkommensteuer ausfällt, können Rentner den Alterseinkünfte-Rechner des Bayerischen Landesamts für Steuern nutzen. Es gibt auch verschiedene Steuerprogramme und -apps, die bei der Erstellung der Steuererklärung helfen.

Es ist ratsam, schnell zu prüfen, ob man im schlimmsten Fall sogar Steuern nachzahlen muss. Finanzämter können Zinsen verlangen, wenn die Steuererklärung verspätet abgegeben wird.

Die Rentenversteuerung ab 2023 führt dazu, dass immer mehr Rentnerinnen und Rentner Steuern zahlen müssen. Es ist wichtig, sich rechtzeitig über seine individuelle Situation zu informieren und gegebenenfalls eine Steuererklärung abzugeben.

Zusammenfassend lässt sich sagen, dass die Rente in Deutschland ab einem bestimmten Betrag steuerpflichtig wird. Dies hängt von verschiedenen Faktoren wie dem Renteneintrittsalter und der Höhe der Rente ab. Es ist wichtig, sich über die aktuellen Steuergesetze zu informieren und gegebenenfalls eine Steuererklärung abzugeben. Eine individuelle Beratung durch einen Steuerexperten kann dabei hilfreich sein, um mögliche Steuervorteile optimal zu nutzen.