Ab welchem Zeitpunkt müssen Kinder Erbschaftssteuer zahlen? Diese Frage stellt sich viele Eltern, die ihren Kindern Vermögen oder Immobilien vererben möchten. In Deutschland gibt es bestimmte Regelungen, ab wann Kinder zur Zahlung der Erbschaftssteuer verpflichtet sind. Erfahren Sie hier mehr über die Bedingungen und Freibeträge für erbberechtigte Kinder.

- Spülmaschinentabs selber machen: Günstig und chemiefrei

- Vorführungszeiten für Einfach mal was Schönes – Komödie mit Karoline Herfurth

- Wann Orchideen umtopfen? Eine Anleitung in 5 Schritten

- Warum ist Frank Rosin nicht mehr bei The Taste?

- Was ist Buffen? Die Bedeutung und Herkunft des Begriffs – Alles, was Sie wissen müssen!

Ab welchem Zeitpunkt müssen Kinder Erbschaftssteuer zahlen?

Freibetrag von 400.000 Euro

Wenn Eltern Vermögen auf ihre Kinder übertragen möchten, um ihnen Steuern zu ersparen, können sie dies durch eine schrittweise Schenkung zu Lebzeiten tun. Dabei gilt auch bei einer Schenkung an Kinder ein Freibetrag von 400.000 Euro. Sowohl Sohn als auch Tochter haben also die Möglichkeit, bis zu diesem Betrag steuerfrei zu erhalten.

Häuser und hohe Immobilienpreise

Viele Eigenheimbesitzer wünschen sich, dass ihr Haus in der Familie bleibt. Allerdings kann das Erben eines Hauses aufgrund der aktuell hohen Immobilienpreise teuer sein. Je wertvoller das Haus ist, desto höher fällt die Erbschaftssteuer aus. Ab 2023 werden Immobilien steuerlich sogar noch höher bewertet als zuvor.

Schenkungen zur Vermeidung der Erbschaftssteuer

Um die Erbschaftssteuer zu vermeiden, können Eltern ihr Haus schon vor ihrem Tod auf ihre Kinder überschreiben. Dies kann entweder durch eine einmalige Schenkung oder durch eine schrittweise Übertragung geschehen. Bei einer Schenkung müssen die beschenkten Kinder dann weniger oder im besten Fall gar keine Steuern zahlen.

Frühzeitige Planung und Kommunikation

Es ist sinnvoll, bereits zu Lebzeiten wichtige Fragen bezüglich des Hauses oder der Wohnung in der Familie zu klären. Möchte eines der Kinder selbst in das Haus einziehen? Hat der Nachwuchs aufgrund hoher Immobilienpreise und steigender Bauzinsen möglicherweise nicht die finanziellen Mittel, um sich selbst eine Immobilie zu kaufen? Es sollte auch bedacht werden, dass der Wert einer Immobilie oft weiter steigen wird. Je früher die Übertragung erfolgt, desto weniger ist die Immobilie in der Regel wert.

Lebenslanges Wohnrecht und Schenkungssteuer

Wenn Eltern bis zu ihrem Tod in der Immobilie wohnen bleiben möchten, können sie diese verschenken und ein lebenslanges Wohnrecht vereinbaren. Mit einem Nießbrauch darf die Immobilie sogar vermietet werden, wenn sie ins Pflegeheim ziehen müssen. In beiden Fällen lässt sich Schenkungssteuer sparen.

Notwendige Beratung durch Experten

Bevor konkrete Schenkungen vorgenommen werden, ist es ratsam, sich mit einer spezialisierten Steuerberaterin oder einem Fachanwalt für Steuerrecht abzustimmen. Bei einer Schenkung wird in der Regel ein Wertgutachten benötigt, das später beim Finanzamt vorgelegt werden muss. Die Kosten für ein solches Gutachten belaufen sich auf etwa 3.000 bis 5.000 Euro.

Verschiedene Wege bei unterschiedlichen Verkehrswerten

Je nach Höhe des Verkehrswerts des Hauses gibt es verschiedene Möglichkeiten zur schrittweisen Übertragung:

– Verkehrswert von 800.000 Euro oder weniger: Da pro Elternteil 400.000 Euro steuerfrei an jedes Kind verschenkt werden können, fallen keine Steuern an.

– Verkehrswert nur wenig über 800.000 Euro: Durch die Eintragung eines Nießbrauchs oder anderer Maßnahmen kann der Wert unter diesen Betrag gedrückt werden, sodass ebenfalls steuerfrei geschenkt werden kann.

– Verkehrswert deutlich über 800.000 Euro: In diesem Fall ist es in der Regel nicht möglich, das Haus mit einer einmaligen Schenkung steuerfrei zu übertragen. Stattdessen sollte eine stufenweise Übertragung erfolgen, beispielsweise zunächst nur die Hälfte der Immobilie. Wenn der Gesamtwert der Übertragung weniger als 1,6 Millionen Euro beträgt, ist diese wiederum steuerfrei.

Notarielle Begleitung und Vereinbarungen

Für die Schenkung eines Hauses ist ein notariell beurkundeter Vertrag erforderlich. Es sollten auch Vereinbarungen getroffen werden, um eine gerechte Verteilung des Erbes sicherzustellen, falls das Haus nicht allen Kindern gemeinsam geschenkt wird. Dies kann beispielsweise durch eine unterschiedliche Erbquote oder eine Abfindung für die Geschwister erfolgen. Die leerausgehenden Kinder sollten außerdem eine Erklärung unterschreiben, dass sie auf Ansprüche auf das Haus verzichten.

Meldung ans Finanzamt und Einspruch bei falschem Steuerbescheid

Nach Abschluss der Schenkung meldet die Notarin dies dem Finanzamt und es wird ein Steuerbescheid erstellt. Wenn alles korrekt verlaufen ist, sollte die Schenkungssteuer bei 0 Euro liegen. Es kann jedoch vorkommen, dass das Finanzamt den Wert der Immobilie zu hoch ansetzt und Schenkungssteuer verlangt. In diesem Fall sollte Einspruch gegen den Steuerbescheid eingelegt werden und das Wertgutachten aus Kapitel 2 als Nachweis vorgelegt werden.

Professionelle Beratung

Bei Erbschaften oder Schenkungen ist in den meisten Fällen professionelle Hilfe erforderlich. Es empfiehlt sich, mit einem Steuerberater, einem Fachanwalt für Erbrecht und schließlich einem Notar zu sprechen, um alle rechtlichen Aspekte abzuklären.

Wann müssen Kinder Steuern auf Erbschaften zahlen?

Freibetrag von 400.000 Euro

Wenn Kinder eine Erbschaft erhalten, müssen sie in der Regel Erbschaftssteuer zahlen. Allerdings haben sie einen Freibetrag von 400.000 Euro, der steuerfrei ist. Das bedeutet, dass Erbschaften bis zu diesem Betrag nicht versteuert werden müssen.

Schrittweise Schenkung zu Lebzeiten

Falls der Freibetrag von 400.000 Euro nicht ausreicht, bietet sich eine schrittweise Schenkung an die Kinder zu Lebzeiten an. Auch bei einer Schenkung an Kinder beträgt der Freibetrag 400.000 Euro. Durch diese schrittweise Übertragung des Vermögens können Steuern vermieden oder zumindest reduziert werden.

Immobilien als besondere Herausforderung

Besonders bei Immobilien kann die Erbschaftssteuer teuer sein, da diese oft einen hohen Wert haben. Seit 2023 werden Immobilien steuerlich in vielen Fällen sogar höher bewertet als zuvor. Dadurch kann der Freibetrag von 400.000 Euro pro Elternteil schnell aufgebraucht sein.

Schenkung als Lösung

Um die Erbschaftssteuer zu vermeiden, können Eltern ihr Haus schon zu Lebzeiten auf ihre Kinder überschreiben. Dabei können sie das Haus entweder einmalig oder schrittweise übertragen. Durch eine rechtzeitige Schenkung können die Kinder weniger oder im besten Fall gar keine Steuern zahlen.

Frühzeitige Planung ist wichtig

Um eine Schenkung vorzubereiten, ist es wichtig, frühzeitig wichtige Fragen zu klären. Dazu gehört zum Beispiel die Entscheidung darüber, was mit dem Haus oder der Wohnung passieren soll. Möchte eines der Kinder selbst einziehen? Hat der Nachwuchs nicht genug finanzielle Mittel, um sich eine Immobilie zu kaufen? Auch der Wert einer Immobilie sollte bedacht werden, da dieser oft weiter steigen wird.

Notwendige Expertenhilfe

Bei Erbschaften und Schenkungen ist in den meisten Fällen professionelle Hilfe erforderlich. Es empfiehlt sich daher, mit einer spezialisierten Steuerberaterin oder einem Fachanwalt für Steuerrecht zu sprechen. Diese können bei der Planung und Durchführung der Schenkung unterstützen.

Wertgutachten und Notarvertrag

Vor einer Schenkung ist in der Regel ein Wertgutachten erforderlich. Dieses muss möglicherweise später beim Finanzamt vorgelegt werden. Das Gutachten muss von einem öffentlich bestellten und vereidigten Immobiliensachverständigen stammen, um anerkannt zu werden. Zudem ist ein Notarvertrag für die Schenkung erforderlich. Hier können auch weitere Vereinbarungen wie ein Nießbrauch oder eine Abfindung für Geschwister festgelegt werden.

Meldung ans Finanzamt

Nachdem die Schenkung unter Dach und Fach ist, meldet die Notarin oder der Notar dies dem Finanzamt. Anschließend erhalten die Beteiligten einen Steuerbescheid. Wenn alles korrekt abgelaufen ist, sollte die Schenkungssteuer bei 0 Euro liegen. Falls das Finanzamt den Wert der Immobilie jedoch zu hoch ansetzt, kann Einspruch gegen den Steuerbescheid eingelegt werden. Dabei ist das Wertgutachten aus dem vorherigen Schritt wichtig, da das Finanzamt dieses anerkennen muss.

Es ist wichtig zu beachten, dass diese Informationen allgemeiner Natur sind und keine individuelle steuerliche Beratung darstellen. Es wird empfohlen, sich bei konkreten Fragen oder Bedenken an eine spezialisierte Steuerberaterin oder einen Fachanwalt für Steuerrecht zu wenden.

Ab wann sind Kinder zur Zahlung von Erbschaftssteuer verpflichtet?

Die Erbschaftssteuer ist eine Steuer, die beim Erhalt von Vermögen durch Vererbung oder Schenkung anfällt. In Deutschland gelten Freibeträge für die Erbschaftssteuer, das heißt, dass bis zu einem bestimmten Betrag keine Steuern gezahlt werden müssen.

Für Kinder beträgt der Freibetrag aktuell 400.000 Euro. Das bedeutet, dass sie bis zu diesem Betrag steuerfrei erben können. Wenn jedoch der Wert des geerbten Vermögens den Freibetrag übersteigt, müssen sie Erbschaftssteuer zahlen.

Es gibt jedoch Möglichkeiten, die Erbschaftssteuer zu reduzieren oder ganz zu vermeiden. Eine davon ist die schrittweise Schenkung des Vermögens zu Lebzeiten der Eltern. Auch bei einer Schenkung an Kinder beträgt der Freibetrag 400.000 Euro.

Wenn der Verkehrswert des Hauses beispielsweise 800.000 Euro oder weniger beträgt, können die Eltern das Haus steuerfrei an ihre Kinder verschenken, da pro Elternteil 400.000 Euro steuerfrei an jedes Kind verschenkt werden können.

Wenn der Verkehrswert des Hauses nur knapp über 800.000 Euro liegt, besteht möglicherweise die Möglichkeit, den Wert mittels Nießbrauch unter diesen Betrag zu drücken und somit ebenfalls steuerfrei zu schenken.

Liegt der Verkehrswert des Hauses jedoch deutlich über 800.000 Euro, ist es in der Regel nicht möglich, das Haus mit einer einmaligen Schenkung steuerfrei zu übertragen. In diesem Fall empfiehlt es sich, das Haus stufenweise zu übertragen, zum Beispiel zunächst nur die Hälfte der Immobilie zu verschenken. Wenn der Gesamtwert der Übertragung weniger als 1,6 Millionen Euro beträgt, wäre der Wert der Übertragung wiederum unter 800.000 Euro und somit steuerfrei.

Es ist wichtig, frühzeitig über eine Schenkung oder Vererbung von Vermögen zu sprechen und mögliche steuerliche Auswirkungen zu berücksichtigen. Es empfiehlt sich, einen spezialisierten Steuerberater oder Fachanwalt für Steuerrecht hinzuzuziehen, um alle rechtlichen und steuerlichen Aspekte zu klären.

Es ist auch ratsam, vor einer Schenkung ein Wertgutachten erstellen zu lassen. Dieses Gutachten wird möglicherweise vom Finanzamt verlangt, um die Schenkungssteuer festzusetzen. Die Kosten für ein solches Gutachten liegen in der Regel zwischen 3.000 und 5.000 Euro.

Nachdem die Schenkung erfolgt ist, muss dies dem Finanzamt gemeldet werden und es wird ein Steuerbescheid ausgestellt. Wenn alles korrekt abgelaufen ist, sollte die Schenkungssteuer bei 0 Euro liegen. Falls das Finanzamt den Wert der Immobilie jedoch zu hoch ansetzt und Schenkungssteuer verlangt wird, kann Einspruch gegen den Steuerbescheid eingelegt werden.

Es ist wichtig anzumerken, dass bei Erbschaften oder Schenkungen in den meisten Fällen professionelle Hilfe benötigt wird. Es empfiehlt sich, mit einem Steuerberater, einem Fachanwalt für Erbrecht und einem Notar zu sprechen, um alle rechtlichen und steuerlichen Aspekte zu klären.

Es ist auch ratsam, vorab zu klären, ob bestimmte Bedingungen wie ein Nießbrauch oder andere Vereinbarungen in den Schenkungsvertrag aufgenommen werden sollen. Wenn es mehrere Kinder gibt, sollte darauf geachtet werden, dass Gerechtigkeit unter den Kindern herrscht und gegebenenfalls vertraglich festgelegt werden kann, dass das beschenkte Kind später weniger erbt als die anderen oder eine Abfindung für die Geschwister möglich ist.

Die Kosten für einen Notar inklusive der Grundbucheintragung liegen in der Regel bei rund 3.000 Euro für eine Immobilie im Wert von 500.000 Euro.

Es ist wichtig, sich frühzeitig über die Möglichkeiten zur Reduzierung der Erbschaftssteuer zu informieren und professionelle Hilfe in Anspruch zu nehmen, um mögliche Fehler oder steuerliche Nachteile zu vermeiden.

Zu welchem Zeitpunkt müssen Kinder Erbschaftssteuer entrichten?

Die Erbschaftssteuer fällt für Kinder in der Regel erst an, wenn sie eine Erbschaft erhalten. Das bedeutet, dass sie die Steuer zahlen müssen, wenn sie das geerbte Vermögen tatsächlich erhalten und nicht bereits zu Lebzeiten des Erblassers eine Schenkung erhalten haben.

Freibetrag bei Schenkungen

Bei Schenkungen gelten ebenfalls Freibeträge. Für Kinder beträgt der Freibetrag aktuell 400.000 Euro. Das bedeutet, dass Kinder von ihren Eltern bis zu diesem Betrag steuerfrei schenken können. Wenn der Wert der Schenkung diesen Betrag übersteigt, fällt Erbschaftssteuer an.

Stufenweise Schenkung zur Vermeidung von Erbschaftssteuer

Um die Erbschaftssteuer zu vermeiden oder zu verringern, bietet es sich an, das Vermögen stufenweise zu Lebzeiten zu verschenken. Dadurch können die Freibeträge mehrfach genutzt werden und die Steuerlast wird reduziert. Beispielsweise könnten die Eltern zunächst nur die Hälfte des Vermögens an ihre Kinder verschenken und nach Ablauf einer bestimmten Frist den Rest.

Beratung durch einen Fachexperten

Es ist ratsam, sich vor einer Schenkung oder Erbschaftsplanung von einem spezialisierten Steuerberater oder Fachanwalt für Steuerrecht beraten zu lassen. Diese Experten können individuelle Lösungen erarbeiten und dabei helfen, die Steuerlast zu minimieren.

Ab welchem Alter müssen Kinder Steuern auf Erbschaften zahlen?

Gemäß dem deutschen Erbschaftssteuergesetz sind Kinder grundsätzlich von der Erbschaftssteuer befreit, wenn sie das Vermögen von ihren Eltern erben. Dies gilt unabhängig vom Alter des Kindes. Es gibt also keine bestimmte Altersgrenze, ab der Kinder Steuern auf Erbschaften zahlen müssen.

Freibetrag für Kinder

Kinder haben einen Freibetrag von 400.000 Euro bei einer Schenkung oder Erbschaft von ihren Eltern. Das bedeutet, dass sie bis zu diesem Betrag steuerfrei erben können. Wenn das geerbte Vermögen den Freibetrag übersteigt, muss das Kind Steuern auf den überschüssigen Betrag zahlen.

Schenkungen zu Lebzeiten

Um die Steuerlast für die Kinder zu reduzieren, können die Eltern bereits zu Lebzeiten schrittweise Schenkungen vornehmen. Auch bei einer Schenkung beträgt der Freibetrag für Kinder 400.000 Euro. Durch eine rechtzeitige und gut geplante Schenkung können die Eltern dafür sorgen, dass ihre Kinder möglichst wenig oder gar keine Steuern zahlen müssen.

Es ist jedoch wichtig zu beachten, dass eine Schenkung oder ein Erbe erst dann steuerfrei ist, wenn der Wert des Vermögens unterhalb des Freibetrags liegt. Wenn das Kind das geerbte Vermögen erst in vielen Jahren erhalten würde und bis dahin der Wert gestiegen ist, kann es sein, dass der Freibetrag nicht mehr ausreicht und Steuern gezahlt werden müssen.

Es empfiehlt sich daher, frühzeitig mit einer spezialisierten Steuerberaterin oder einem Fachanwalt für Steuerrecht zu sprechen, um die beste Vorgehensweise für eine Schenkung oder ein Erbe zu planen und mögliche steuerliche Auswirkungen zu berücksichtigen.

Wann müssen Kinder erstmals Erbschaftssteuer bezahlen?

Die Frage, wann Kinder erstmals Erbschaftssteuer zahlen müssen, hängt von verschiedenen Faktoren ab. In Deutschland gilt ein Freibetrag von 400.000 Euro pro Kind. Das bedeutet, dass Kinder bis zu diesem Betrag steuerfrei erben können. Wenn der Wert des geerbten Vermögens diesen Freibetrag übersteigt, fällt Erbschaftssteuer an.

Wenn die Eltern bereits zu Lebzeiten Vermögen an ihre Kinder verschenken, gilt ebenfalls ein Freibetrag von 400.000 Euro pro Kind. Solange der Wert der Schenkung diesen Betrag nicht überschreitet, müssen die Kinder keine Steuern zahlen.

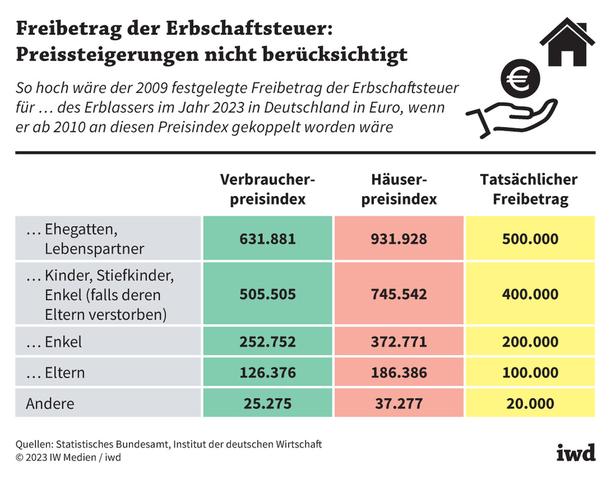

Es ist wichtig zu beachten, dass sich die Freibeträge und Steuersätze im Laufe der Zeit ändern können. Es ist daher ratsam, sich regelmäßig über aktuelle Gesetzesänderungen zu informieren.

Beispiel:

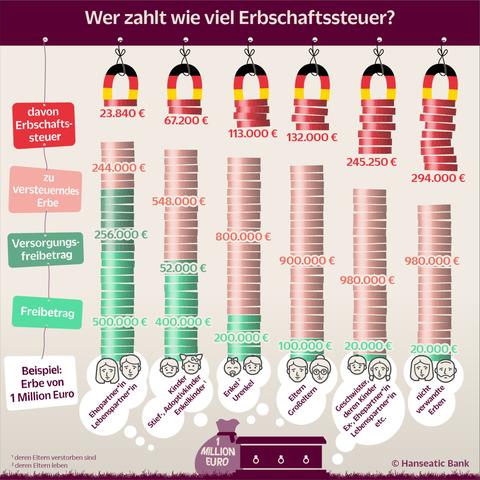

Angenommen, ein Kind erbt von seinen Eltern ein Haus im Wert von 500.000 Euro. Da der Freibetrag bei 400.000 Euro liegt, müsste das Kind auf den Betrag von 100.000 Euro Erbschaftssteuer zahlen.

Es gibt jedoch verschiedene Möglichkeiten, die Erbschaftssteuer zu reduzieren oder sogar ganz zu vermeiden. Eine davon ist die schrittweise Schenkung zu Lebzeiten, wie im vorherigen Text beschrieben wurde.

Es ist ratsam, sich bei Fragen zur Erbschaftssteuer an einen spezialisierten Steuerberater oder Fachanwalt für Steuerrecht zu wenden. Diese Experten können individuelle Lösungen und Strategien für die Steueroptimierung entwickeln.

Kinder müssen Erbschaftssteuer zahlen, wenn der Wert des geerbten Vermögens einen bestimmten Freibetrag überschreitet. Dieser Betrag variiert je nach Verwandtschaftsgrad zum Erblasser. Es ist wichtig, sich über die geltenden Steuergesetze zu informieren und gegebenenfalls rechtzeitig Vorkehrungen zu treffen, um die finanzielle Belastung für die Kinder zu minimieren.