Ein Einkommensteuerbescheid ist ein offizielles Dokument, das vom Finanzamt ausgestellt wird und die Höhe der Einkommensteuer eines Steuerpflichtigen festlegt. Es enthält wichtige Informationen über die steuerlichen Verpflichtungen eines Einzelnen und dient als Grundlage für die Berechnung der zu zahlenden Steuern. Der Einkommensteuerbescheid ist daher für jeden Steuerzahler von großer Bedeutung, da er einen Überblick über seine steuerliche Situation gibt.

- Wann funkt es bei Männern? Die Wissenschaft hat die Antwort!

- Bastelanleitung für eine DIY-Schneekugel: Winterzauber selbst gemacht!

- Alterswarzen selber entfernen – Das Risiko vermeiden

- Was ist eine Symmetrieachse? – Definition und Erklärung der Spiegelsymmetrie

- Einfache Bastelideen für selbstgemachte Ostergeschenke

1. Was ist ein Einkommensteuerbescheid und wofür wird er verwendet?

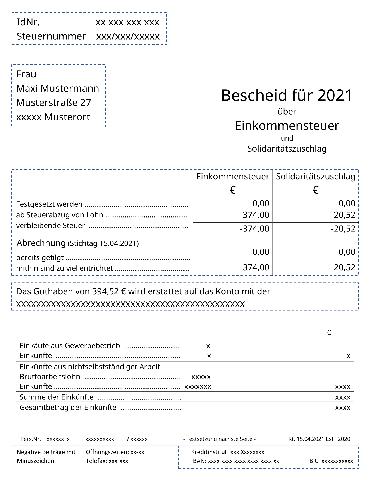

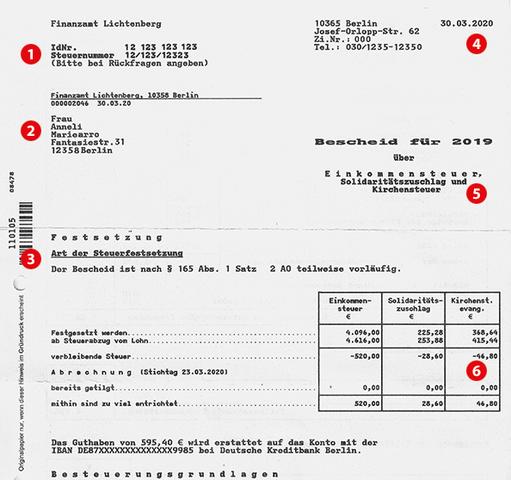

Ein Einkommensteuerbescheid ist ein Dokument, das vom Finanzamt an jeden Steuerpflichtigen geschickt wird, nachdem die Einkommensteuererklärung eingereicht wurde. In diesem Bescheid steht, ob man Steuern nachzahlen muss oder eine Erstattung erhält und in welcher Höhe. Der Bescheid enthält persönliche Daten wie Adresse, Steuernummer und Bankverbindung sowie den Betrag der Erstattung oder Nachzahlung. Falls eine Nachzahlung erforderlich ist, sind auch die Bankverbindung des Finanzamtes und das Zahlungsdatum angegeben.

1.1 Persönliche Daten überprüfen

Es ist wichtig, die persönlichen Angaben im Steuerbescheid zu überprüfen. Dazu gehören die Bankverbindung, die Steuernummer und die aktuelle Adresse. Falls hier Fehler vorliegen, sollte man diese dem Finanzamt mitteilen.

1.2 Einkünfte und Ausgaben überprüfen

Besonders auf Seite 2 des Steuerbescheids sollten alle Einkünfte wie beispielsweise der Arbeitslohn korrekt aufgeführt sein. Auch Sonderausgaben und außergewöhnliche Belastungen müssen richtig vermerkt sein. Sollte es hier Fehler geben, kann man Einspruch einlegen.

1.3 Vorläufigkeitsvermerk beachten

Auf Seite 1 des Steuerbescheids steht, ob dieser vorläufig ist oder nicht. Ein Vorläufigkeitsvermerk bedeutet, dass es noch offene Entscheidungen gibt, die auch den Steuerpflichtigen betreffen. In solchen Fällen kann man trotzdem von Vorteilen profitieren, wenn später eine Entscheidung getroffen wird.

Es ist wichtig, den Steuerbescheid sorgfältig zu lesen und bei Unstimmigkeiten Einspruch einzulegen. Bei Fragen oder Unsicherheiten kann man sich an einen Steuerberater oder Lohnsteuerhilfeverein wenden.

2. Aufbau und Inhalt eines Einkommensteuerbescheids

Der Einkommensteuerbescheid besteht aus mehreren Seiten und enthält wichtige Informationen über Ihre Steuersituation. Hier sind die wichtigsten Punkte, die Sie im Steuerbescheid finden:

Persönliche Angaben

Auf der ersten Seite des Steuerbescheids finden Sie Ihre persönlichen Daten wie Adresse, Steuernummer und Bankverbindung. Überprüfen Sie diese Informationen sorgfältig, um sicherzustellen, dass sie korrekt sind.

Erstattung oder Nachzahlung

Der Steuerbescheid gibt Auskunft darüber, ob Sie Steuern erstattet bekommen oder nachzahlen müssen. Der Betrag wird ebenfalls auf der ersten Seite angegeben. Wenn Sie eine Steuernachzahlung leisten müssen, finden Sie auch die Bankverbindung des Finanzamtes sowie das Zahlungsdatum.

Aufschlüsselung der Einkünfte

Auf den folgenden Seiten des Bescheids wird Ihnen vom Finanzamt detailliert mitgeteilt, wie Ihre Einkünfte berechnet wurden. Es werden alle Einnahmen aufgelistet, zum Beispiel Ihr Arbeitslohn und eventuelle andere Einkommensquellen.

Ausgaben und Belastungen

Das Finanzamt vermerkt auch alle Sonderausgaben und außergewöhnlichen Belastungen in Ihrem Steuerbescheid. Prüfen Sie sorgfältig, ob alle Ausgaben korrekt erfasst wurden.

Begründung von Abweichungen

Falls es Abweichungen zwischen Ihren Angaben und den Berechnungen des Finanzamtes gibt, müssen diese auf der letzten Seite des Steuerbescheids begründet werden. Überprüfen Sie diese Begründungen, um sicherzustellen, dass sie nachvollziehbar sind.

Zusammenveranlagung bei Ehepartnern

Wenn Sie zusammen mit Ihrem Ehepartner eine gemeinsame Steuererklärung abgegeben haben, wird der Steuerbescheid für beide Ehepartner einzeln aufgeschlüsselt.

Es ist wichtig, Ihren Steuerbescheid gründlich zu prüfen, da auch Finanzbeamte Fehler machen können. Überprüfen Sie Ihre persönlichen Angaben sowie die Aufschlüsselung der Einkünfte und Ausgaben. Wenn Sie Fehler entdecken, können Sie innerhalb der Einspruchsfrist Einspruch einlegen.

Bitte beachten Sie, dass dieser Text nur allgemeine Informationen enthält und keine individuelle Beratung darstellt.

3. Die Bedeutung des Einkommensteuerbescheids für Steuerzahler

Der Einkommensteuerbescheid als Festsetzung der Steuern

Der Einkommensteuerbescheid ist ein wichtiges Dokument für jeden Steuerzahler. Nachdem die Einkommensteuererklärung beim Finanzamt eingereicht wurde, erhält man diesen Bescheid, der darüber informiert, ob man Steuern nachzahlen muss oder eine Erstattung erhält und in welcher Höhe. Der Bescheid gibt Auskunft über die persönlichen Daten des Steuerpflichtigen wie Adresse, Steuernummer und Bankverbindung sowie den Betrag der Erstattung oder Nachzahlung. Bei einer Nachzahlung findet man auf Seite 1 auch die Bankverbindung des Finanzamtes und das Zahlungsdatum.

Aufschlüsselung der Einkünfte und Berechnung der Steuer

Auf Seite 2 und in einigen Fällen auch Seite 3 werden alle Einkünfte detailliert aufgeschlüsselt und die Berechnung der Steuer erklärt. Es ist wichtig zu überprüfen, ob das Finanzamt alle Einkünfte korrekt erfasst hat und ob Sonderausgaben und außergewöhnliche Belastungen richtig vermerkt sind. Sollte es Abweichungen geben, müssen diese auf der letzten Seite des Bescheids begründet werden.

Fehler im Steuerbescheid erkennen und Einspruch einlegen

Es kann vorkommen, dass Fehler im Steuerbescheid auftreten, sei es durch Rechenfehler oder Zahlendreher. In solchen Fällen hat der Steuerzahler das Recht, Einspruch einzulegen. Die Einspruchsfrist beträgt einen Monat ab dem Datum des Poststempels plus drei Tage. Es spielt keine Rolle, ob der Bescheid per Post oder digital erhalten wurde. Wenn Fehler im Bescheid vorliegen, sollte man Einspruch einlegen, um diese korrigieren zu lassen.

Vorläufiger Steuerbescheid

Ein Vorläufigkeitsvermerk auf Seite 1 des Steuerbescheids bedeutet, dass in bestimmten Punkten noch Entscheidungen ausstehen, die auch den Steuerzahler betreffen. Diese Entscheidungen werden erst getroffen, nachdem die Steuererklärung bereits abgegeben wurde. Durch den Vorläufigkeitsvermerk bleibt der Bescheid in diesen Punkten offen und der Steuerzahler kann trotzdem von eventuellen Vorteilen profitieren, wenn die Entscheidungen zugunsten des Klägers ausfallen.

Die Bedeutung einer sorgfältigen Überprüfung des Steuerbescheids

Es ist wichtig, den Einkommensteuerbescheid sorgfältig zu lesen und alle Angaben zu überprüfen. Dazu gehören die persönlichen Daten wie Bankverbindung und Steuernummer sowie die Aufschlüsselung der Einkünfte und Vermerke zu Sonderausgaben und außergewöhnlichen Belastungen. Bei Fehlern oder Unstimmigkeiten sollte man Einspruch einlegen, um mögliche Korrekturen vornehmen zu lassen.

4. Wie überprüfe ich meinen Einkommensteuerbescheid?

Die Überprüfung Ihres Einkommensteuerbescheids ist ein wichtiger Schritt, um sicherzustellen, dass alle Angaben korrekt sind und Sie keine Fehler oder fehlende Informationen übersehen haben. Hier sind einige Schritte, die Sie befolgen können:

1. Überprüfen Sie Ihre persönlichen Angaben:

Stellen Sie sicher, dass Ihre Adresse, Steuernummer und Bankverbindung korrekt angegeben sind. Wenn es hier Fehler gibt, sollten Sie dies dem Finanzamt mitteilen.

2. Prüfen Sie die Berechnung der Steuer:

Schauen Sie sich Seite 2 und möglicherweise auch Seite 3 des Steuerbescheids an, auf denen das Finanzamt alle Einkünfte und die Berechnung der Steuer aufschlüsselt. Vergleichen Sie diese Angaben mit Ihren eigenen Aufzeichnungen und stellen Sie sicher, dass alle Einkünfte richtig erfasst wurden.

3. Überprüfen Sie Sonderausgaben und außergewöhnliche Belastungen:

Schauen Sie nach, ob alle Sonderausgaben und außergewöhnlichen Belastungen korrekt vermerkt sind. Wenn Ihnen hier ein Fehler auffällt oder Ausgaben nicht berücksichtigt wurden, sollten Sie Einspruch einlegen.

4. Beachten Sie den Vorläufigkeitsvermerk:

Überprüfen Sie auf Seite 1 des Steuerbescheids, ob dort vermerkt ist, dass der Bescheid vorläufig ist. Dies bedeutet, dass es noch offene Entscheidungen zu bestimmten Steuerfragen gibt, die auch Sie betreffen könnten. In diesem Fall können Sie möglicherweise von zukünftigen Entscheidungen profitieren.

5. Prüfen Sie auf Rechenfehler oder Zahlendreher:

Lesen Sie den Steuerbescheid sorgfältig durch und achten Sie auf eventuelle Rechenfehler oder Zahlendreher. Wenn Ihnen hier ein Fehler auffällt, sollten Sie Einspruch einlegen.

Es ist wichtig, Ihren Einkommensteuerbescheid gründlich zu überprüfen, um sicherzustellen, dass alle Angaben korrekt sind und keine Fehler vorliegen. Wenn Ihnen Unstimmigkeiten oder Fehler auffallen, sollten Sie innerhalb der Einspruchsfrist Einspruch einlegen und die nötigen Korrekturen beantragen.

5. Fehler im Einkommensteuerbescheid: Was tun?

Einspruch einlegen

Wenn Sie einen Fehler in Ihrem Einkommensteuerbescheid entdecken, sollten Sie Einspruch einlegen. Dies ist innerhalb der Einspruchsfrist möglich, die einen Monat nach dem Datum des Poststempels plus drei Tage beträgt. Rechenfehler oder Zahlendreher können somit korrigiert werden.

Überprüfung der persönlichen Angaben

Bevor Sie den Steuerbescheid überprüfen, sollten Sie zunächst Ihre persönlichen Angaben kontrollieren. Überprüfen Sie Ihre Bankverbindung, die korrekte Steuernummer und ob der Bescheid an Ihre aktuelle Adresse geschickt wurde.

Überprüfung der Einkünfte und Ausgaben

Besonders wichtig ist es, Seite 2 des Steuerbescheids genau zu prüfen. Stellen Sie sicher, dass das Finanzamt alle Einkünfte wie beispielsweise Ihren Arbeitslohn richtig erfasst hat. Kontrollieren Sie auch, ob alle Sonderausgaben und außergewöhnlichen Belastungen korrekt vermerkt wurden.

Vorläufiger Steuerbescheid

Ein Hinweis auf Seite 1 des Steuerbescheids informiert darüber, ob dieser vorläufig ist. In diesem Fall sind bestimmte Punkte noch offen und können sich durch Entscheidungen von Finanzrichtern ändern. Dennoch können Sie von Vorteilen profitieren, wenn entsprechende Entscheidungen nachträglich getroffen werden.

Es ist nicht immer einfach, einen Steuerbescheid richtig zu lesen. Die Beraterinnen und Berater der VLH können Ihnen dabei helfen und gegebenenfalls Einspruch für Sie einlegen.

6. Vorläufiger Steuerbescheid: Was bedeutet das?

Ein vorläufiger Steuerbescheid ist ein Hinweis darauf, dass es in bestimmten steuerlichen Fragen noch keine endgültige Entscheidung gibt. Dies betrifft meistens nicht nur den Kläger, sondern alle Steuerzahler. Der Vermerk „vorläufig“ auf Seite 1 des Steuerbescheids bedeutet, dass es noch ausstehende Entscheidungen vom Bundesfinanzhof gibt, die auch Sie betreffen könnten.

Der Zweck eines vorläufigen Steuerbescheids besteht darin, den Betroffenen die Möglichkeit zu geben, von eventuellen Vorteilen zu profitieren, die sich aus späteren Entscheidungen ergeben könnten. Wenn beispielsweise eine neue Gesetzesänderung oder Gerichtsentscheidung zu Ihren Gunsten ausfällt und diese nach dem Erhalt Ihres Steuerbescheids erfolgt, können Sie trotzdem von den Vorteilen profitieren.

Es ist wichtig zu beachten, dass ein vorläufiger Steuerbescheid nicht bedeutet, dass der gesamte Bescheid vorläufig ist. Es handelt sich lediglich um bestimmte Punkte oder Fragen innerhalb des Bescheids, für die noch keine endgültige Klärung besteht.

Wenn Ihr Steuerbescheid einen Vermerk „vorläufig“ enthält und Sie später erfahren, dass eine für Sie günstige Entscheidung getroffen wurde, können Sie Einspruch gegen den Bescheid einlegen und von den neuen Regelungen profitieren.

Es kann jedoch vorkommen, dass der vorläufige Status über mehrere Jahre hinweg bestehen bleibt. In diesem Fall sollten Sie sich regelmäßig über neue Entwicklungen und Entscheidungen informieren, um sicherzustellen, dass Sie von den möglichen Vorteilen profitieren können.

Es ist ratsam, bei Fragen oder Unklarheiten bezüglich eines vorläufigen Steuerbescheids einen Steuerberater oder Lohnsteuerhilfeverein zu konsultieren. Diese Experten können Ihnen helfen, die Auswirkungen des vorläufigen Status zu verstehen und gegebenenfalls Einspruch einzulegen, um von den neuen Regelungen zu profitieren.

Der Einkommensteuerbescheid ist ein wichtiges Dokument, das die endgültige Steuerberechnung für das jeweilige Jahr enthält. Er informiert den Steuerpflichtigen über die Höhe der zu zahlenden oder erstattenden Einkommensteuer. Der Bescheid sollte sorgfältig geprüft werden, da er Grundlage für weitere finanzielle Entscheidungen sein kann. Es ist ratsam, sich bei Unklarheiten an einen Steuerberater zu wenden.