Die Erbschaftssteuer ist eine Abgabe, die beim Empfang von Vermögen oder Eigentum nach dem Tod einer Person fällig wird. Aber wann muss man eigentlich Erbschaftssteuer zahlen? In diesem Artikel werden die wichtigsten Faktoren und Bedingungen erläutert, die bestimmen, ob und in welchem Umfang Erbschaftssteuer anfällt. Erfahren Sie mehr über die Steuervorschriften und wie Sie Ihren steuerlichen Verpflichtungen gerecht werden können.

1. Erbschaftssteuer Fälligkeit: Wann muss man zahlen?

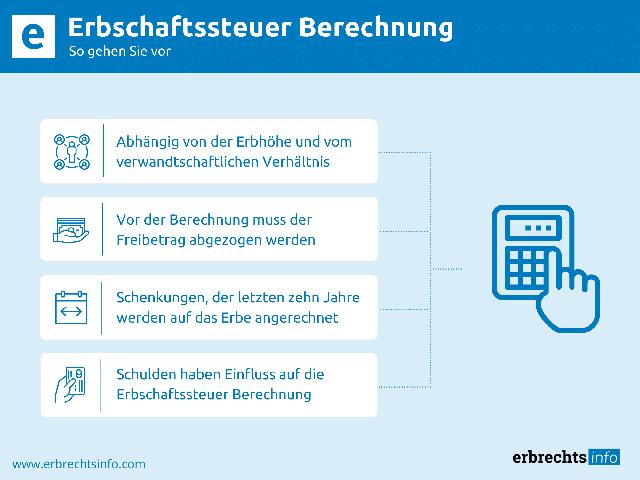

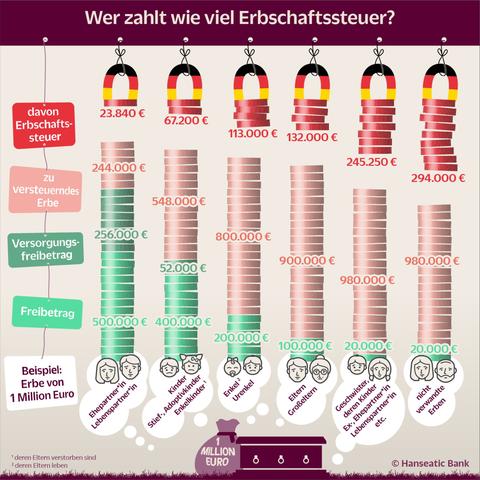

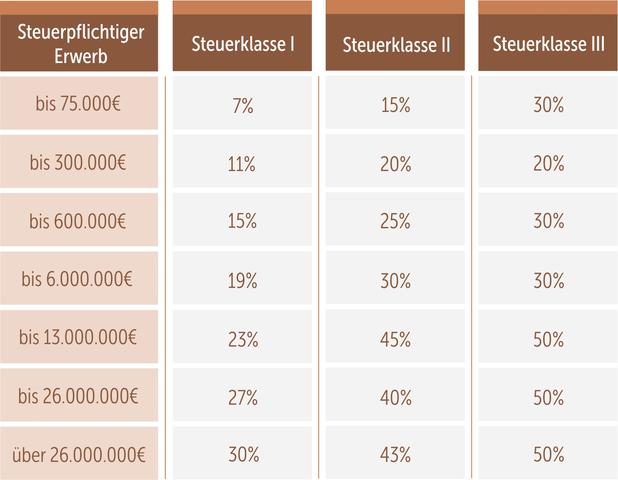

Die Erbschaftssteuer wird fällig, sobald ein Erbe einen Vermögensgegenstand aus dem Nachlass eines Verstorbenen erwirbt. Dabei unterliegen alle Erben, Pflichtteilsberechtigte oder Vermächtnisnehmer der Steuerpflicht nach den Bestimmungen des deutschen Erbschaftsteuer- und Schenkungsteuergesetzes. Die Höhe der Steuerschuld wird von den Finanzbehörden anhand des Wertes des Erbteils berechnet, wobei gesetzliche Freibeträge abgezogen werden.

Steuermeldung beim Finanzamt

In der Regel erfährt das zuständige Finanzamt von einem Sterbefall durch Meldungen anderer Behörden wie Nachlassgerichte, Standesämter oder Banken. Das Finanzamt prüft dann, ob der Nachlass einer Erbschaftssteuer unterliegt. Als Erbe ist man verpflichtet, die Erbschaft innerhalb von drei Monaten nach Kenntnis vom Todesfall dem Finanzamt zu melden. Die eigentliche Erbschaftssteuererklärung muss jedoch erst abgegeben werden, wenn das Finanzamt dazu auffordert.

Fristen zur Zahlung

Nach Abgabe der Erbschaftssteuererklärung prüft das Finanzamt die Höhe der Steuerschuld und erlässt einen entsprechenden Bescheid mit einer Frist zur Zahlung. Es kann jedoch bis zu einem Jahr dauern, bis dieser Bescheid erstellt wird. Die genaue Frist zur Zahlung wird vom Finanzamt festgelegt und sollte unbedingt eingehalten werden.

2. Zeitpunkt der Erbschaftssteuerzahlung: Was Sie wissen sollten

Die Erbschaftssteuer entsteht grundsätzlich mit dem Eintritt des Erbfalls, also mit dem Ableben des Erblassers. Es gibt jedoch bestimmte Fälle, in denen die Fälligkeit der Steuern verzögert werden kann. Zum Beispiel, wenn ein minderjähriger Erbe das Erbe erst nach Erreichen der Volljährigkeit antreten soll. In diesem Fall tritt die Steuerschuld erst zu diesem Zeitpunkt ein.

Es gibt keine genaue Frist für die Abgabe der Erbschaftssteuererklärung. Der Erbe ist jedoch verpflichtet, das Finanzamt innerhalb von drei Monaten nach Kenntnis vom Tod des Erblassers über das Erbe zu informieren. Das Finanzamt prüft dann, ob das betreffende Erbe der Erbschaftssteuer unterliegt. Die Abgabe der Steuererklärung erfolgt erst auf Aufforderung durch das Finanzamt, und es wird eine Frist gesetzt, bis zu welchem Datum die Erklärung abgegeben werden muss.

Nach Abgabe der Steuererklärung prüft das Finanzamt die Höhe der Steuer und erlässt einen entsprechenden Bescheid mit einer Zahlungsfrist. Die Zeitspanne zwischen Abgabe der Steuererklärung und dem Bescheid kann jedoch bis zu einem Jahr betragen.

Wenn ein Erbe Schwierigkeiten hat, die fällige Erbschaftssteuer zu bezahlen, gibt es Möglichkeiten zur Stundung. Unter bestimmten Voraussetzungen können bestimmte Vermögenswerte für einen Zeitraum von bis zu 10 Jahren gestundet werden, wenn dies zum Erhalt eines Betriebs oder einer Immobilie notwendig ist. Eine Stundung der Steuer wird jedoch nicht genehmigt, wenn der Erbe andere Vermögenswerte hat, mit denen er die Steuer begleichen könnte.

Es ist wichtig zu beachten, dass eine vorsätzlich unrichtige oder unvollständige Angabe des Erbes oder eine verspätete Abgabe der Steuererklärung strafrechtliche Konsequenzen haben kann. Es gibt auch eine Verjährungsfrist von vier Jahren für die Erbschaftssteuer. Wenn innerhalb dieser Frist kein Steuerbescheid erlassen wurde, verjährt die Steuerschuld und die Erben können das Geld behalten.

Es ist ratsam, einen Anwalt für Erbrecht hinzuzuziehen, um bei Fragen zur Erbschaftssteuerzahlung zu helfen und sicherzustellen, dass alles korrekt und rechtzeitig abgewickelt wird.

3. Erbschaft nicht beim Finanzamt angezeigt: Konsequenzen

Wenn ein Erbe seine Erbschaft nicht beim Finanzamt anzeigt, hat dies Konsequenzen. Das Anzeigen einer Erbschaft ist gesetzlich vorgeschrieben und dient dazu, die Steuerpflicht zu überprüfen. Unterlässt ein Erbe diese Anzeige vorsätzlich oder gibt falsche Informationen an, kann dies als versuchte Steuerhinterziehung gewertet werden.

Die Folgen einer nicht gemeldeten Erbschaft können gravierend sein. Das Finanzamt kann eine Prüfung durchführen und feststellen, dass eine Steuerschuld besteht. In diesem Fall kann das Finanzamt Nachzahlungen verlangen und zusätzlich Säumniszuschläge oder Bußgelder verhängen.

Darüber hinaus besteht das Risiko einer Strafverfolgung, wenn der Erbe seine Steuererklärung vorsätzlich unrichtig, unvollständig oder zu spät abgibt. Dies kann zur Folge haben, dass der Erbe mit Geldstrafen oder sogar Freiheitsstrafen belegt wird.

Es ist daher äußerst wichtig, dass ein Erbe seine Erbschaft ordnungsgemäß beim Finanzamt anmeldet und alle erforderlichen Angaben wahrheitsgemäß macht. Es empfiehlt sich auch, bei Unsicherheiten einen Anwalt für Erbrecht hinzuzuziehen, um rechtliche Unterstützung und Beratung zu erhalten.

Um solche Probleme zu vermeiden, sollten Erben die gesetzlichen Vorgaben bezüglich der Meldung von Erbschaften beim Finanzamt genau beachten und fristgerecht handeln. Es ist ratsam, sich über die spezifischen Fristen und Verfahrensweisen zu informieren, um mögliche Konsequenzen zu vermeiden.

4. Wie kann ein Anwalt für Erbrecht bei der Erbschaftssteuer Fälligkeit helfen?

Ein Anwalt für Erbrecht kann in verschiedenen Situationen bei der Erbschaftssteuer Fälligkeit helfen. Hier sind einige Möglichkeiten, wie ein Anwalt Sie unterstützen kann:

1. Beratung zur Steuersituation: Ein Anwalt kann Ihnen helfen, Ihre individuelle Steuersituation zu analysieren und Ihnen erklären, welche Steuern auf Ihre Erbschaft anfallen könnten. Sie können Ihnen auch dabei helfen, mögliche Freibeträge oder Steuervergünstigungen zu identifizieren.

2. Unterstützung bei der Erstellung der Erbschaftssteuererklärung: Die Erstellung einer korrekten und vollständigen Erbschaftssteuererklärung kann komplex sein. Ein Anwalt kann Ihnen dabei helfen, alle erforderlichen Informationen zusammenzustellen und die Steuererklärung ordnungsgemäß auszufüllen.

3. Vertretung vor dem Finanzamt: Wenn es zu Fragen oder Unstimmigkeiten mit dem Finanzamt kommt, kann ein Anwalt Sie vertreten und Ihre Interessen gegenüber den Behörden verteidigen. Sie können auch Verhandlungen führen und möglicherweise eine Reduzierung der Steuerschuld erreichen.

4. Stundungsantrag stellen: Wenn Sie Schwierigkeiten haben, die fällige Erbschaftssteuer zu bezahlen, kann ein Anwalt einen Stundungsantrag für Sie stellen. Dies könnte dazu führen, dass die Zahlung der Steuer bis zu einem späteren Zeitpunkt verschoben wird oder in Ratenzahlungen erfolgen kann.

5. Rechtsmittel einlegen: Wenn Sie mit einer Entscheidung des Finanzamts nicht einverstanden sind, kann ein Anwalt Ihnen dabei helfen, Rechtsmittel einzulegen und Ihre Interessen vor Gericht zu vertreten.

Es ist wichtig zu beachten, dass die Unterstützung eines Anwalts für Erbrecht in Bezug auf die Erbschaftssteuer Fälligkeit von Fall zu Fall unterschiedlich sein kann. Es wird empfohlen, sich frühzeitig an einen spezialisierten Anwalt zu wenden, um eine individuelle Beratung und Unterstützung zu erhalten.

5. Was passiert, wenn der Erbe die Erbschaftsteuer nicht bezahlen kann?

Wenn ein Erbe die Erbschaftsteuer nicht bezahlen kann, gibt es verschiedene Möglichkeiten, wie ihm geholfen werden kann:

1. Stundung der Erbschaftsteuer: Der Erbe kann einen Antrag auf Stundung der Erbschaftsteuer stellen, insbesondere wenn er Vermögenswerte geerbt hat, die er veräußern müsste, um die Steuer zu bezahlen. Eine Stundung wird jedoch nur gewährt, wenn eine sofortige Begleichung der Steuer den Fortbestand des Betriebs oder den Wohnsitz gefährden würde.

2. Ratenzahlung: In einigen Fällen kann das Finanzamt Ratenzahlungen für die Erbschaftsteuer genehmigen. Der Erbe muss jedoch nachweisen können, dass er nicht in der Lage ist, die gesamte Steuerschuld auf einmal zu begleichen.

3. Verzicht auf bestimmte Vermögenswerte: Wenn der Erbe bestimmte Vermögenswerte aus dem Nachlass nicht behalten möchte oder kann, kann er diese an das Finanzamt übertragen und dadurch einen Teil oder die gesamte Steuerschuld begleichen.

4. Verkauf von Vermögenswerten: Falls der Erbe Vermögenswerte geerbt hat, die er nicht behalten möchte oder kann und mit denen er die Steuerschuld begleichen könnte, besteht auch die Möglichkeit, diese zu verkaufen und mit dem Erlös die Steuer zu bezahlen.

Es ist wichtig zu beachten, dass jeder Fall individuell betrachtet werden muss und es ratsam sein kann, einen Anwalt für Erbrecht hinzuzuziehen, um die beste Lösung zu finden und rechtliche Unterstützung bei der Kommunikation mit dem Finanzamt zu erhalten.

6. Möglichkeiten zur Stundung von Erbschaftssteuer

Die Stundung der Erbschaftssteuer ist für bestimmte Erben in Deutschland möglich, wenn sie die Steuer innerhalb der Frist nicht bezahlen können. Es gibt verschiedene Situationen, in denen eine Stundung beantragt werden kann:

1. Betriebsvermögen oder land- und forstwirtschaftliches Vermögen: Wenn ein Erbe Betriebsvermögen oder land- und forstwirtschaftliches Vermögen erbt und die Steuerzahlung den Fortbestand des Betriebs gefährden würde, kann eine Stundung von bis zu 10 Jahren beantragt werden. Die Steuer muss jedoch aus betrieblichen Mitteln beglichen werden können.

2. Vermietete Immobilien oder selbst genutzte Wohnimmobilien: Wenn ein Erbe eine vermietete Immobilie erbt oder ein Ein- oder Zweifamilienhaus bzw. eine Eigentumswohnung, die er selbst bewohnt, kann ebenfalls eine Stundung der Steuer beantragt werden. Dies gilt nur, wenn der Verkauf der Immobilien erforderlich wäre, um die Steuerschuld zu begleichen.

Es ist wichtig zu beachten, dass eine Stundung nur unter bestimmten Voraussetzungen gewährt wird und nicht automatisch erfolgt. Der Antrag auf Stundung muss beim Finanzamt gestellt werden.

Die gesetzliche Grundlage für die Stundung der Erbschaftssteuer findet sich im § 28 des Erbschaftsteuer- und Schenkungssteuergesetzes (ErbStG). Gemäß dieser Regelung sind keine Zinsen auf gestundete Steuern zu entrichten.

Darüber hinaus kann das Finanzamt im Einzelfall nach § 222 der Abgabenordnung (AO) Steuern ganz oder teilweise stunden, wenn die Einziehung der Steuer bei Fälligkeit eine erhebliche Härte für den Schuldner darstellen würde und der Anspruch durch eine Stundung nicht gefährdet ist. In diesem Fall liegt die Entscheidung über die Stundung im Ermessen des Finanzamts.

Es ist wichtig, dass Erben fristgerecht eine Erbschaft beim Finanzamt anzeigen und ihre Erbschaftssteuererklärung wahrheitsgemäß abgeben. Eine vorsätzlich unrichtige, unvollständige oder verspätete Abgabe der Steuererklärung kann strafrechtliche Konsequenzen haben.

Die Verjährungsfrist für die Erbschaftssteuer beträgt in Deutschland vier Jahre. Wenn innerhalb dieser Frist kein Erbschaftssteuerbescheid ausgestellt wird, verjährt die Steuerschuld und die Erben können die Steuer behalten. Es ist jedoch zu beachten, dass diese Frist erst am 1. Januar des auf die Erbschaft folgenden Jahres beginnt und sowohl der Erbe als auch das Finanzamt über das Erbe informiert sein müssen.

Ein Anwalt für Erbrecht kann bei Fragen zur Erbschaftssteuerpflicht und -zahlung sowie bei der Beantragung einer Stundung helfen.

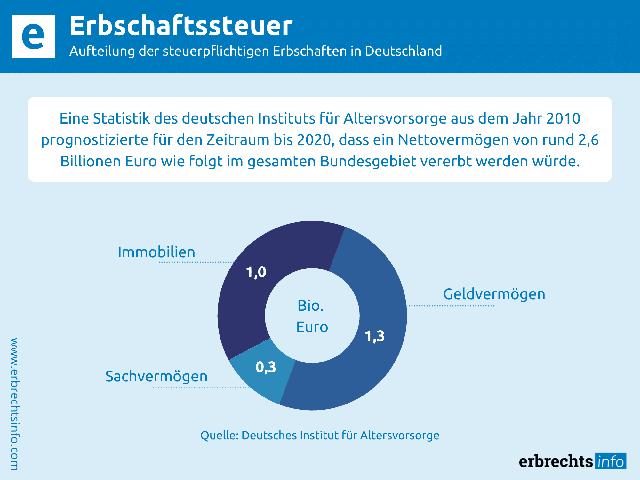

Zusammenfassend lässt sich sagen, dass die Erbschaftssteuer in Deutschland fällig wird, wenn eine Person Vermögen oder Eigentum erbt und der Wert dieses Erbes einen bestimmten Freibetrag überschreitet. Die genauen Bedingungen und Steuersätze variieren je nach Verwandtschaftsgrad zwischen dem Erblasser und dem Erben. Es ist wichtig, sich über die geltenden Regelungen zu informieren und gegebenenfalls rechtzeitig Steuern zu entrichten, um mögliche Strafen oder Nachzahlungen zu vermeiden.