Die Entgeltabrechnung ist ein wichtiger Prozess in Unternehmen, bei dem die Lohn- und Gehaltszahlungen an die Mitarbeiter berechnet und abgerechnet werden. In dieser Abteilung werden die Arbeitszeit, Zulagen, Abzüge und andere relevante Faktoren berücksichtigt, um eine korrekte Vergütung sicherzustellen. Die Entgeltabrechnung ist von großer Bedeutung für sowohl Arbeitgeber als auch Arbeitnehmer, da sie dazu beiträgt, Transparenz und Fairness in der Bezahlung zu gewährleisten.

- Todesursache von Aaron Carter (†34) nun geklärt

- Hexenkostüm selber machen: Tipps für Halloween & Karneval

- Fasssauna selber bauen – Tipps und Anleitung

- Haftcreme selber machen: Tipps für eine natürliche Alternative

- Fragen, Feedback und Fehlerberichte zu unserem Online-Wörterbuch – Ihre Meinung ist uns wichtig!

Was ist eine Entgeltabrechnung und wie funktioniert sie?

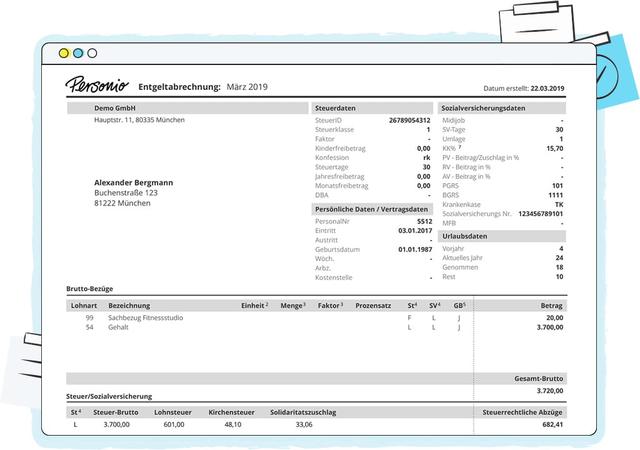

Eine Entgeltabrechnung ist eine Aufstellung, die die Zusammensetzung des Gehalts eines Arbeitnehmers beschreibt. Sie enthält eine detaillierte Auflistung der Abzüge und Abgaben, wie zum Beispiel Versicherungsbeiträge. Dadurch wird der Unterschied zwischen dem Brutto- und Nettogehalt sichtbar. Der Nettobetrag ergibt sich aus dem Bruttobetrag abzüglich aller verpflichtenden Abgaben.

Um eine Entgeltabrechnung zu erstellen, müssen bestimmte Daten angegeben werden. Dazu gehören der Name und die Anschrift des Arbeitgebers und des Arbeitnehmers, das Geburtsdatum und die Versicherungsnummer des Arbeitnehmers. Es müssen auch der Beschäftigungszeitraum, der Abrechnungszeitraum mit den Steuer- und Sozialversicherungstagen, die Lohnsteuerklasse, der Beitragsgruppenschlüssel sowie die zuständige Einzugsstelle für den Gesamtsozialversicherungsbeitrag angegeben werden.

Zusätzlich zu diesen Pflichtangaben müssen auch weitere Informationen in der Entgeltabrechnung aufgeführt werden. Dazu gehören Arbeits- oder Krankheitszeiten, Bruttobezüge, Nettoabzüge sowie die Bankdaten des Arbeitnehmers. Die Gesamtkosten des Arbeitgebers können ebenfalls freiwillig genannt werden, um die Transparenz der Abrechnung zu erhöhen.

Die genauen Abzüge, die zum finalen Nettogehalt führen, müssen ebenfalls angegeben werden. Dazu gehören Sozialabgaben wie der Krankenversicherungsbeitrag, die Rentenversicherung, die Pflegeversicherung und die Arbeitslosenversicherung. Die Lohnsteuer wird individuell ermittelt und hängt von der Steuerklasse ab. Zusätzlich wird auch die Kirchensteuer vom Bruttogehalt abgezogen, wenn der Arbeitnehmer Mitglied einer staatlich anerkannten Religionsgemeinschaft ist.

Die Entgeltabrechnung kann heutzutage auch online mithilfe von Gehaltsrechnern durchgeführt werden. Diese Rechner berechnen den Nettobetrag auf Basis der eingegebenen Daten. Es gibt jedoch keine Garantie für die Richtigkeit der Berechnungen. Dennoch bieten solche Rechner den Vorteil, dass Nutzer eine detaillierte Auflistung ihrer Entgeltabrechnung erhalten und so die einzelnen Bestandteile besser verstehen können.

Bei größeren Unternehmen mit vielen Mitarbeitern kann die Erstellung der Entgeltabrechnungen sehr zeitaufwendig sein. In solchen Fällen empfiehlt es sich, einen spezialisierten Sachbearbeiter für die Lohn- und Gehaltsabrechnung einzustellen. Dieser ist geschult in der Erstellung von Abrechnungen und ermöglicht es dem Arbeitgeber, mehr Zeit für andere Aufgaben zu haben.

Wenn Sie Interesse am Thema Entgeltabrechnung haben oder beruflich in diesem Bereich tätig sind, bieten wir Weiterbildungen zum Thema Lohn und Gehalt an. Unsere Fortbildungen können Ihnen dabei helfen, Ihr Wissen zu vertiefen und auf dem neuesten Stand zu bleiben. Zögern Sie nicht, uns zu kontaktieren – wir beraten Sie gerne umfassend!

Die Bedeutung der Entgeltabrechnung: Brutto- vs. Nettogehalt

Was ist eine Entgeltabrechnung?

Eine Entgeltabrechnung ist eine Aufstellung, die die Zusammensetzung des Gehalts beschreibt. Sie enthält detaillierte Informationen über Abzüge und Abgaben wie Versicherungsbeiträge. Durch die Entgeltabrechnung wird der Unterschied zwischen dem Brutto- und Nettogehalt sichtbar. Der Nettobetrag ergibt sich aus dem Bruttobetrag abzüglich aller verpflichtenden Abgaben.

Der Unterschied zwischen Lohn und Gehalt

Der wesentliche Unterschied zwischen Lohn und Gehalt liegt in der Art der jeweiligen Zusammensetzung. Bei der Lohnabrechnung werden die tatsächlich geleisteten Stunden berücksichtigt und mit dem entsprechenden Stundenlohn multipliziert, um den ausgezahlten Lohn zu berechnen. Das Gehalt hingegen ist eine monatlich fest vereinbarte Summe. Der Lohn kann daher je nach geleisteter Arbeit pro Monat variieren, während das Gehalt statisch festgelegt ist.

Pflichtangaben auf einer Entgeltabrechnung

Ein Arbeitgeber ist verpflichtet, bestimmte Daten auf jeder Entgeltabrechnung anzugeben. Dazu gehören der Name und die Anschrift des Arbeitgebers und des Arbeitnehmers, das Geburtsdatum und die Versicherungsnummer des Arbeitnehmers. Ebenfalls anzugeben sind der Anfangs- und Endzeitpunkt des Beschäftigungszeitraums, der Abrechnungszeitraum mit den darin enthaltenen Steuer- und Sozialversicherungstagen, die Lohnsteuerklasse, der Beitragsgruppenschlüssel sowie die zuständige Einzugsstelle für den Gesamtsozialversicherungsbeitrag. Falls ein Beitragszuschlag für Kinderlose erhoben wird, muss auch dieser auf der Entgeltabrechnung genannt werden.

Weitere Angaben in einer Entgeltabrechnung

Neben den Pflichtangaben müssen auch sogenannte Stammdaten in der Entgeltabrechnung aufgeführt werden. Dazu gehören Arbeits- oder Krankheitszeiten, Bruttobezüge, Nettoabzüge und der abschließende Auszahlungsbetrag. Die Bankdaten des Arbeitnehmers und ein Hinweis auf §108 Abs. 3 der Gewerbeordnung müssen ebenfalls angegeben werden. Der Arbeitgeber kann auch freiwillig die Gesamtkosten des Arbeitgebers, die Lohnnebenkosten, nennen, um die Entgeltabrechnung transparenter zu gestalten.

Abzüge auf einer Entgeltabrechnung

Auf einer Entgeltabrechnung müssen alle Abzüge angegeben werden, die zum finalen Nettogehalt führen. Dazu gehören sämtliche Sozialabgaben wie Krankenversicherungsbeiträge (aktuell 14,60% plus individuelle Zusatzbeiträge), Rentenversicherungsbeiträge (18,60%), Pflegeversicherungsbeiträge (2,55%) und Arbeitslosenversicherungsbeiträge (3,00%). Die abzuziehende Lohnsteuer wird individuell ermittelt und hängt von der Steuerklasse des Arbeitnehmers ab. Zusätzlich wird die Kirchensteuer vom Bruttogehalt abgezogen, wenn der Arbeitnehmer Mitglied einer staatlich anerkannten Religionsgemeinschaft ist.

Entgeltumwandlung

Bei der Entgeltumwandlung handelt es sich um eine spezielle Form der Altersvorsorge. Der Arbeitnehmer kann entscheiden, ob ein Teil seines Arbeitsentgelts für die betriebliche Altersvorsorge genutzt werden soll. Der Staat fördert dieses Modell durch einen Erlass der Einkommenssteuer und der Sozialabgaben auf den vereinbarten Betrag. Die betriebswirtschaftlichen Auswirkungen für den Arbeitgeber hängen von der gewählten Durchführungsform mit dem Arbeitnehmer ab, wie beispielsweise Pensionsrückstellungen, Direktversicherungen, Pensionskassen oder Pensionsfonds.

Die Nutzung von Gehaltsrechnern im Internet

Die Entgeltabrechnung kann mittlerweile auch online mithilfe von Gehaltsrechnern durchgeführt werden. Diese Rechner berechnen den Nettobetrag anhand der eingegebenen Daten zum Bruttogehalt. Es gibt jedoch keine Garantie für die Richtigkeit dieser Berechnungen. Dennoch erhalten Arbeitgeber zumindest einen groben Überblick über die anfallenden Abgaben und Nutzer können die einzelnen Bestandteile ihrer Entgeltabrechnung besser verstehen.

Outsourcing der Entgeltabrechnung

Für Unternehmen mit vielen Mitarbeitern kann die Erstellung individueller Entgeltabrechnungen sehr zeitaufwendig sein. Daher ist es ratsam, einen spezialisierten Sachbearbeiter für die Lohn- und Gehaltsabrechnung einzustellen. Dieser ist in der Erstellung von Abrechnungen geschult und verschafft dem Arbeitgeber mehr Zeit für andere Aufgaben.

Wichtige Informationen auf einer Entgeltabrechnung

Pflichtangaben:

– Name und Anschrift des Arbeitgebers

– Name und Anschrift des Arbeitnehmers

– Geburtsdatum und Versicherungsnummer des Arbeitnehmers

– Anfangs- und Enddatum des Beschäftigungszeitraums

– Abrechnungszeitraum mit Steuer- und Sozialversicherungstagen

– Lohnsteuerklasse und Beitragsgruppenschlüssel

– Zuständige Einzugsstelle für den Gesamtsozialversicherungsbeitrag

– Beitragszuschlag für Kinderlose (falls erhoben)

Stammdaten:

– Arbeitszeiten oder Krankheitszeiten

– Bruttobezüge

– Nettoabzüge

– Auszahlungsbetrag

Weitere Angaben:

– Bankdaten des Arbeitnehmers

– Hinweis auf §108 Abs. 3 der Gewerbeordnung in der Fußzeile der Abrechnung

Zusätzliche Informationen:

Arbeitgeber können die Lohnnebenkosten freiwillig angeben, um die Entgeltabrechnung transparenter zu gestalten.

Abzüge:

Die Entgeltabrechnung muss sämtliche Sozialabgaben und Steuern angeben. Dazu gehören:

– Gesetzlicher Krankenversicherungsbeitrag (14,60 %)

– Kann individuell durch Zusatzbeiträge erhöht werden.

– Rentenversicherung (18,60 %)

– Pflegeversicherung (2,55 %)

– Arbeitslosenversicherung (3,00 %)

– Lohnsteuer (individuell ermittelt, abhängig von der Steuerklasse)

– Kirchensteuer (für Mitglieder staatlich anerkannter Religionsgemeinschaften)

Entgeltumwandlung:

Die Entgeltumwandlung bezieht sich auf die betriebliche Altersvorsorge. Der Arbeitnehmer kann einen Teil seines Arbeitsentgelts für die betriebliche Altersvorsorge nutzen. Der Staat fördert dies mit einem Erlass der Einkommenssteuer und der Sozialabgaben auf den vereinbarten Betrag. Die betriebswirtschaftlichen Auswirkungen beim Arbeitgeber hängen vom vereinbarten Weg der Durchführung mit dem Arbeitnehmer ab.

Gehaltsrechner im Internet:

Es gibt verschiedene Gehaltsrechner bzw. Brutto-/Nettorechner im Internet, die nach Eingabe der notwendigen Daten den Nettobetrag vom Bruttogehalt berechnen können. Diese Rechner bieten eine grobe Übersicht über die anfallenden Abgaben und helfen dabei, die einzelnen Bestandteile einer Entgeltabrechnung besser zu verstehen.

Unterschied zwischen Lohn und Gehalt in der Entgeltabrechnung

Lohnabrechnung:

– Berücksichtigt tatsächlich geleistete Stunden und berechnet den entsprechenden Stundenlohn

– Flexible Zusammensetzung, kann monatlich variieren

– Abhängig von der geleisteten Arbeit

Gehaltsabrechnung:

– Monatlich fest vereinbarte Summe

– Statische Zusammensetzung, bleibt unverändert

Der wesentliche Unterschied zwischen Lohn und Gehalt liegt also in der Art ihrer jeweiligen Zusammensetzung.

Die Rolle von Weiterbildungen bei der Entgeltabrechnung

1. Aktualität und Genauigkeit

Weiterbildungen spielen eine wichtige Rolle bei der Entgeltabrechnung, da sie sicherstellen, dass Arbeitgeber stets auf dem neuesten Stand der Gesetze und Vorschriften sind. Durch häufige Änderungen der Abgaben- und Steuersätze ist es entscheidend, dass Arbeitgeber über aktuelles Wissen verfügen, um Fehler in der Entgeltabrechnung zu vermeiden. Weiterbildungen ermöglichen es ihnen, ihr Wissen regelmäßig zu aktualisieren und sicherzustellen, dass ihre Abrechnungen korrekt sind.

2. Komplexität verstehen

Die Entgeltabrechnung kann sehr komplex sein, insbesondere wenn es um die Berechnung von Sozialabgaben und Steuern geht. Weiterbildungen helfen Arbeitgebern dabei, die verschiedenen Bestandteile der Entgeltabrechnung besser zu verstehen und die Zusammenhänge zwischen Brutto- und Nettogehalt zu erkennen. Dies ermöglicht ihnen eine genaue Aufstellung der Abzüge und eine transparente Kommunikation mit ihren Mitarbeitern.

3. Effizienzsteigerung

Für Unternehmen mit einer größeren Anzahl von Mitarbeitern kann die Entgeltabrechnung sehr zeitaufwendig sein. Die Einstellung eines spezialisierten Sachbearbeiters für die Lohn- und Gehaltsabrechnung kann die Effizienz steigern und den Arbeitsaufwand reduzieren. Weiterbildungen ermöglichen es diesem Sachbearbeiter, sein Wissen und seine Fähigkeiten in der Entgeltabrechnung zu vertiefen und so eine effiziente und genaue Abwicklung sicherzustellen.

4. Fehlervermeidung

Fehler in der Entgeltabrechnung können nicht nur zu finanziellen Verlusten für das Unternehmen führen, sondern auch zu rechtlichen Konsequenzen. Durch Weiterbildungen können Arbeitgeber lernen, häufige Fehlerquellen zu identifizieren und zu vermeiden. Sie erhalten ein umfassendes Verständnis für die gesetzlichen Bestimmungen und können so potenzielle Fehler frühzeitig erkennen und korrigieren.

5. Beratungsmöglichkeiten nutzen

Weiterbildungen bieten auch die Möglichkeit, sich mit Experten auszutauschen und individuelle Beratung in Bezug auf die Entgeltabrechnung zu erhalten. Dies kann besonders hilfreich sein, wenn es um komplexe Themen wie Entgeltumwandlung oder spezielle Abrechnungsfragen geht. Die Teilnehmer haben die Möglichkeit, ihre Fragen zu stellen und von den Erfahrungen der Experten zu profitieren.

Vorteile einer Weiterbildung zur Entgeltabrechnung:

– Aktualität und Genauigkeit der Abrechnungen gewährleisten

– Komplexität der Entgeltabrechnung besser verstehen

– Effizienzsteigerung durch spezialisierte Sachbearbeiter

– Fehlerquellen identifizieren und vermeiden

– Individuelle Beratungsmöglichkeiten nutzen

Die Vorteile von Gehaltsrechnern im Internet für die Entgeltabrechnung

1. Zeitersparnis:

Gehaltsrechner im Internet ermöglichen es Arbeitgebern, schnell und einfach den Nettobetrag vom Bruttogehalt zu berechnen. Dies spart Zeit und Aufwand bei der manuellen Berechnung der Abzüge und Abgaben.

2. Transparenz:

Durch die Nutzung von Gehaltsrechnern erhalten Arbeitgeber eine detaillierte Auflistung der einzelnen Bestandteile der Entgeltabrechnung. Dadurch wird die Zusammensetzung des Gehalts besser verständlich und transparenter.

3. Aktualität:

Gehaltsrechner im Internet werden regelmäßig aktualisiert, um Änderungen bei Abgaben- und Steuersätzen zu berücksichtigen. Arbeitgeber können somit sicher sein, dass die Berechnungen auf dem neuesten Stand sind.

4. Fehlervermeidung:

Durch die automatische Berechnung mit Gehaltsrechnern werden menschliche Fehler minimiert. Dies reduziert das Risiko von Fehlern in der Entgeltabrechnung und sorgt für korrekte Auszahlungen an die Mitarbeiter.

5. Flexibilität:

Gehaltsrechner im Internet bieten oft verschiedene Optionen zur individuellen Anpassung der Berechnungen, wie z.B. Berücksichtigung von Sonderzahlungen oder variablen Arbeitszeiten. Dadurch können unterschiedliche Szenarien berücksichtigt werden.

6. Verständnisförderung:

Durch die Nutzung von Gehaltsrechnern erhalten Arbeitgeber eine bessere Vorstellung davon, wie sich verschiedene Faktoren auf das Nettogehalt auswirken. Dies fördert das Verständnis für die Zusammensetzung des Gehalts und ermöglicht eine bessere Kommunikation mit den Mitarbeitern.

7. Kostenersparnis:

Die Verwendung von Gehaltsrechnern im Internet kann zu Kosteneinsparungen führen, da keine teure Software oder externe Dienstleister benötigt werden. Die Rechner sind oft kostenlos verfügbar und können direkt online genutzt werden.

8. Flexibler Zugriff:

Gehaltsrechner im Internet können von überall und zu jeder Zeit genutzt werden, solange eine Internetverbindung besteht. Dies ermöglicht eine flexible Nutzung und erleichtert die Entgeltabrechnung auch bei dezentralen Arbeitsstrukturen oder Homeoffice-Arrangements.

Zusammenfassend lässt sich sagen, dass die Entgeltabrechnung ein wichtiger Prozess in der Personalverwaltung ist, bei dem die korrekte Berechnung und Auszahlung der Mitarbeitergehälter gewährleistet wird. Durch eine sorgfältige und transparente Abrechnung können sowohl Unternehmen als auch Mitarbeiter von einer reibungslosen Lohnabwicklung profitieren und mögliche Fehler oder Unstimmigkeiten vermeiden. Die Einhaltung gesetzlicher Bestimmungen und die Berücksichtigung individueller Vertragsvereinbarungen sind dabei essenziell. Eine effiziente Entgeltabrechnung trägt somit zur Zufriedenheit aller Beteiligten bei und stärkt das Vertrauen in das Unternehmen.