Kinderfreibeträge sind steuerliche Vergünstigungen, die Eltern in Deutschland erhalten, um die finanzielle Belastung der Kindererziehung zu mindern. In diesem Artikel erfahren Sie, was Kinderfreibeträge sind und wie sie berechnet werden.

- Selbstgemachtes Sitzbad für die Toilette: Anleitung und Tipps

- Tannenbaum aus Holz selber machen: Stressfreie Alternative ohne Nadelverlust

- PayPal-Guthaben verdienen: Seriös Spiele und Geld verdienen mit PayPal

- Natürliche Raumduft Rezepte: Einfach und selbstgemacht!

- Hasenhaus selber bauen: Einfache Anleitung für ein DIY Kaninchenhaus

Kinderfreibeträge: Was Sie wissen sollten

1. Kinderfreibetrag und Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf

Der Kinderfreibetrag und der Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf sind zwei Möglichkeiten, um steuerliche Vorteile zu erhalten, wenn Sie Kinder haben. Diese Freibeträge können bei der Einkommensteuer geltend gemacht werden, wenn sie für Sie vorteilhafter sind als das Kindergeld. Es ist jedoch nicht möglich, beide gleichzeitig zu nutzen. In der Regel lohnen sich diese Freibeträge nur bei höheren Einkommen. Das Finanzamt prüft automatisch im Steuerbescheid, ob die Freibeträge für Sie günstiger sind.

2. Höhe des Kinderfreibetrags

Der Kinderfreibetrag beträgt im Jahr 2022 5.620 Euro und wird ab dem Jahr 2023 auf 6.024 Euro erhöht. Dieser Freibetrag steht beiden Elternteilen jeweils zur Hälfte zu. Als alleinerziehendes Elternteil können Sie unter bestimmten Voraussetzungen Anspruch auf den vollen Kinderfreibetrag haben.

3. Freibetrag für Betreuungs-, Erziehungs- oder Ausbildungsbedarf

Zusätzlich zum Kinderfreibetrag gibt es einen weiteren Freibetrag in Höhe von 2.928 Euro für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf. Auch dieser Freibetrag steht beiden Eltern grundsätzlich zur Hälfte zu. Wenn Sie ein minderjähriges Kind alleine erziehen, können Sie auf Antrag den Anteil des anderen Elternteils auf sich übertragen lassen.

4. Voraussetzungen für die Gewährung der Freibeträge

Das Finanzamt entscheidet über die Gewährung der Freibeträge für Kinder und führt bei der Veranlagung zur Einkommensteuer eine Günstigerprüfung durch. In der Regel können Sie die Freibeträge bis zum 18. Lebensjahr Ihres Kindes erhalten. Danach gibt es bestimmte Voraussetzungen, um die Freibeträge weiterhin zu bekommen, wie zum Beispiel eine Berufsausbildung des Kindes oder eine Behinderung.

5. Übertragung der Freibeträge auf den Ehepartner

Es ist möglich, die Freibeträge für Kinder des Ehepartners auf sich übertragen zu lassen, wenn bestimmte Voraussetzungen erfüllt sind. Wenn der andere leibliche Elternteil seine Hälfte der Freibeträge auf den erziehenden Elternteil übertragen hat, können sogar die vollen Freibeträge für Kinder erhalten werden.

6. Sonderbedarf bei volljährigen Kindern

Wenn Ihr volljähriges Kind eine Schulausbildung oder Berufsausbildung absolviert und nicht mehr bei Ihnen wohnt, können Sie als Eltern einen Sonderbedarf von insgesamt 1.200 Euro steuerlich geltend machen. Dies ist jedoch nur möglich, wenn Sie entweder Kindergeld oder die steuerlichen Freibeträge für Kinder erhalten.

7. Kindergeld oder Freibeträge bei eigenen Kindern

Wenn Ihr Kind selbst bereits ein Kind hat oder eines bekommt, können Sie weiterhin Kindergeld oder die steuerlichen Freibeträge für Kinder erhalten, wenn Ihr Kind bestimmte Voraussetzungen erfüllt, wie zum Beispiel eine Ausbildung oder ein Studium und das Alter von 25 Jahren noch nicht erreicht hat.

Diese Informationen dienen als Überblick über die wichtigsten Punkte zu den Kinderfreibeträgen. Für detailliertere Informationen und individuelle Fragen steht Ihnen das Serviceteam gerne zur Verfügung.

Steuerliche Vorteile für Eltern: Kinderfreibeträge im Überblick

Was sind Kinderfreibeträge?

Kinderfreibeträge sind steuerliche Vergünstigungen, die Eltern erhalten können, wenn sie Kinder haben. Es gibt zwei Arten von Kinderfreibeträgen: den Kinderfreibetrag und den Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf. Diese Freibeträge werden bei der Einkommensteuer berücksichtigt, wenn sie für die Eltern günstiger sind als das Kindergeld. Es ist jedoch nicht möglich, sowohl das Kindergeld als auch die Freibeträge gleichzeitig zu nutzen. In der Regel lohnen sich die Freibeträge nur bei höheren Einkommen. Das Finanzamt berechnet automatisch im Steuerbescheid, ob die Freibeträge günstiger sind.

Wer hat Anspruch auf Kinderfreibeträge?

Die Kinderfreibeträge stehen allen Eltern bis zum 18. Lebensjahr der Kinder ohne weitere Voraussetzungen zu. Nach Vollendung des 18. Lebensjahrs werden sie unter bestimmten Bedingungen bis zum 25. Lebensjahr gewährt, zum Beispiel wenn sich das Kind in einer Berufsausbildung befindet. Der Kinderfreibetrag beträgt für das Jahr 2022 5.620 Euro und wird ab dem Jahr 2023 auf 6.024 Euro erhöht.

Aufteilung der Kinderfreibeträge

Der Kinderfreibetrag steht beiden Elternteilen jeweils zur Hälfte zu. Als alleinerziehendes Elternteil haben Sie unter bestimmten Voraussetzungen Anspruch auf den vollen Kinderfreibetrag. Zusätzlich gibt es einen Freibetrag für Betreuungs-, Erziehungs- oder Ausbildungsbedarf in Höhe von 2.928 Euro, der ebenfalls beiden Eltern zur Hälfte zusteht. Wenn Sie ein minderjähriges Kind alleine erziehen, können Sie auf Antrag den Anteil des anderen Elternteils auf sich übertragen lassen.

Verrechnung mit dem Kindergeld

Das Finanzamt führt bei der Veranlagung zur Einkommensteuer eine Günstigerprüfung durch. Wenn das Kindergeld nicht die steuerliche Wirkung der Freibeträge für Kinder erreicht, werden diese von Ihrem Einkommen abgezogen und mit dem bereits erhaltenen Kindergeld verrechnet.

Weitere Informationen

Weitere ausführliche Informationen zu den einzelnen Leistungen und Hilfen finden Sie auf den Internetseiten des Bundesfamilienministeriums sowie im Familienportal. Nutzen Sie auch das Infotool des Bundesfamilienministeriums, um herauszufinden, welche Familienleistungen für Sie in Frage kommen.

Bitte beachten Sie, dass diese Informationen allgemeiner Natur sind und keine individuelle Steuerberatung darstellen. Bei konkreten Fragen sollten Sie sich an das Serviceteam des Finanzamts wenden.

Kinderfreibeträge vs. Kindergeld: Welche Option ist besser?

Was sind Kinderfreibeträge und Kindergeld?

Kinderfreibeträge und Kindergeld sind zwei verschiedene Möglichkeiten, staatliche Unterstützung für Eltern zu erhalten, die Kinder haben. Der Kinderfreibetrag ist ein Betrag, der von Ihrem steuerpflichtigen Einkommen abgezogen wird und somit Ihre Steuerlast verringert. Das Kindergeld hingegen ist eine monatliche finanzielle Unterstützung, die direkt an die Eltern gezahlt wird.

Welche Option ist günstiger?

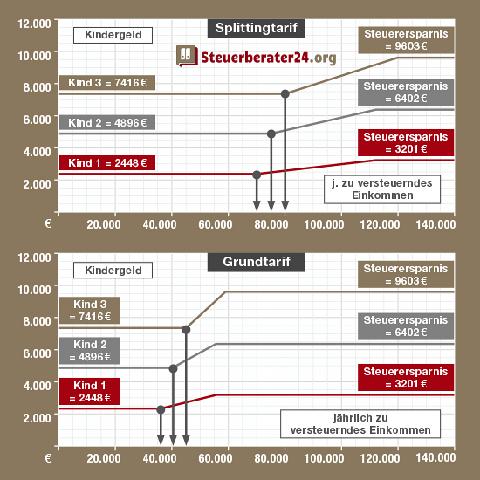

Ob der Kinderfreibetrag oder das Kindergeld günstiger für Sie ist, hängt von verschiedenen Faktoren ab, wie Ihrem Einkommen und der Anzahl Ihrer Kinder. In der Regel lohnt sich der Kinderfreibetrag eher bei höheren Einkommen, da er einen größeren steuerlichen Vorteil bietet. Das Finanzamt berechnet automatisch im Steuerbescheid, welche Option für Sie günstiger ist.

Wie funktionieren die Freibeträge für Kinder?

Der Kinderfreibetrag beträgt für das Jahr 2022 5.620 Euro und wird ab dem Jahr 2023 auf 6.024 Euro erhöht. Dieser Betrag steht beiden Elternteilen jeweils zur Hälfte zu. Zusätzlich gibt es den Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf in Höhe von 2.928 Euro, der ebenfalls beiden Elternteilen zur Hälfte zusteht.

Unter welchen Voraussetzungen können die Freibeträge genutzt werden?

Die Freibeträge für Kinder stehen Eltern bis zum 18. Lebensjahr des Kindes ohne weitere Voraussetzungen zu. Danach können sie unter bestimmten Bedingungen bis zum 25. Lebensjahr gewährt werden, beispielsweise wenn sich das Kind in einer Berufsausbildung befindet oder eine Behinderung hat.

Kann der Freibetrag auf den anderen Elternteil übertragen werden?

Ja, es ist möglich, den Freibetrag auf den anderen Elternteil zu übertragen, wenn bestimmte Voraussetzungen erfüllt sind. Dies kann beantragt werden, wenn die Eltern verheiratet sind und der andere leibliche Elternteil seine Hälfte der Freibeträge auf den erziehenden Elternteil übertragen hat.

Was ist mit dem Sonderbedarf für volljährige Kinder?

Wenn Ihr volljähriges Kind eine Schulausbildung oder Berufsausbildung absolviert und nicht mehr bei Ihnen wohnt, können Sie als Eltern einen Sonderbedarf von insgesamt 1.200 Euro steuerlich geltend machen. Dies ist jedoch nur möglich, wenn Sie entweder Kindergeld oder die steuerlichen Freibeträge für Kinder erhalten.

Insgesamt ist es wichtig zu beachten, dass sowohl der Kinderfreibetrag als auch das Kindergeld finanzielle Unterstützung für Familien bieten. Die beste Option hängt von Ihrer individuellen Situation ab und kann durch eine Günstigerprüfung des Finanzamts ermittelt werden. Es empfiehlt sich, sich bei Fragen an das Serviceteam des Finanzamts zu wenden.

Freibeträge für Kinder: Wie sie funktionieren und wer Anspruch hat

Was sind Freibeträge für Kinder?

Freibeträge für Kinder sind steuerliche Vergünstigungen, die Eltern erhalten können, wenn sie Kinder haben. Es gibt zwei Arten von Freibeträgen: den Kinderfreibetrag und den Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf. Diese Freibeträge dienen dazu, das Existenzminimum eines Kindes steuerlich freizustellen.

Wer hat Anspruch auf die Freibeträge?

Die Freibeträge stehen allen Eltern zu, deren Kinder das 18. Lebensjahr noch nicht vollendet haben. Nach Vollendung des 18. Lebensjahrs können die Freibeträge unter bestimmten Voraussetzungen bis zum 25. Lebensjahr gewährt werden, zum Beispiel wenn sich das Kind in einer Berufsausbildung befindet.

Höhe der Freibeträge

Der Kinderfreibetrag beträgt für das Jahr 2022 5.620 Euro und wird in den folgenden Jahren erhöht: 2023 auf 6.024 Euro und 2024 auf 6.384 Euro. Der Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf beträgt 2.928 Euro.

Aufteilung der Freibeträge bei verheirateten Eltern

Bei verheirateten Eltern steht beiden Elternteilen jeweils die Hälfte der Freibeträge zu. Als alleinerziehendes Elternteil können Sie unter bestimmten Voraussetzungen auch Anspruch auf den vollen Kinderfreibetrag haben.

Übertragung der Freibeträge bei getrennten Eltern

Wenn Sie von Ihrem Partner getrennt sind und Ihr Kind alleine erziehen, können Sie auf Antrag den Anteil des anderen Elternteils an den Freibeträgen auf sich übertragen lassen. In diesem Fall können Sie sogar die vollen Freibeträge für Kinder erhalten.

Weitere Voraussetzungen für die Gewährung der Freibeträge

Neben dem Alter Ihres Kindes gibt es weitere Voraussetzungen, um die Freibeträge zu erhalten. Zum Beispiel müssen Sie nachweisen, dass Ihr Kind keine eigene Einkommensquelle hat und eine Ausbildung macht oder studiert. Auch in bestimmten Übergangszeiten zwischen Ausbildungsabschnitten oder bei einem Freiwilligendienst kann der Freibetrag gewährt werden.

Günstigerprüfung durch das Finanzamt

Das Finanzamt prüft automatisch im Steuerbescheid, ob Ihnen das Kindergeld oder die Freibeträge günstiger sind. In der Regel lohnen sich die Freibeträge nur bei höheren Einkommen. Das Kindergeld und die Freibeträge können nicht gleichzeitig genutzt werden.

Weitere Informationen

Für detaillierte Informationen zu den einzelnen Leistungen und Hilfen sowie zur Berechnung der Freibeträge für Kinder können Sie sich auf den Internetseiten des Bundesfamilienministeriums sowie im Familienportal informieren. Das Infotool des Bundesfamilienministeriums kann Ihnen helfen herauszufinden, welche Familienleistungen für Sie in Frage kommen. Bei konkreten Fragen können Sie sich auch an das Serviceteam des Ministeriums wenden.

Kinderfreibeträge: Wichtige Informationen für Eltern

Was sind Kinderfreibeträge?

Die Kinderfreibeträge sind steuerliche Freibeträge, die Eltern für ihre Kinder erhalten können. Sie dienen dazu, das Existenzminimum des Kindes steuerlich freizustellen. Die Freibeträge stehen Eltern bis zum 18. Lebensjahr des Kindes ohne weitere Voraussetzungen zu. Ab dem 18. Lebensjahr können sie unter bestimmten Bedingungen bis zum 25. Lebensjahr gewährt werden, beispielsweise wenn das Kind sich in einer Berufsausbildung befindet.

Höhe der Kinderfreibeträge

Der Kinderfreibetrag beträgt im Jahr 2022 5.620 Euro und wird ab dem Jahr 2023 auf 6.024 Euro erhöht. Dieser Freibetrag steht beiden Elternteilen jeweils zur Hälfte zu. Als alleinerziehendes Elternteil haben Sie unter bestimmten Voraussetzungen auch Anspruch auf den vollen Kinderfreibetrag.

Zusätzlicher Freibetrag für Betreuungs-, Erziehungs- oder Ausbildungsbedarf

Zusätzlich zum Kinderfreibetrag gibt es einen weiteren Freibetrag in Höhe von 2.928 Euro für Betreuungs-, Erziehungs- oder Ausbildungsbedarf. Auch dieser Freibetrag steht grundsätzlich beiden Elternteilen zur Hälfte zu.

Günstigerprüfung durch das Finanzamt

Das Finanzamt prüft automatisch, ob die Freibeträge für Sie günstiger sind als das Kindergeld. Wenn dies der Fall ist, werden die Freibeträge in Ihrem Steuerbescheid berücksichtigt. Sie müssen dafür keinen gesonderten Antrag stellen.

Übertragung der Freibeträge

Unter bestimmten Voraussetzungen können die Kinderfreibeträge auch auf den anderen Elternteil übertragen werden. Dies ist beispielsweise möglich, wenn Sie mit dem leiblichen erziehenden Elternteil verheiratet sind und dieser seine Hälfte der Freibeträge auf Sie überträgt.

Weitere Informationen

Weitere ausführliche Informationen zu den Kinderfreibeträgen und anderen Leistungen für Familien finden Sie auf den Internetseiten des Bundesfamilienministeriums sowie im Familienportal. Bei konkreten Fragen können Sie sich auch an unser Serviceteam wenden. Wir freuen uns über Ihr Feedback und stehen Ihnen gerne zur Verfügung.

Steuervorteile für Familien: Alles über die Kinderfreibeträge

Was sind Kinderfreibeträge?

Die Kinderfreibeträge sind steuerliche Vergünstigungen, die Eltern erhalten können, wenn sie Kinder haben. Es gibt zwei Arten von Freibeträgen: den Kinderfreibetrag und den Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf. Diese Freibeträge können bei der Einkommensteuer geltend gemacht werden, wenn sie für die Eltern günstiger sind als das Kindergeld. Es ist jedoch nicht möglich, beide Leistungen gleichzeitig zu nutzen. In der Regel lohnt sich der Freibetrag nur bei höheren Einkommen. Das Finanzamt prüft automatisch im Steuerbescheid, ob die Freibeträge für die Eltern günstiger sind und berechnet diese entsprechend.

Wer hat Anspruch auf Kinderfreibeträge?

Die Kinderfreibeträge stehen allen Eltern bis zum 18. Lebensjahr des Kindes ohne weitere Voraussetzungen zu. Nach dem 18. Lebensjahr werden sie unter bestimmten Bedingungen bis zum 25. Lebensjahr gewährt, z.B. wenn sich das Kind in einer Berufsausbildung befindet. Der Kinderfreibetrag beträgt für das Jahr 2022 5.620 Euro und wird ab 2023 auf 6.024 Euro erhöht.

Wie werden die Freibeträge aufgeteilt?

Der Kinderfreibetrag steht beiden Elternteilen jeweils zur Hälfte zu. Als alleinerziehendes Elternteil können Sie unter bestimmten Voraussetzungen auch Anspruch auf den vollen Kinderfreibetrag haben. Zusätzlich gibt es einen Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf in Höhe von 2.928 Euro, der ebenfalls beiden Eltern grundsätzlich zur Hälfte zusteht. Wenn Sie ein minderjähriges Kind alleine erziehen, können Sie auf Antrag den Anteil des anderen Elternteils auf sich übertragen lassen.

Welche Voraussetzungen gelten für die Gewährung der Freibeträge?

Das Finanzamt entscheidet über die Gewährung der Freibeträge und führt eine Günstigerprüfung durch. Wenn das Kindergeld nicht die steuerliche Wirkung der Freibeträge erreicht, werden diese vom Einkommen abgezogen und mit dem bereits erhaltenen Kindergeld verrechnet. Die Freibeträge können normalerweise bis zum 18. Lebensjahr des Kindes beantragt werden. Danach gelten zusätzliche Voraussetzungen, um die Freibeträge weiterhin zu erhalten, z.B. wenn das Kind eine Behinderung hat oder sich in einer Ausbildung befindet.

Kann ich als Stiefelternteil Kinderfreibeträge erhalten?

Ja, unter bestimmten Voraussetzungen ist es möglich, dass Ihnen als Stiefelternteil die Kinderfreibeträge gewährt werden. Dafür müssen Sie mit dem leiblichen erziehenden Elternteil verheiratet sein und weitere Bedingungen erfüllen.

Welche Steuervorteile gibt es für volljährige Kinder in Ausbildung?

Wenn Ihr volljähriges Kind eine Schulausbildung oder Berufsausbildung absolviert und nicht mehr bei Ihnen wohnt, können Sie als Eltern einen Freibetrag von 1.200 Euro als sogenannten „Sonderbedarf“ steuerlich geltend machen. Voraussetzung dafür ist, dass Sie für das Kind entweder Kindergeld oder die steuerlichen Freibeträge erhalten.

Kann ich Kinderfreibeträge erhalten, wenn mein Kind selbst ein Kind hat?

Ja, wenn Ihr Kind die Voraussetzungen erfüllt, z.B. eine Ausbildung macht oder studiert und das 25. Lebensjahr noch nicht vollendet hat, können Sie weiterhin Kindergeld oder die steuerlichen Freibeträge für Kinder erhalten.

Diese Informationen dienen nur zur Orientierung und sollten nicht als rechtliche Beratung angesehen werden. Es wird empfohlen, sich bei konkreten Fragen an das Serviceteam des Finanzamtes zu wenden.

Zusammenfassend sind Kinderfreibeträge steuerliche Vergünstigungen, die Eltern in Deutschland erhalten, um ihre finanzielle Belastung durch die Betreuung ihrer Kinder zu verringern. Diese Freibeträge werden jährlich angepasst und basieren auf dem Einkommen der Eltern sowie dem Alter der Kinder. Sie dienen dazu, das Existenzminimum der Kinder zu sichern und deren Förderung zu unterstützen. Die Höhe der Kinderfreibeträge wirkt sich direkt auf die steuerliche Entlastung der Eltern aus.