Der Nießbrauch ist ein juristisches Konzept, das sich auf das Nutzungsrecht an einer Sache bezieht. In diesem Zusammenhang stellt sich die Frage: Was bedeutet Nießbrauch? Diese Einführung bietet eine kurze und prägnante Erklärung für diese rechtliche Bestimmung. Lesen Sie weiter, um mehr darüber zu erfahren!

Nießbrauch: Definition, Rechte und Pflichten

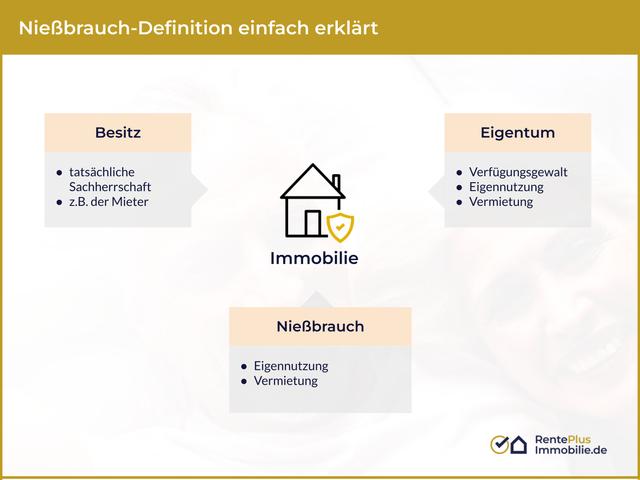

Der Begriff „Nießbrauch“ bezeichnet das Nutzungsrecht an einer Sache, meistens einer Immobilie. Es ermöglicht dem Inhaber des Nießbrauchsrechts, die Immobilie nach einem Teilverkauf oder der vorzeitigen Weitergabe an die Erben weiterhin zu bewohnen und nach eigenem Ermessen zu nutzen. Das Nießbrauchsrecht ist ein jahrhundertealtes, deutsches Recht und wird im Grundbuch eingetragen. Es kann lebenslang gelten oder befristet sein.

Im Vergleich zum üblichen Wohnrecht geht das Nießbrauchsrecht weit darüber hinaus. Während das Wohnrecht lediglich das Recht auf Bewohnung einer Immobilie bis zum Tod umfasst, gewährt das Nießbrauchsrecht zusätzliche Nutzungsrechte wie beispielsweise das Recht auf Mieteinnahmen oder das Recht auf Vermietung der Immobilie.

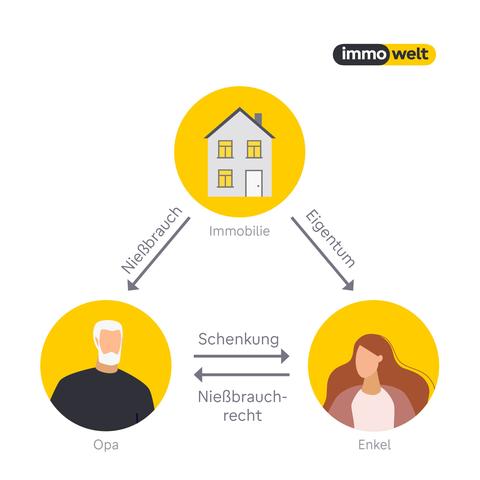

Bei einem Nießbrauchwechsel im Rahmen eines Teilverkaufs wechselt der Besitz der Immobilie den Eigentümer, während der Vorbesitzer ein lebenslanges Wohnrecht oder Kapital erhält. Alternativ kann auch ein Vorbehaltsnießbrauch vereinbart werden, bei dem der Vorbesitzer zivilrechtlich Eigentümer bleibt, aber das Recht auf Mieteinnahmen oder das Wohnrecht abgibt.

Das Nießbrauchsrecht spielt eine Rolle beim Sparen von Steuern, insbesondere bei Schenkungs- oder Erbschaftssteuer. Durch die Schenkung mit Nießbrauchsrecht wird der Wert des Nießbrauchs vom Wert der Immobilie abgezogen, wodurch mögliche Steuerzahlungen vermieden werden können. Allerdings sollte man hierbei die individuellen Freibeträge und steuerlichen Regelungen beachten und gegebenenfalls einen Steuerberater hinzuziehen.

Das Nießbrauchsrecht kann auch bei ungeliebten Erben genutzt werden, um den Pflichtteilsanspruch zu reduzieren. Durch eine Schenkung an eine andere Person wird die Erbmasse verringert, sodass nach zehn Jahren keine Ansprüche mehr geltend gemacht werden können.

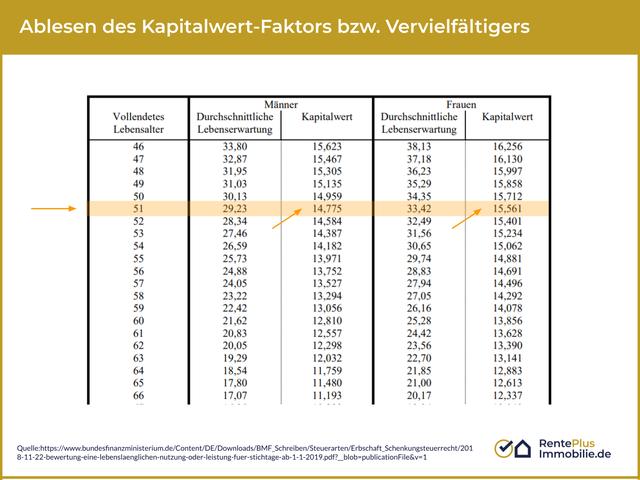

Um den Wert des Nießbrauchsrechts zu ermitteln, spielen Faktoren wie potenzielle Mieteinnahmen, Geschlecht und Alter eine Rolle. Der Jahreswert des Nießbrauchs kann durch Multiplikation mit einem Vervielfältiger ermittelt werden. Dieser Wert ist relevant für den Verkaufspreis einer Immobilie oder für die Vereinbarung einer Ablösesumme zur Löschung des Nießbrauchsrechts.

Es ist wichtig zu beachten, dass das Nießbrauchsrecht nicht vererbbar ist. Nach dem Tod des Inhabers wird der Eintrag im Grundbuch gelöscht. Es besteht jedoch die Möglichkeit, die Ausübung des Nießbrauchrechts einer dritten Person zu übertragen.

Abschließend lässt sich sagen, dass das Nießbrauchsrecht eine interessante Option für Senioren ist, um Kapital zu erhalten und trotzdem in ihrer Immobilie wohnen zu bleiben. Es bietet verschiedene Nutzungsrechte und kann beim Sparen von Steuern sowie bei der Regelung der Erbfolge eine Rolle spielen.

Nießbrauchsrecht vs. Wohnrecht: Unterschiede und Bedeutung

Das Nießbrauchsrecht und das Wohnrecht sind zwei verschiedene rechtliche Konzepte, die im Zusammenhang mit der Nutzung von Immobilien stehen. Hier sind einige wichtige Unterschiede und ihre Bedeutung:

1. Definition:

– Das Nießbrauchsrecht bezeichnet das Nutzungsrecht an einer Sache, meistens einer Immobilie.

– Das Wohnrecht hingegen ist ein Recht, in einer Immobilie zu wohnen.

2. Eintrag ins Grundbuch:

– Das Nießbrauchsrecht wird im Grundbuch eingetragen und kann lebenslang oder befristet gelten.

– Das Wohnrecht wird ebenfalls im Grundbuch eingetragen, bleibt jedoch bestehen, auch wenn die Immobilie verkauft wird.

3. Nutzungsrechte:

– Beim Nießbrauchsrecht hat der Inhaber weitreichendere Nutzungsrechte als beim Wohnrecht. Er kann die Immobilie nach eigenem Ermessen nutzen und sogar vermieten.

– Beim Wohnrecht darf der Inhaber nur in der Immobilie wohnen und hat keine weiteren Nutzungsrechte.

4. Verkaufsmöglichkeit:

– Beim Nießbrauchsrecht können Sie Ihre Immobilie verkaufen und trotzdem weiter darin wohnen bleiben.

– Beim Wohnrecht dürfen Sie Ihre Immobilie nicht verkaufen.

5. Steuerliche Aspekte:

– Das Nießbrauchsrecht kann eine Rolle spielen, um Erbschafts- oder Schenkungssteuer zu sparen.

– Das Wohnrecht hat keine Auswirkungen auf die Steuerpflicht.

6. Vererbbarkeit:

– Das Nießbrauchsrecht ist nicht vererbbar, es erlischt mit dem Tod des Inhabers.

– Das Wohnrecht kann im Todesfall auf eine andere Person übertragen werden.

Es ist wichtig, die Unterschiede zwischen Nießbrauchsrecht und Wohnrecht zu kennen, um die richtige Entscheidung für Ihre individuelle Situation zu treffen. Es empfiehlt sich, einen Experten wie einen Notar oder Steuerberater hinzuzuziehen, um alle rechtlichen und steuerlichen Aspekte zu klären.

Alternativen zum Verrentungsmodell mit Nießbrauchsrecht

Leibrente:

Eine Alternative zum Verrentungsmodell mit Nießbrauchsrecht ist die Leibrente. Dabei verkaufen Sie Ihre Immobilie an einen Käufer und erhalten im Gegenzug eine monatliche Rente, solange Sie leben. Anders als beim Nießbrauchsrecht behalten Sie jedoch kein Nutzungsrecht an der Immobilie.

Umkehrhypothek:

Bei einer Umkehrhypothek können Sie Ihr Eigenheim als Sicherheit nutzen und von einer Bank eine monatliche Rente erhalten. Die Bank erwirbt dabei jedoch einen Anteil an Ihrer Immobilie und hat im Gegenzug ein Rückforderungsrecht.

Teilverkauf:

Beim Teilverkauf verkaufen Sie einen Teil Ihrer Immobilie, behalten aber weiterhin das Recht, darin zu wohnen. Im Gegensatz zum Nießbrauchsrecht wird hierbei jedoch kein Nutzungsrecht ins Grundbuch eingetragen.

Wohn-Riester:

Die Wohn-Riester-Förderung ermöglicht es Ihnen, Ihr Eigenheim im Alter zu nutzen und trotzdem von staatlichen Zulagen und Steuervorteilen zu profitieren. Dabei wird eine Riester-Rente für die Finanzierung des Eigenheims genutzt.

Lebensversicherung:

Eine weitere Alternative ist der Abschluss einer Lebensversicherung, bei der Sie Ihre Immobilie beleihen und im Gegenzug eine lebenslange Rente erhalten. Diese Rentenzahlungen werden aus dem Verkaufserlös der Immobilie nach Ihrem Tod finanziert.

Verkauf und Umzug:

Als letzte Alternative können Sie Ihre Immobilie verkaufen und mit dem Erlös in eine kleinere, günstigere Wohnung oder ein Seniorenheim umziehen. Dadurch erhalten Sie Kapital, das Sie anderweitig nutzen können.

Es ist wichtig, sich vor einer Entscheidung für eine Alternative zum Verrentungsmodell mit Nießbrauchsrecht ausführlich beraten zu lassen, um die individuell beste Lösung zu finden.

Ermittlung des Jahreswerts beim Nießbrauch: So geht’s

Um den Jahreswert beim Nießbrauch zu ermitteln, müssen verschiedene Faktoren berücksichtigt werden. Hier sind die Schritte, die Sie dabei beachten sollten:

1. Ermitteln Sie den jährlichen Ertrag nach Abzug der Werbungskosten. Wenn Sie die Immobilie selbst nutzen, legen Sie die Miete für eine vergleichbare Wohnung oder ein Haus zugrunde und multiplizieren Sie den Wert mit 12. Dadurch erhalten Sie den Jahreswert des Nießbrauchs.

2. Falls das Objekt vermietet ist, setzen Sie die jährliche Miete als Jahreswert für den Nießbrauch an.

3. Beachten Sie die Deckelung nach § 16 des Bewertungsgesetzes (BewG). Laut dieser Regelung darf der Jahreswert nicht höher sein als der Verkehrswert der Immobilie geteilt durch 18,6.

4. Unterscheiden Sie zwischen einem lebenslangen Nießbrauch und einer zeitlich begrenzten Nutzung. Bei einem lebenslangen Nießbrauch finden Sie den Vervielfältiger in § 14 Absatz 1 Satz 4 BewG. Für eine zeitlich begrenzte Nutzung kommt der Vervielfältiger gemäß der Tabelle in § 13 BewG zum Einsatz.

5. Multiplizieren Sie den Jahreswert mit dem entsprechenden Vervielfältiger, um den Kapitalwert des Nießbrauchsrechts zu erhalten.

Als Beispiel nehmen wir einen 62-jährigen Ehemann, der seiner Frau ein Nießbrauchsrecht einräumen möchte. Laut Gutachten beträgt der Wert der Immobilie, einschließlich des Bodenwerts, 1 Million Euro. Nach Abzug der Bewirtschaftungskosten und des Liegenschaftszinssatzes belaufen sich die Mieteinnahmen im Jahr auf 30.000 Euro. Mit einem Vervielfältiger von 18,26 gemäß dem Bewertungsgesetz ergibt sich ein Kapitalwert des Nießbrauchs von 547.800 Euro.

Bitte beachten Sie, dass diese Informationen keine Steuerberatung darstellen und einen Experten nicht ersetzen können. Es wird empfohlen, einen Steuerberater hinzuzuziehen, um individuelle Fragen zu klären.

Steuervorteile durch das Nießbrauchsrecht bei Immobilien

Das Nießbrauchsrecht bei Immobilien bietet einige Steuervorteile, die es zu einer attraktiven Option für Eigentümer machen. Hier sind einige der wichtigsten Vorteile:

1. Schenkungs- und Erbschaftssteuer: Durch die Übertragung einer Immobilie mit Nießbrauchsrecht können Schenkungs- und Erbschaftssteuern vermieden oder reduziert werden. Wenn Sie die Immobilie vorzeitig an Ihre Erben weitergeben und dabei das Nießbrauchsrecht behalten, wird der Wert des Nießbrauchsrechts vom Wert der Immobilie abgezogen. Dadurch kann der Freibetrag für Schenkungen genutzt werden, was zu Steuerersparnissen führt.

2. Pflichtteilsanspruch: Das Nießbrauchsrecht kann auch verwendet werden, um den Pflichtteilsanspruch ungeliebter Erben zu reduzieren. Durch eine Schenkung an eine andere Person wird die Erbmasse verringert, sodass weniger Ansprüche geltend gemacht werden können.

3. Steuerliche Vorteile bei Vermietung: Wenn Sie das Nießbrauchsrecht nutzen, um eine Immobilie zu vermieten, können Sie von steuerlichen Vorteilen profitieren. Die Mieteinnahmen müssen nicht versteuert werden, während gleichzeitig Instandhaltungskosten steuerlich abgesetzt werden können.

4. Schneller Zugang zum Kapital: Das Nießbrauchsrecht ermöglicht es Ihnen, schnell an Kapital zu kommen, indem Sie Ihre Immobilie verkaufen und trotzdem darin wohnen bleiben. Dies kann besonders für Senioren interessant sein, die finanzielle Unterstützung benötigen, aber nicht aus ihrem Zuhause ausziehen möchten.

Es ist wichtig zu beachten, dass diese Informationen keine Steuerberatung darstellen und dass es ratsam ist, einen Steuerberater hinzuzuziehen, um Ihre individuelle Situation zu bewerten und mögliche Steuervorteile zu maximieren.

Was Sie über das Nießbrauchsrecht bei einer Schenkung oder Vererbung wissen sollten

Das Nießbrauchsrecht ist ein jahrhundertealtes, deutsches Recht und ermöglicht es Ihnen, Ihre Immobilie nach einem Teilverkauf oder der vorzeitigen Weitergabe an Ihre Erben weiterhin zu bewohnen und nach eigenem Ermessen zu nutzen. Es wird im Grundbuch eingetragen und kann lebenslang gelten oder befristet sein.

Wenn Sie sich für das Nießbrauchsrecht entscheiden, können Sie Ihre Immobilie verkaufen und trotzdem weiter darin wohnen bleiben. Neben der potenziellen Geldquelle gibt es noch weitere Gründe, sich für dieses Modell zu entscheiden. Das Nießbrauchsrecht spielt eine Rolle, wenn es darum geht, Erbschafts- oder Schenkungssteuer zu sparen.

Beim Nießbrauch handelt es sich um das Nutzungsrecht an einer Sache, meistens einer Immobilie. Oft ist auch der Nießbrauch beim Erbe von Bedeutung, wenn Haus oder Wohnung schon zu Lebzeiten des Besitzers an die Angehörigen weitergegeben werden. Das Nießbrauchsrecht kann jedoch auch an eine nicht verwandte Person erfolgen – zum Beispiel, wenn Sie Ihr Objekt verkaufen, aber darin wohnen bleiben möchten.

Es gibt verschiedene Arten von Nießbrauch: Beim lebenslangen Nießbrauch wechselt der Besitz den Eigentümer, gleichzeitig erhalten Sie das Nutzungsrecht an der Immobilie. Diese Art des Nießbrauchs wählen Sie, wenn Ihr Sohn oder Ihre Tochter Eigentümer Ihres Hauses wird, Sie aber das lebenslange Wohnrecht erhalten möchten oder Kapital erhalten wollen. Sie können auch den Nießbrauch für eine Wohnung nutzen, in der Sie selbst nicht leben. So behalten Sie bei der Übertragung das Recht auf die Mieteinnahmen.

Beim Vorbehaltsnießbrauch bleiben Sie zivilrechtlich der Eigentümer, geben aber das Recht auf Mieteinnahmen oder das Wohnrecht ab. Die von Ihnen bedachte Person kann in der Immobilie wohnen oder das Objekt vermieten. In beiden Fällen gibt es steuerliche Vorteile zu beachten.

Das Nießbrauchsrecht hat auch Auswirkungen auf die Schenkungs- und Erbschaftssteuer. Durch die Schenkung an eine andere Person reduziert sich die Erbmasse, was dazu beitragen kann, Steuern zu sparen. Es gibt Freibeträge bei der Schenkungssteuer, die je nach Verwandtschaftsverhältnis variieren.

Beim Nießbrauch als Option beim Erbe bleibt jedoch der Pflichtteilsanspruch bestehen. Nach zehn Jahren können keine Ansprüche mehr geltend gemacht werden.

Um den Wert des Nießbrauchsrechts zu ermitteln, müssen potenzielle Mieteinnahmen sowie Alter und Geschlecht berücksichtigt werden. Der Wert des Nießbrauchsrechts ist wichtig, um den Verkaufspreis einer Immobilie angemessen festzulegen und um Ablösesummen bei Löschung des Nießbrauchsrechts zu vereinbaren.

Es ist ratsam, einen Experten hinzuzuziehen, um Fragen zur Steuerberatung und zur Bewertung des Nießbrauchsrechts zu klären.

Das Nießbrauchrecht ist nicht vererbbar, kann aber auf eine dritte Person übertragen werden. Der Eintrag im Grundbuch wird nach Vorlage der Sterbeurkunde gelöscht.

Zusammenfassend lässt sich sagen, dass der Nießbrauch ein Nutzungsrecht ist, das einer Person gewährt wird, während eine andere Person Eigentümer bleibt. Der Nießbraucher hat das Recht, die Immobilie zu nutzen und davon zu profitieren. Dieses Recht endet jedoch mit dem Tod des Nießbrauchers oder nach Ablauf einer festgelegten Frist. Der Nießbrauch kann für verschiedene Zwecke vereinbart werden, wie zum Beispiel Wohnrecht oder Ertragsrecht. Es ist wichtig, die genauen Bedingungen und Einschränkungen des Nießbrauchsvertrags zu verstehen, um mögliche Missverständnisse zu vermeiden.