Der Grundsteuermessbetrag ist ein wichtiger Begriff im deutschen Steuerrecht. Er gibt den Wert eines Grundstücks oder einer Immobilie an, auf dem die Grundsteuer basiert. In diesem Artikel werden wir genauer erklären, was der Grundsteuermessbetrag bedeutet und wie er berechnet wird.

Die Bedeutung des Grundsteuermessbetrags für die Berechnung der Grundsteuer

Der Grundsteuermessbetrag als wichtiger Faktor

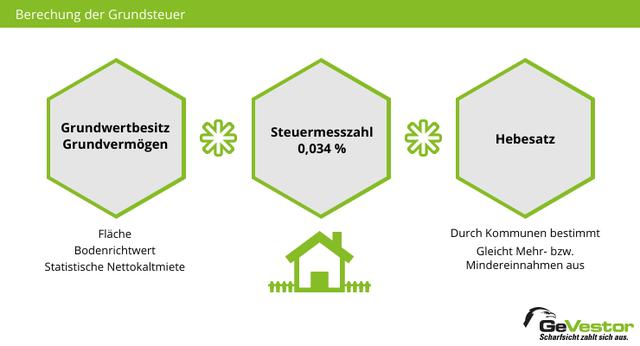

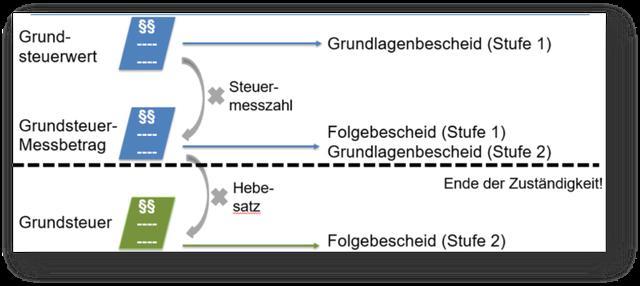

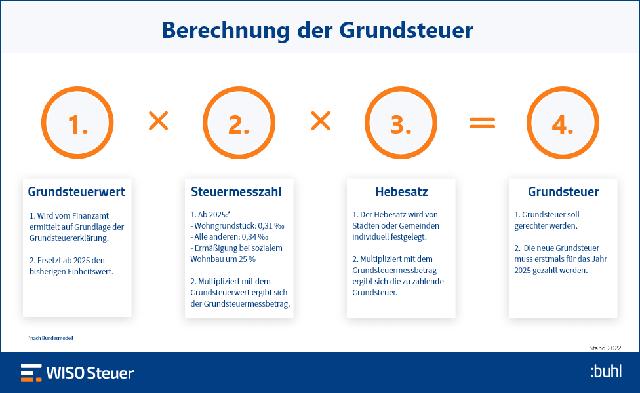

Der Grundsteuermessbetrag ist neben dem Einheitswert und dem Grundsteuer-Hebesatz ein entscheidender Faktor für die Berechnung der Grundsteuer. Er wird mithilfe der Grundsteuermesszahl auf den Einheitswert des Grundstücks angewendet. Der Einheitswert bezieht sich dabei auf den Verkehrswert der Immobilie, während der Hebesatz von den Gemeinden festgelegt wird. Die Grundsteuermesszahl hingegen wird vom Bund vorgegeben und ist abhängig von der Art des Grundstücks.

Berechnung des Grundsteuermessbetrags

Um den Grundsteuermessbetrag zu berechnen, benötigt man sowohl den Einheitswert als auch die entsprechende Grundsteuermesszahl. Die Formel lautet:

Grundsteuermessbetrag = Einheitswert x Grundsteuermesszahl

Berechnung der jährlichen Grundsteuer

Mit Hilfe des ermittelten Grundsteuermessbetrags kann nun die jährliche Grundsteuer für die Immobilie berechnet werden. Die Formel hierfür lautet:

Jährliche Grundsteuer = Grundsteuermessbetrag x Hebesatz/100

Es ist wichtig zu beachten, dass sowohl der Einheitswert als auch die grundstücksspezifische Messzahl bei der Berechnung eine Rolle spielen. Die Messzahl variiert je nach Art des Grundstücks. Um den Grundsteuermessbetrag für Ihre Immobilie zu ermitteln, multiplizieren Sie einfach die entsprechende Messzahl mit dem Einheitswert.

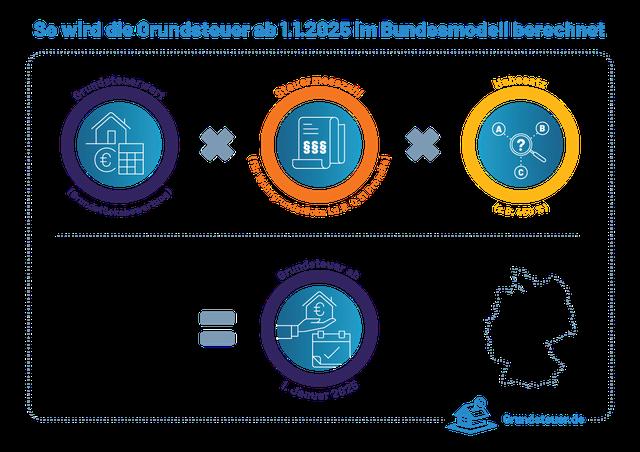

Ab 2025 tritt eine Reform der Grundsteuer in Kraft, bei der für alle bebauten und unbebauten Grundstücke eine einheitliche Grundsteuermesszahl von 0,34 Promille gilt. Ausnahmen gibt es lediglich für Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum, bei denen eine Messzahl von 0,31 ‰ angesetzt wird. Bis zur Reform gelten die angegebenen Werte für die Berechnung der Grundsteuer.

Grundsteuermessbetrag: Ein wichtiger Faktor bei der Grundsteuerberechnung

Was ist der Grundsteuermessbetrag?

Der Grundsteuermessbetrag ist ein entscheidender Faktor bei der Berechnung der Grundsteuer. Neben dem Einheitswert und dem Grundsteuer-Hebesatz spielt er eine maßgebliche Rolle. Der Grundsteuermessbetrag wird durch die Multiplikation des Einheitswerts mit der Grundsteuermesszahl ermittelt.

Wie wird der Grundsteuermessbetrag berechnet?

Um den Grundsteuermessbetrag zu berechnen, benötigt man den Einheitswert und die entsprechende Grundsteuermesszahl. Die Formel lautet: Grundsteuermessbetrag = Einheitswert x Grundsteuermesszahl. Der Wert für den Einheitswert bezieht sich auf den Verkehrswert der Immobilie, während die Gemeinden den Hebesatz festlegen.

Welche Rolle spielt die Grundstücksart bei der Berechnung des Grundsteuermessbetrags?

Die Höhe der Grundsteuermesszahl hängt von der Art des Grundstücks ab und wird vom Bund vorgegeben. Je nachdem, um welche Art von Grundstück es sich handelt, fällt die Messzahl unterschiedlich aus. Für bebauten und unbebauten Grundstücken gilt ab 2025 eine einheitliche Messzahl von 0,34 Promille. Es gibt jedoch Ausnahmen für bestimmte Arten von Immobilien wie Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum, für die eine Messzahl von 0,31 ‰ angesetzt wird.

Wie wird die Grundsteuer mit Hilfe des Grundsteuermessbetrags berechnet?

Mit Hilfe des Grundsteuermessbetrags kann die jährliche Grundsteuer für die Immobilie berechnet werden. Die Formel lautet: Jährliche Grundsteuer = Grundsteuermessbetrag x Hebesatz/100. Der Hebesatz wird von den Gemeinden festgelegt und variiert je nach Standort. Meistens wird die Grundsteuer für ein ganzes Kalenderjahr bestimmt und kann entweder einmal jährlich oder quartalsweise gezahlt werden.

Was ändert sich ab 2025 bezüglich der Grundsteuerberechnung?

Ab 2025 tritt eine Reform der Grundsteuer in Kraft, da das gegenwärtige System als nicht mehr zeitgemäß und verfassungswidrig angesehen wird. Bis dahin gelten jedoch weiterhin die angegebenen Werte für die Berechnung der Grundsteuer.

Es ist ratsam, sich bei Fragen zur Baufinanzierung an Spezialisten zu wenden. Unsere Berater vor Ort stehen Ihnen gerne zur Verfügung und begleiten Sie von der ersten Idee bis zur finalen Unterschrift bei Ihrer Baufinanzierung. Sie haben Zugriff auf Angebote von über 600 namhaften Banken und können Ihnen aktuelle Finanzierungsvorschläge passend zu Ihrem künftigen Eigenheim unterbreiten. Weitere Informationen zum Thema Baufinanzierung finden Sie in unserem Ratgeber „Baukosten – Diese Ausgaben kommen bei einem Hausbau auf Sie zu!“.

Wie wird der Grundsteuermessbetrag ermittelt und wofür wird er verwendet?

Ermittlung des Grundsteuermessbetrags

Der Grundsteuermessbetrag wird durch Multiplikation des Einheitswerts mit der Grundsteuermesszahl berechnet. Der Einheitswert bezieht sich auf den Verkehrswert der Immobilie, während die Grundsteuermesszahl von der Art des Grundstücks abhängig ist und vom Bund vorgegeben wird. Die Formel zur Berechnung lautet: Grundsteuermessbetrag = Einheitswert x Grundsteuermesszahl.

Verwendung des Grundsteuermessbetrags

Der Grundsteuermessbetrag ist ein wichtiger Faktor bei der Berechnung der Grundsteuer. Mit Hilfe dieses Betrags kann die jährliche Grundsteuer für die Immobilie ermittelt werden. Dazu wird der Grundsteuermessbetrag mit dem Hebesatz, der von den Gemeinden festgelegt wird, multipliziert und durch 100 geteilt. Die Formel zur Berechnung lautet: Jährliche Grundsteuer = Grundsteuermessbetrag x Hebesatz/100.

Der Grundsteuermessbetrag dient somit als Berechnungsfaktor für die Ermittlung der jährlichen Grundsteuer einer Immobilie. Es handelt sich dabei um eine Steuer, die in der Regel einmal jährlich oder quartalsweise gezahlt wird. Der Wert des Grundsteuermessbetrags hängt sowohl vom Einheitswert als auch von der grundstücksspezifischen Grundsteuermesszahl ab. Ab 2025 gilt für alle bebauten und unbebauten Grundstücke eine einheitliche Grundsteuermesszahl von 0,34 Promille, mit Ausnahmen für bestimmte Grundstücksarten wie Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum, für die eine Grundsteuermesszahl von 0,31 ‰ angesetzt wird.

Die Berechnung des Grundsteuermessbetrags und die Verwendung der Grundsteuer dienen der Finanzierung öffentlicher Aufgaben und Leistungen in den Gemeinden. Die Einnahmen aus der Grundsteuer werden beispielsweise für Infrastrukturmaßnahmen, Bildungseinrichtungen oder soziale Projekte verwendet.

Der Zusammenhang zwischen Einheitswert, Grundsteuermesszahl und Grundsteuermessbetrag

Einheitswert

Der Einheitswert ist ein wichtiger Faktor bei der Berechnung der Grundsteuer. Er bezieht sich auf den Verkehrswert einer Immobilie und wird verwendet, um den Grundsteuermessbetrag zu ermitteln. Der Einheitswert wird durch verschiedene Faktoren bestimmt, wie zum Beispiel die Größe des Grundstücks, die Lage und die Art der Nutzung.

Grundsteuermesszahl

Die Grundsteuermesszahl ist abhängig von der Art des Grundstücks und wird vom Bund vorgegeben. Sie dient dazu, den Grundsteuermessbetrag zu berechnen. Je nach Art des Grundstücks fällt die Grundsteuermesszahl unterschiedlich aus. Ab 2025 gilt für alle bebauten und unbebauten Grundstücke eine einheitliche Messzahl von 0,34 Promille. Es gibt jedoch Ausnahmen für bestimmte Arten von Immobilien wie Ein- und Zweifamilienhäuser oder Mietwohngrundstücke, für die eine niedrigere Messzahl von 0,31 ‰ angesetzt wird.

Grundsteuermessbetrag

Der Grundsteuermessbetrag wird mit Hilfe der Grundsteuermesszahl auf den Einheitswert des Grundstücks berechnet. Die Formel lautet: Grundsteuermessbetrag = Einheitswert x Grundsteuermesszahl. Dieser Betrag dient als Berechnungsfaktor für die Grundsteuer. Um die jährliche Grundsteuer zu ermitteln, wird der Grundsteuermessbetrag mit dem Hebesatz der Gemeinde multipliziert und durch 100 geteilt.

Der Zusammenhang zwischen Einheitswert, Grundsteuermesszahl und Grundsteuermessbetrag ist also entscheidend für die Berechnung der Grundsteuer. Der Einheitswert gibt den Verkehrswert der Immobilie an, die Grundsteuermesszahl wird vom Bund vorgegeben und hängt von der Art des Grundstücks ab, und der Grundsteuermessbetrag wird mit Hilfe dieser beiden Faktoren berechnet. Die Reform der Grundsteuer ab 2025 soll eine gerechtere Berechnung ermöglichen, da die gegenwärtige Methode als verfassungswidrig angesehen wird.

Die Rolle des Grundsteuermessbetrags bei der Bestimmung der jährlichen Grundsteuer

Der Grundsteuermessbetrag als wichtiger Faktor

Der Grundsteuermessbetrag spielt eine entscheidende Rolle bei der Berechnung der jährlichen Grundsteuer. Zusammen mit dem Einheitswert und dem Grundsteuer-Hebesatz bildet er die Grundlage für die Ermittlung der Steuerlast. Der Grundsteuermessbetrag wird mithilfe der Grundsteuermesszahl auf den Einheitswert des Grundstücks berechnet.

Einflussfaktoren auf den Grundsteuermessbetrag

Der Einheitswert eines Grundstücks bezieht sich auf den Verkehrswert der Immobilie, während der Hebesatz von den Gemeinden festgelegt wird. Die Grundsteuermesszahl hingegen wird vom Bund vorgegeben und ist abhängig von der Art des Grundstücks. Je nachdem, ob es sich um ein Zweifamilienhaus oder ein Mietwohngrundstück handelt, fällt die Messzahl unterschiedlich aus.

Berechnung der jährlichen Grundsteuer

Um die jährliche Grundsteuer zu berechnen, multipliziert man den Grundsteuermessbetrag mit dem Hebesatz und teilt das Ergebnis durch 100. Dabei ergibt sich die Formel: Jährliche Grundsteuer = Grundsteuermessbetrag x Hebesatz/100. Der so ermittelte Betrag stellt die zu zahlende Steuer für das jeweilige Kalenderjahr dar.

Grundsteuerreform ab 2025

Ab dem Jahr 2025 tritt eine Reform der Grundsteuer in Kraft. Die aktuelle Berechnungsmethode wird als nicht mehr zeitgemäß und verfassungswidrig angesehen. Im Zuge der Reform gilt für alle bebauten und unbebauten Grundstücke eine einheitliche Grundsteuermesszahl von 0,34 Promille. Ausnahmen gibt es lediglich für Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum, für die eine Messzahl von 0,31 ‰ angesetzt wird.

Zahlungsmodalitäten der Grundsteuer

Die Grundsteuer kann entweder einmal jährlich oder quartalsweise gezahlt werden. In den meisten Fällen wird sie jedoch für das gesamte Kalenderjahr festgelegt. Es ist wichtig zu beachten, dass der Grundsteuermessbetrag lediglich ein Berechnungsfaktor ist und die tatsächliche Steuerlast von weiteren Faktoren wie dem Hebesatz abhängt.

Änderungen ab 2025: Neue Regelungen für den Grundsteuermessbetrag

Einführung einer einheitlichen Grundsteuermesszahl

Ab dem Jahr 2025 wird eine grundlegende Reform der Grundsteuer in Kraft treten. Eine der wichtigsten Änderungen betrifft den Grundsteuermessbetrag. Bisher war die Grundsteuermesszahl abhängig von der Art des Grundstücks und wurde vom Bund vorgegeben. Mit der Reform wird eine einheitliche Grundsteuermesszahl eingeführt, die für alle bebauten und unbebauten Grundstücke gilt. Diese beträgt 0,34 Promille.

Ausnahmen für bestimmte Immobilienarten

Für Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum gelten jedoch weiterhin gesonderte Regelungen. Hier wird eine niedrigere Grundsteuermesszahl von 0,31 ‰ angesetzt. Diese Ausnahmen sollen insbesondere Familien und Mieter entlasten.

Grundsteuerreform aufgrund verfassungsrechtlicher Bedenken

Die Reform der Grundsteuer ist notwendig geworden, da das bisherige Berechnungsverfahren als nicht mehr zeitgemäß und verfassungswidrig angesehen wurde. Die neue Regelung soll gerechter und transparenter sein. Ab 2025 werden daher alle Immobilienbesitzer nach den neuen Vorgaben ihren Grundsteuermessbetrag berechnen müssen.

Diese Änderungen haben Auswirkungen auf die Berechnung der jährlichen Grundsteuer. Der Grundsteuermessbetrag wird weiterhin mit dem Hebesatz multipliziert, um die endgültige Höhe der Grundsteuer zu ermitteln. Es ist ratsam, sich frühzeitig über die neuen Regelungen zu informieren und gegebenenfalls eine Beratung in Anspruch zu nehmen, um die Auswirkungen auf die persönliche finanzielle Situation abschätzen zu können.

Der Grundsteuermessbetrag ist ein wichtiger Faktor zur Berechnung der Grundsteuer. Er basiert auf verschiedenen Einflussfaktoren wie dem Einheitswert und dem Steuermessbetrag. Die genaue Bestimmung kann komplex sein, daher ist es ratsam, sich an einen Experten zu wenden. Eine korrekte Berechnung des Grundsteuermessbetrags ist entscheidend für eine gerechte Besteuerung von Immobilienbesitzern.