Die Berechnung der Grundsteuer in Bayern hängt von der Wohnfläche ab. Doch was zählt eigentlich zur Wohnfläche? In diesem Artikel werden wir die wichtigsten Aspekte beleuchten und Ihnen einen Überblick darüber geben, welche Räume zur Wohnfläche gezählt werden und welche nicht. Erfahren Sie alles, was Sie über die Grundsteuer in Bayern wissen müssen.

Grundsteuer in Bayern: Was zählt zur Wohnfläche?

Die Berechnung der Grundsteuer B für Wohngrundstücke in Bayern erfolgt ab 2025 nach einem wertunabhängigen Flächenmodell. Im Gegensatz zum Bundesmodell spielt dabei der Bodenrichtwert keine Rolle. Relevant sind lediglich die Flächen von Grund und Boden sowie die Wohn- oder Nutzflächen von Gebäuden.

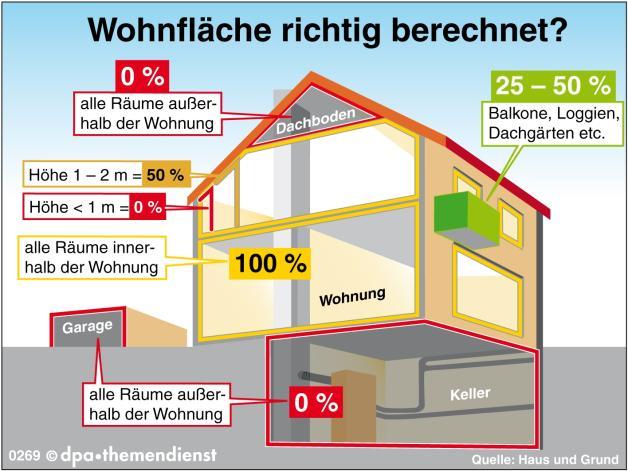

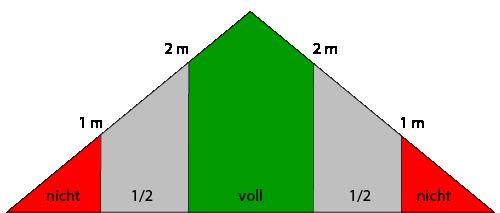

Gemäß der Wohnflächenverordnung gelten alle Flächen innerhalb einer Wohnung, einschließlich Wintergärten, Balkone und Terrassen als Wohnfläche. Auch ein häusliches Arbeitszimmer wird dazu gezählt. Balkon- und Terrassenflächen werden in der Regel zu einem Viertel zur Wohnfläche gerechnet, während Wintergärten zur Hälfte zählen. Die Höhe eines Raums ist ebenfalls relevant: Ist die lichte Höhe geringer als zwei Meter, aber höher als ein Meter, wird der Raum nur zu 50 Prozent als Wohnfläche angerechnet. Alles über zwei Meter gilt als volle Wohnfläche, während alles unter einem Meter gar nicht zur Wohnfläche gehört.

Nicht zur Wohnfläche gehören hingegen Kellerräume, Abstellräume außerhalb der Wohnung, Waschräume, Heizungsräume und Garagen. Ebenfalls nicht einbezogen werden Schornsteine, freistehende Pfeiler und Säulen sowie Bekleidungen, sofern sie höher als 1,50 Meter sind und eine Grundfläche von mehr als 0,1 Quadratmeter haben. Treppen mit mehr als drei Stufen zählen ebenfalls nicht zur Wohnfläche.

Es ist wichtig, diese Unterscheidungen bei der Berechnung der Grundsteuer in Bayern zu beachten, da sie Einfluss auf den Äquivalenzzahl-Multiplikator haben. Je nach Art des Äquivalenzbetrags wird dieser im zweiten Schritt mit einer anderen Grundsteuermesszahl multipliziert: Bei Grund und Boden sowie Nutzflächen beträgt diese 100 Prozent, bei Wohnflächen 70 Prozent. Bei sozialem Wohnungsbau und Baudenkmälern greift ein zusätzlicher Abschlag von 25 Prozent.

Die genaue Berechnung der Grundsteuer kann anhand eines Beispiels verdeutlicht werden: Angenommen wird ein Einfamilienhaus mit einer Grundstücksfläche von 600 Quadratmetern und einer Wohnfläche von 160 Quadratmetern. Als Hebesatz der Gemeinde werden 400 Prozent angenommen. Die Berechnung erfolgt in mehreren Schritten, wobei die Flächen mit den entsprechenden Äquivalenzzahlen multipliziert und anschließend mit den Grundsteuermesszahlen verrechnet werden. Am Ende ergibt sich der Grundsteuermessbetrag, der wiederum mit dem individuellen Hebesatz der Gemeinde multipliziert wird.

Um die Grundsteuererklärung in Bayern abzugeben, stehen verschiedene Möglichkeiten zur Verfügung. Eine Option besteht darin, das Elster-Formular zu nutzen, welches für jedes Bundesland passende elektronische Formulare bereitstellt. Für Bayern finden Sie diese auf der Elster-Website.

Alternativ können Sie die Grundsteuererklärung auch komplett analog ausfüllen, indem Sie sich ein Papier-Formular bei Ihrem Finanzamt oder der Gemeindeverwaltung besorgen und es handschriftlich ausfüllen.

Es ist wichtig zu beachten, dass die Grundsteuerreform aufkommensneutral sein soll. Das bedeutet, dass Kommunen nach der Neuberechnung ab 2025 insgesamt nicht mehr Grundsteuer einnehmen sollen als vorher. Dafür sollen sie ihren Hebesatz entsprechend anpassen. Dennoch kann es innerhalb einer Kommune zu Verschiebungen der Grundsteuerlast kommen, wobei einige Besitzer von Häusern und Eigentumswohnungen mehr zahlen werden als zuvor und andere weniger. Dies gilt sowohl für das Landesmodell von Bayern als auch für das Bundesmodell.

Wohnfläche für die Grundsteuer in Bayern: Was wird berücksichtigt?

Was zählt zur Wohnfläche für die Grundsteuer in Bayern?

Für die Berechnung der Grundsteuer B in Bayern werden alle Flächen innerhalb einer Wohnung als Wohnfläche berücksichtigt. Dazu gehören auch Wintergärten, Balkone und Terrassen. Ein häusliches Arbeitszimmer wird ebenfalls zur Wohnfläche gezählt. Balkon- und Terrassenflächen werden normalerweise zu einem Viertel, Wintergärten zur Hälfte der Wohnfläche zugerechnet.

Wie wird die lichte Höhe bei der Berechnung der Wohnfläche berücksichtigt?

Die lichte Höhe eines Raums spielt bei der Berechnung der Wohnfläche eine Rolle. Ist die lichte Höhe geringer als zwei Meter, aber höher als ein Meter, wird der Raum nur zu 50 Prozent als Wohnfläche gezählt. Alles über zwei Meter gilt als volle Wohnfläche, während alles unter einem Meter gar nicht zur Wohnfläche gehört.

Welche Räume gehören nicht zur Wohnfläche für die Grundsteuer in Bayern?

Nicht zur Wohnfläche gehören Kellerräume, Abstellräume außerhalb der Wohnung, Waschräume, Heizungsräume und Garagen. Auch Schornsteine, freistehende Pfeiler und Säulen sowie Bekleidungen mit einer Höhe von mehr als 1,50 Metern und einer Grundfläche von mehr als 0,1 Quadratmetern werden nicht zur Wohnfläche gezählt. Treppen mit mehr als drei Stufen gehören ebenfalls nicht zur Wohnfläche.

Wo finde ich die Formulare für die Grundsteuererklärung in Bayern?

Die passenden elektronischen Formulare für die Grundsteuererklärung in Bayern finden Sie auf der Elster-Website. Alternativ können Sie auch ein Papier-Formular bei Ihrem Finanzamt oder der Gemeindeverwaltung besorgen und es handschriftlich ausfüllen.

Bitte beachten Sie, dass sich die Informationen auf den offiziellen Websites des Bayerischen Landesamts für Steuern sowie der Elster-Website befinden und von uns sorgfältig recherchiert wurden.

Berechnung der Grundsteuer in Bayern: Das Flächenmodell erklärt

Die Berechnung der Grundsteuer B in Bayern erfolgt nach einem wertunabhängigen Flächenmodell. Im Gegensatz zum Bundesmodell spielt der Bodenrichtwert dabei keine Rolle. Relevant sind lediglich die Flächen von Grund und Boden sowie die Wohn- oder Nutzflächen von Gebäuden.

Die Flächen werden jeweils mit sogenannten Äquivalenzzahlen multipliziert, um Äquivalenzbeträge für Grund und Boden, Wohnfläche und Nutzfläche zu ermitteln. Dabei beträgt die Äquivalenzzahl für Grund und Boden sowie Nutzflächen 100 Prozent, während sie für Wohnflächen 70 Prozent beträgt. Bei sozialem Wohnungsbau und Baudenkmälern wird ein zusätzlicher Abschlag von 25 Prozent gewährt.

Der berechnete Grundsteuermessbetrag wird schließlich mit dem individuellen Hebesatz der Gemeinde multipliziert, um die endgültige Grundsteuer zu ermitteln.

Ein Beispiel des Bayerischen Landesamts für Steuern verdeutlicht die Berechnung: Angenommen wird ein Einfamilienhaus mit einer Grundstücksfläche von 600 Quadratmetern und einer Wohnfläche von 160 Quadratmetern. Als Hebesatz der Gemeinde werden 400 Prozent angenommen.

Zunächst werden die 600 Quadratmeter Grund und Boden mit einer Äquivalenzzahl von 0,04 Euro pro Quadratmeter multipliziert, was einen Betrag von 24 Euro ergibt. Dieser Betrag wird anschließend mit der Grundsteuermesszahl von 100 Prozent multipliziert, sodass sich weiterhin 24 Euro ergeben.

Die 160 Quadratmeter Wohnfläche hingegen werden mit 0,50 Euro pro Quadratmeter multipliziert, was einen Betrag von 80 Euro ergibt. Dieser Betrag wird wiederum mit der geringeren Grundsteuermesszahl von 70 Prozent multipliziert, sodass sich ein Betrag von 56 Euro ergibt.

Die Summe dieser beiden Grundsteuermessbeträge (24 Euro und 56 Euro) wird im letzten Schritt noch mit dem Hebesatz von 400 Prozent multipliziert. Das Ergebnis ist eine jährliche Grundsteuer von 320 Euro.

Es ist wichtig zu beachten, dass die Wohnfläche gemäß der Wohnflächenverordnung definiert ist. Dazu gehören alle Flächen innerhalb einer Wohnung sowie Wintergärten, Balkone und Terrassen. Ein häusliches Arbeitszimmer zählt ebenfalls zur Wohnfläche. Balkon- und Terrassenflächen werden in der Regel zu einem Viertel und Wintergärten zur Hälfte der Wohnfläche zugerechnet. Die lichte Höhe eines Raums spielt auch eine Rolle bei der Bestimmung seiner Zugehörigkeit zur Wohnfläche.

Um die Grundsteuererklärung in Bayern abzugeben, können Sie entweder die elektronischen Formulare über Elster verwenden oder ein Papier-Formular bei Ihrem Finanzamt oder der Gemeindeverwaltung besorgen und es handschriftlich ausfüllen.

Die Grundsteuerreform soll aufkommensneutral sein, was bedeutet, dass die Kommunen insgesamt nicht mehr Grundsteuer einnehmen sollen als zuvor. Die Anpassung der Hebesätze kann jedoch zu Verschiebungen der Grundsteuerlasten innerhalb einer Kommune führen. Einige Besitzer von Häusern und Eigentumswohnungen werden möglicherweise mehr zahlen müssen, während andere weniger zahlen werden.

Quellen:

– Bayerisches Landesamt für Steuern

– Wohnflächenverordnung

– Elster

Grundsteuererklärung in Bayern: Wie kann sie abgegeben werden?

1. Elektronische Abgabe über Elster

Die Grundsteuererklärung in Bayern kann elektronisch über das Elster-Portal abgegeben werden. Hierfür stehen spezielle elektronische Formulare zur Verfügung, die für jedes Bundesland angepasst sind. Die entsprechenden Formulare für Bayern finden Sie auf der Elster-Website.

2. Papierformular beim Finanzamt oder der Gemeindeverwaltung besorgen

Alternativ können Sie die Grundsteuererklärung auch komplett analog abgeben, indem Sie sich ein Papier-Formular bei Ihrem Finanzamt oder der Gemeindeverwaltung besorgen und es handschriftlich ausfüllen.

Es ist wichtig zu beachten, dass die Grundsteuererklärung fristgerecht eingereicht werden muss. Eine Fristverlängerung aufgrund drohender Steuerausfälle ist nicht vorgesehen.

Bei Fragen zur Ausfüllung der Grundsteuererklärung können Sie sich an Ihr Finanzamt oder Ihre Gemeindeverwaltung wenden.

Formulare für die Grundsteuererklärung in Bayern: Wo finden Sie diese?

Um Ihre Grundsteuererklärung in Bayern abzugeben, benötigen Sie die entsprechenden Formulare. Diese können Sie entweder online oder analog erhalten.

Online

Die einfachste und schnellste Möglichkeit, die Formulare für die Grundsteuererklärung in Bayern zu finden, ist über das Elster-Portal. Elster bietet für jedes Bundesland passende elektronische Formulare an. Die spezifischen Formulare für Bayern finden Sie auf der Webseite von Elster.

Analog

Wenn Sie lieber analog arbeiten möchten, haben Sie zwei Optionen:

1. Finanzamt: Sie können ein Papier-Formular bei Ihrem örtlichen Finanzamt besorgen. Dort erhalten Sie das entsprechende Formular zur Grundsteuererklärung.

2. Gemeindeverwaltung: Alternativ können Sie auch bei Ihrer Gemeindeverwaltung nachfragen. Diese stellt Ihnen ebenfalls ein Papier-Formular zur Verfügung, das Sie handschriftlich ausfüllen können.

Egal ob online oder analog – stellen Sie sicher, dass alle erforderlichen Angaben vollständig und korrekt gemacht werden, um eventuelle Probleme oder Verzögerungen zu vermeiden.

Neuberechnung der Grundsteuer in Bayern: Das wertunabhängige Flächenmodell erklärt

Die Grundsteuer B, also die Grundsteuer auf Wohngrundstücke, wird in Bayern künftig nach einem wertunabhängigen Flächenmodell berechnet. Anders als beim Bundesmodell spielt der Bodenrichtwert dabei keine Rolle. Relevant sind nur die Flächen von Grund und Boden sowie die Wohn- oder Nutzflächen von Gebäuden.

Die Flächen werden jeweils mit sogenannten Äquivalenzzahlen multipliziert. Diese betragen: Das Ergebnis der Rechnung sind Äquivalenzbeträge für Grund und Boden, für die Wohnfläche und die Nutzfläche. Je nach Art des Äquivalenzbetrags wird dieser im zweiten Schritt mit einer anderen Grundsteuermesszahl multipliziert: Bei Grund und Boden sowie Nutzflächen beträgt diese 100 Prozent, bei Wohnflächen 70 Prozent. Bei sozialem Wohnungsbau und Baudenkmälern greift ein zusätzlicher Abschlag von 25 Prozent.

Das Ergebnis daraus ist der Grundsteuermessbetrag, der wiederum in einem letzten Schritt mit dem individuellen Hebesatz der Gemeinde multipliziert wird. So ergibt sich letztlich die Grundsteuer.

Ein Beispiel des Bayerischen Landesamts für Steuern veranschaulicht die Berechnung: Angenommen wird ein Einfamilienhaus mit einer Grundstücksfläche von 600 Quadratmetern und einer Wohnfläche von 160 Quadratmetern. Als Hebesatz der Gemeinde werden 400 Prozent unterstellt.

Nun müssen Sie zunächst die 600 Quadratmeter Grund und Boden mit der Äquivalenzzahl von 0,04 Euro pro Quadratmeter multiplizieren. Das Ergebnis von 24 Euro wiederum wird mit der Grundsteuermesszahl von 100 Prozent multipliziert, was weiterhin 24 Euro ergibt.

Die 160 Quadratmeter Wohnfläche hingegen werden mit 0,50 Euro pro Quadratmeter angesetzt, was 80 Euro macht und mit der geringeren Grundsteuermesszahl von 70 Prozent multipliziert. Daraus ergeben sich 56 Euro.

Die Summe dieser beiden Grundsteuermessbeträge – also 24 Euro und 56 Euro – multiplizieren Sie im letzten Schritt noch mit dem Hebesatz von 400 Prozent. Heißt: 80 Euro x 400 Prozent = 320 Euro Grundsteuer im Jahr.

Laut Wohnflächenverordnung gelten alle Flächen innerhalb einer Wohnung sowie Wintergärten, Balkone und Terrassen als Wohnfläche. Auch ein häusliches Arbeitszimmer zählt dazu. Balkon- und Terrassenflächen werden in der Regel mit einem Viertel, Wintergärten zur Hälfte der Wohnfläche zugerechnet. Je nach Höhe des Raums zählt er allerdings nicht voll zur Wohnfläche. Ist die sogenannte lichte Höhe geringer als zwei Meter, aber höher als ein Meter, zählt der Raum nur zu 50 Prozent als Wohnfläche. Alles über zwei Meter gilt als volle Wohnfläche, alles unter einem Meter zählt gar nicht zur Wohnfläche.

Als lichte Höhe bezeichnet man die Höhe eines Raums, gemessen ab der Oberkante des Fußbodens bis zur Unterkante der Decke. Nicht zur Wohnfläche gehören Kellerräume, Abstellräume außerhalb der Wohnung, Waschräume, Heizungsräume und Garagen. Ebenfalls nicht einbeziehen müssen Sie Schornsteine, freistehende Pfeiler und Säulen, Bekleidungen, sofern sie höher als 1,50 Meter sind und ihre Grundfläche mehr als 0,1 Quadratmeter beträgt. Auch Treppen mit mehr als drei Stufen sind keine Wohnfläche.

Elster bietet für jedes Bundesland die passenden elektronischen Formulare. Jene für Bayern finden Sie hier. In unserem gesonderten Ratgeber erfahren Sie zudem, wie Sie die Grundsteuererklärung mit Elster genau ausfüllen und welche Daten Sie benötigen.

Grundsätzlich soll die Grundsteuerreform aufkommensneutral sein. Das bedeutet, dass Kommunen nach der Neuberechnung ab 2025 insgesamt nicht mehr Grundsteuer einnehmen sollen als vorher. Dafür sollen sie ihren Hebesatz entsprechend anpassen. Trotzdem wird es innerhalb einer Kommune dazu kommen, dass sich Grundsteuerlasten verschieben. Einige Besitzer von Häusern und Eigentumswohnungen werden mehr zahlen als bisher, andere weniger. Das gilt für das Landesmodell von Bayern genauso wie beim Bundesmodell.

Die Grundsteuererklärung in Bayern kann entweder komplett digital über Elster oder analog durch Ausfüllen eines Papier-Formulars bei Ihrem Finanzamt oder der Gemeindeverwaltung erfolgen.

Die Wohnfläche zählt in Bayern zur Berechnungsgrundlage der Grundsteuer. Es handelt sich dabei um die Gesamtfläche aller Räume einer Wohnung, einschließlich Balkone und Terrassen. Nicht dazu zählen dagegen Keller, Dachböden oder Garagen. Die genaue Definition kann je nach Bundesland variieren.