„Ab wann fällt die Schenkungssteuer an? Erfahren Sie hier alles Wichtige über den Zeitpunkt und die Voraussetzungen für die Besteuerung von Schenkungen. Lassen Sie sich informieren, um mögliche Steuerverpflichtungen rechtzeitig zu erkennen und zu vermeiden.“

- Wann kann ich nach dem Absetzen der Pille wieder mit der Einnahme beginnen?

- Kreative Herbstdeko für den Tisch – DIY Ideen zum Selbermachen

- Worte des Trostes und Mitgefühls in einer Trauerkarte finden

- Vorschriften und Anforderungen für den Bau von Anhängern: Tipps für selbstgemachte Anhänger

- Beyblade-Arena selber bauen: Geld sparen und Abwechslung garantieren

Schenkungssteuer: Ab wann muss sie gezahlt werden?

Die Schenkungssteuer muss gezahlt werden, wenn bestimmte Freibeträge überschritten werden. Die genauen Freibeträge hängen von der Beziehung zwischen Schenker und Beschenktem ab. Es gibt höhere Freibeträge für enge Familienangehörige wie Kinder und Ehepartner als für entferntere Verwandte oder Nichtverwandte.

Wenn der Wert der Schenkung den jeweiligen Freibetrag übersteigt, ist die Schenkungssteuer fällig. Die genaue Höhe der Steuer hängt vom Wert des Geschenks und dem Verwandtschaftsgrad zwischen Schenker und Beschenktem ab. Je höher der Wert der Schenkung ist, desto höher ist auch die Steuer.

Die Schenkungssteuer wird vom Beschenkten an das Finanzamt gezahlt. Wenn zum Beispiel Eltern ihren Kindern Geld oder andere Sachwerte schenken, müssen die Kinder die Schenkungssteuer zahlen, sofern der Wert der Schenkung den Freibetrag übersteigt.

Es ist wichtig zu beachten, dass Schenkungen in Deutschland innerhalb von drei Monaten meldepflichtig sind, wenn der Wert über dem jeweiligen Freibetrag liegt. Die Meldung erfolgt durch Einreichung einer Schenkungsteuererklärung beim Finanzamt. In dieser Erklärung müssen alle relevanten Informationen über die Schenkung und deren Wert angegeben werden.

Das Finanzamt prüft dann die Angaben und berechnet die Höhe der Schenkungssteuer, die vom Beschenkten zu entrichten ist. Die Höhe der Steuer variiert je nach dem Wert der erhaltenen Schenkung und dem Verwandtschaftsgrad zwischen Schenker und Beschenktem.

Es gibt verschiedene Möglichkeiten, die Schenkungssteuer zu vermeiden oder zu minimieren. Eine Option ist die Nutzung der Freibeträge, die es erlauben, bis zu bestimmten Beträgen schenkungssteuerfrei zu verschenken. Auch rechtliche Gestaltungsmöglichkeiten wie die Übertragung von Immobilien oder Unternehmensanteilen unter bestimmten Bedingungen können begünstigt sein.

Es ist ratsam, sich vor größeren Schenkungen von einem Steuerberater oder Rechtsanwalt beraten zu lassen, da die Schenkungssteuer komplex ist und individuelle Umstände berücksichtigt werden sollten.

Schenkungssteuer: Wann fällt sie an?

Die Schenkungssteuer fällt in Deutschland an, wenn bestimmte Freibeträge überschritten werden. Die genauen Freibeträge hängen von der Beziehung zwischen Schenker und Beschenktem ab. Je enger die Verwandtschaft, desto höher ist in der Regel der Freibetrag. Zum Beispiel gibt es höhere Freibeträge für Ehepartner und Kinder als für entferntere Verwandte oder Nichtverwandte.

Wenn eine Schenkung den Freibetrag übersteigt, muss der Beschenkte die Schenkungssteuer zahlen. Der Steuersatz steigt progressiv mit dem Wert der Schenkung und variiert je nach Verwandtschaftsgrad zwischen Schenker und Beschenktem.

Um die Schenkungssteuer zu berechnen, müssen sowohl der Wert der erhaltenen Schenkung als auch der Verwandtschaftsgrad berücksichtigt werden. Je nachdem, in welche Steuerklasse der Beschenkte fällt, wird die Steuer entsprechend festgelegt.

Es ist wichtig zu beachten, dass neben der Schenkungssteuer auch weitere Steuern wie die Abgeltungssteuer oder die Kapitalertragsteuer anfallen können, je nachdem, welche Geld- oder Sachwerte verschenkt wurden.

Es besteht jedoch die Möglichkeit, die Schenkungssteuer zu minimieren oder sogar zu vermeiden. Eine Option ist die Nutzung der Freibeträge, die es erlauben, bis zu bestimmten Beträgen schenkungssteuerfrei zu verschenken. Darüber hinaus können bestimmte Gestaltungsmöglichkeiten wie Immobilien- oder Unternehmensschenkungen unter bestimmten Bedingungen begünstigt sein.

Es ist ratsam, sich vor größeren Schenkungen von einem Steuerberater oder Rechtsanwalt beraten zu lassen, da die Schenkungssteuer komplex ist und individuelle Umstände berücksichtigt werden sollten.

Ab welchem Betrag ist die Schenkungssteuer zu zahlen?

Die Schenkungssteuer ist in Deutschland zu zahlen, wenn bestimmte Freibeträge überschritten werden. Die genauen Freibeträge hängen von der Beziehung zwischen Schenker und Beschenktem ab. Zum Beispiel gibt es höhere Freibeträge für enge Familienangehörige wie Kinder und Ehepartner als für entferntere Verwandte oder Nichtverwandte.

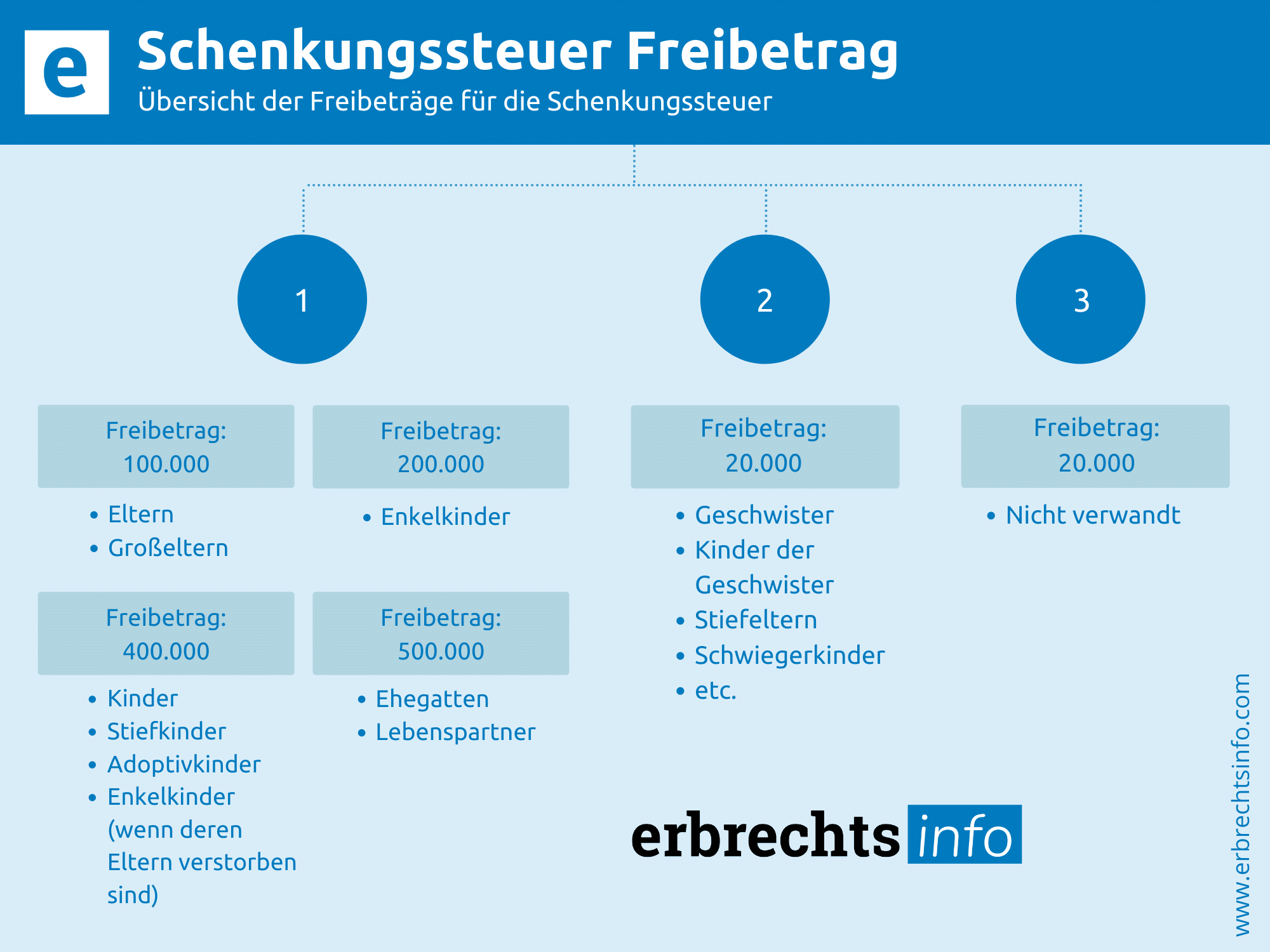

Hier sind die aktuellen Freibeträge für die Schenkungssteuer:

– Steuerklasse I (sehr nahe Verwandte):

– Ehepartner, eingetragene Lebenspartner, leibliche Kinder, Stiefkinder, Adoptivkinder sowie Enkel und Urenkel: 500.000 €

– Steuerklasse II (Geschwister, Neffen und Nichten, Stiefeltern, Schwiegereltern, Großeltern, Urgroßeltern und geschiedene Ehegatten bzw. ehemalige eingetragene Lebenspartner):

– Geschwister: 20.000 €

– Andere Personen: 20.000 €

– Steuerklasse III (weit entfernte Verwandte und nicht verwandte Personen):

– Alle Personen: 20.000 €

Wenn der Wert der Schenkung den entsprechenden Freibetrag überschreitet, muss der Beschenkte Schenkungssteuer zahlen. Die Höhe der Schenkungssteuer variiert je nach Wert der erhaltenen Schenkung und dem Verwandtschaftsgrad zwischen dem Schenker und dem Beschenkten.

Es ist wichtig zu beachten, dass diese Freibeträge alle zehn Jahre erneut genutzt werden können. Das bedeutet, dass ein Schenker innerhalb von zehn Jahren mehrere Schenkungen bis zum jeweiligen Freibetrag tätigen kann, ohne Schenkungssteuer zahlen zu müssen.

Es ist ratsam, sich bei größeren Schenkungen von einem Steuerberater oder Rechtsanwalt beraten zu lassen, da die Schenkungssteuer komplex ist und individuelle Umstände berücksichtigt werden sollten.

Schenkungssteuer: Ab wann gilt der Freibetrag?

Die Schenkungssteuer in Deutschland unterliegt bestimmten Freibeträgen, bis zu denen Schenkungen ohne Steuerzahlung möglich sind. Diese Freibeträge variieren je nach Verwandtschaftsgrad zwischen dem Schenker und dem Beschenkten.

Hier sind die aktuellen Freibeträge für die Schenkungssteuer:

– Steuerklasse I: Für sehr nahe Verwandte wie Ehepartner, eingetragene Lebenspartner, leibliche Kinder, Stiefkinder, Adoptivkinder sowie Enkel und Urenkel beträgt der Freibetrag 400.000 €.

– Steuerklasse II: Geschwister, Neffen und Nichten, Stiefeltern, Schwiegereltern, Großeltern, Urgroßeltern und geschiedene Ehegatten beziehungsweise ehemalige eingetragene Lebenspartner haben einen Freibetrag von 20.000 €.

– Steuerklasse III: Für weit entfernte Verwandte und nicht verwandte Personen gilt ein Freibetrag von 20.000 €.

Diese Freibeträge gelten pro Person und können alle zehn Jahre erneut genutzt werden.

Es ist wichtig zu beachten, dass der Wert der Schenkung den jeweiligen Freibetrag nicht überschreiten darf. Wenn dies der Fall ist, muss der Beschenkte Schenkungssteuer auf den überschüssigen Betrag zahlen.

Es gibt jedoch auch bestimmte Gestaltungsmöglichkeiten und Ausnahmen, um die Schenkungssteuer zu vermeiden oder zu minimieren. Es ist ratsam, sich vor größeren Schenkungen von einem Steuerberater oder Rechtsanwalt beraten zu lassen, da die Schenkungssteuer komplex ist und individuelle Umstände berücksichtigt werden sollten.

Wann greift die Schenkungssteuer in Deutschland?

Die Schenkungssteuer in Deutschland greift, wenn bestimmte Freibeträge überschritten werden. Die genauen Freibeträge hängen von der Beziehung zwischen Schenker und Beschenktem ab. Für sehr nahe Verwandte wie Ehepartner, eingetragene Lebenspartner, leibliche Kinder, Stiefkinder, Adoptivkinder sowie Enkel und Urenkel gilt ein höherer Freibetrag als für entferntere Verwandte oder Nichtverwandte.

Hier sind die Freibeträge für die verschiedenen Steuerklassen:

– Steuerklasse I: Sehr nahe Verwandte wie Ehepartner, eingetragene Lebenspartner, leibliche Kinder, Stiefkinder, Adoptivkinder sowie Enkel und Urenkel.

– Steuerklasse II: Geschwister, Neffen und Nichten, Stiefeltern, Schwiegereltern, Großeltern, Urgroßeltern und geschiedene Ehegatten beziehungsweise ehemalige eingetragene Lebenspartner.

– Steuerklasse III: Weit entfernte Verwandte und nicht verwandte Personen.

Die Höhe der Schenkungssteuer hängt vom Wert der erhaltenen Schenkung und dem Verwandtschaftsgrad zwischen dem Schenker und dem Beschenkten ab. Je nach Grad der Verwandtschaft werden die Beschenkten in eine der drei Steuerklassen eingeteilt. Der Betrag der Schenkung über den Freibetrag hinaus entscheidet dann über die Höhe der Schenkungssteuer.

Es ist wichtig zu beachten, dass diese Steuerklassen nichts mit den Steuerklassen der Einkommensteuer zu tun haben. Sie dienen allein der Definition von Schenkungssteuerfreibeträgen und -steuersätzen für die Beschenkten.

Es ist ratsam, sich vor größeren Schenkungen von einem Steuerberater oder Rechtsanwalt beraten zu lassen, da die Schenkungssteuer komplex ist und individuelle Umstände berücksichtigt werden sollten.

Wie hoch muss der Wert einer Schenkung sein, um Steuern zahlen zu müssen?

Die Höhe des steuerpflichtigen Betrags einer Schenkung hängt von den Freibeträgen ab. In Deutschland gibt es bestimmte Freibeträge, bis zu denen Schenkungen ohne Steuerzahlung möglich sind. Der Wert einer Schenkung muss den jeweiligen Freibetrag überschreiten, damit Steuern gezahlt werden müssen. Die genauen Freibeträge variieren je nach Verwandtschaftsgrad zwischen dem Schenker und dem Beschenkten.

Hier sind die aktuellen Freibeträge für die Schenkungssteuer in Deutschland:

– Für Ehepartner und eingetragene Lebenspartner beträgt der Freibetrag 500.000 €.

– Für Kinder und Stiefkinder liegt der Freibetrag bei 400.000 €.

– Enkelkinder können einen Freibetrag von 200.000 € nutzen, wenn ihre Eltern noch leben. Wenn die Eltern bereits verstorben sind, gilt ebenfalls ein Freibetrag von 400.000 €.

– Geschwister haben einen Freibetrag von 20.000 €.

– Für alle anderen Personen (wie zum Beispiel Neffen, Nichten oder nicht verwandte Personen) liegt der Freibetrag bei 20.000 €.

Wenn der Wert einer Schenkung den jeweiligen Freibetrag überschreitet, muss auf den übersteigenden Betrag Schenkungssteuer gezahlt werden. Die Höhe der Steuer richtet sich nach dem Verwandtschaftsgrad zwischen dem Schenker und dem Beschenkten sowie nach dem Wert der Schenkung.

Es ist wichtig, die aktuellen Freibeträge zu beachten und den Wert einer Schenkung sorgfältig zu berechnen, um sicherzustellen, dass keine Schenkungssteuerzahlungen fällig werden. Es kann ratsam sein, sich von einem Steuerberater oder Rechtsanwalt beraten zu lassen, um die steuerlichen Auswirkungen einer Schenkung richtig einzuschätzen.

Zusammenfassend lässt sich sagen, dass die Schenkungssteuer in Deutschland ab einem bestimmten Wert der Schenkung anfällt. Die genaue Höhe des Steuersatzes und die Freibeträge hängen von verschiedenen Faktoren ab. Es ist ratsam, frühzeitig über mögliche Steuerpflichten bei Schenkungen nachzudenken und gegebenenfalls professionellen Rat einzuholen, um unangenehme Überraschungen zu vermeiden.