„Wann verjährt Steuerhinterziehung? Erfahren Sie in diesem Artikel, welche Fristen gelten und ab wann Sie nicht mehr strafrechtlich belangt werden können. Bleiben Sie auf dem neuesten Stand der Verjährungsregelungen und handeln Sie rechtzeitig.“

- Peinliche Verwechslung: Patricia Kelly dachte, Jürgen Drews sei tot

- Natürlicher Stickstoffdünger selber machen: Effektive Methoden für gesundes Pflanzenwachstum

- Die besten DIY-Ideen: Fliegenfalle selber bauen!

- Duftbaum selber gestalten: Individuelle Werbeideen mit AUTOAROMA

- Entdecke, wie selten dein Geburtstag wirklich ist!

Verjährung der Steuerhinterziehung: Wann tritt sie ein?

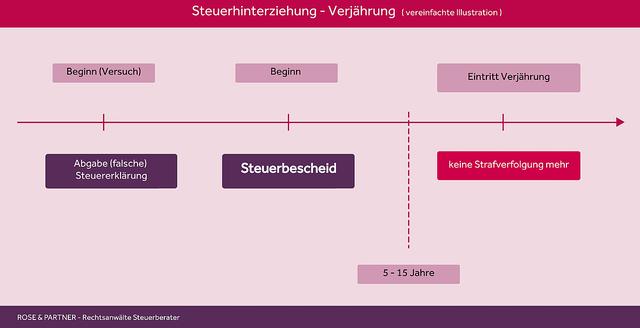

Die Verjährung der Steuerhinterziehung tritt in verschiedenen Fällen ein, abhängig von den Umständen und der Art des Vergehens. Hier sind einige wichtige Punkte zur Verjährung der Steuerhinterziehung:

– Die strafrechtliche Verjährungsfrist für einfache Steuerhinterziehung beträgt 5 Jahre. Das bedeutet, dass die Strafverfolgung nach Ablauf dieser Frist nicht mehr möglich ist.

– Bei besonders schweren Fällen der Steuerhinterziehung beträgt die strafrechtliche Verjährungsfrist mittlerweile 15 Jahre. Dies gilt für Fälle, in denen die Steuerverkürzung einen „besonders großen Ausmaß“ hat.

– Es gibt auch eine absolute Verjährungsfrist für die Strafverfolgung von Steuerhinterziehung. Diese tritt nach dem doppelten der Regelverjährungsfrist ein, also nach 10 Jahren für einfache Steuerhinterziehung und nach 37,5 Jahren für besonders schwere Fälle.

– Die strafrechtliche Verjährung beginnt mit der Tatbeendigung. Im Fall von unrichtigen oder unvollständigen Angaben in einer Steuererklärung ist dies der Zeitpunkt, an dem der entsprechende Steuerbescheid dem Steuerpflichtigen bekanntgegeben wird.

– Die Verjährungsfristen können unterbrochen werden durch bestimmte Ereignisse wie die Einleitung eines Ermittlungsverfahrens oder die richterliche Anordnung einer Durchsuchung. In solchen Fällen beginnt die Verjährungsfrist erneut zu laufen.

– Die Verjährung von Steuerhinterziehung hat auch Auswirkungen auf die Möglichkeit einer strafbefreienden Selbstanzeige gemäß § 371 der Abgabenordnung. Früher war es erforderlich, dass alle unverjährten Steuerstraftaten einer Steuerart offengelegt wurden, um Straffreiheit zu erlangen. Seit dem 01.01.2015 muss sich die Selbstanzeige mindestens auf alle Steuerstraftaten einer Steuerart innerhalb der letzten zehn Kalenderjahre erstrecken.

Diese Informationen sollen nur einen Überblick über die Verjährung der Steuerhinterziehung geben und stellen keine Rechtsberatung dar. Bei konkreten Fragen oder rechtlichen Angelegenheiten sollte immer ein spezialisierter Anwalt oder eine Fachperson konsultiert werden.

Steuerhinterziehung: Wann verjähren die Schulden?

Die Verjährung von Steuerschulden richtet sich nach den Bestimmungen der Abgabenordnung (AO). Es gibt zwei Arten der Verjährung: die Zahlungsverjährung und die strafrechtliche Verfolgungsverjährung.

Die Zahlungsverjährung tritt ein, wenn das Finanzamt eine Steuerschuld nicht innerhalb einer bestimmten Frist geltend macht. Gemäß § 228 AO beträgt diese Frist grundsätzlich vier Jahre. Sie kann jedoch verlängert werden, zum Beispiel wenn ein Steuerstrafverfahren eingeleitet wurde oder eine Selbstanzeige vorliegt. In besonders schweren Fällen der Steuerhinterziehung beträgt die Zahlungsverjährung zehn Jahre.

Die strafrechtliche Verfolgungsverjährung bestimmt, wie lange eine Strafverfolgung wegen Steuerhinterziehung möglich ist. Die Verjährungsfrist hängt von der Schwere des Delikts ab. Bei einfacher Steuerhinterziehung beträgt sie fünf Jahre, bei besonders schweren Fällen 15 Jahre. Die absolute Verfolgungsverjährung tritt nach dem Doppelten der Regelverjährungsfrist ein, also nach zehn Jahren bei einfacher Steuerhinterziehung und nach 37,5 Jahren bei besonders schweren Fällen.

Es ist wichtig zu beachten, dass die Verjährungsfristen erst ab dem Zeitpunkt der Tatbeendigung beginnen. Bei der Steuerhinterziehung durch Abgabe einer unrichtigen oder unvollständigen Steuererklärung ist dies der Zeitpunkt, in dem der Steuerbescheid zugestellt wird. Bei der pflichtwidrigen Nichtabgabe von Steuererklärungen tritt die Beendigung ein, wenn die zu niedrige Steuerfestsetzung bekanntgegeben wird.

Die Verjährung kann durch bestimmte Ereignisse unterbrochen werden, wie zum Beispiel die Einleitung eines Ermittlungsverfahrens oder eine richterliche Durchsuchungsanordnung. In diesem Fall beginnt die Verjährungsfrist erneut zu laufen.

Es ist zu beachten, dass diese Informationen sich auf das deutsche Steuerrecht beziehen und möglicherweise nicht für andere Länder gelten. Es wird empfohlen, sich bei konkreten Fragen an einen Steuerexperten zu wenden.

Strafrechtliche Verjährung bei Steuerdelikten: Was sind die Fristen?

Die strafrechtliche Verjährung bei Steuerdelikten ist ein wichtiges Thema im Steuerstrafrecht, insbesondere bei der Verteidigung gegen den Vorwurf der Steuerhinterziehung. Die Verjährungsfristen bestimmen, wann eine Strafverfolgung nicht mehr möglich ist.

Für die einfache Steuerhinterziehung beträgt die strafrechtliche Verjährungsfrist 5 Jahre. Dies gilt gemäß § 78 StGB, der die allgemeinen strafrechtlichen Verjährungsfristen regelt.

Bei besonders schweren Fällen der Steuerhinterziehung beträgt die Verjährungsfrist mittlerweile 15 Jahre. Dies ergibt sich aus § 376 Abs. 1 AO, einer speziellen Vorschrift im Steuerstrafrecht.

Die absolute Verjährung tritt in beiden Fällen nach dem doppelten der Regelverjährung ein, also nach 10 Jahren für einfache Steuerhinterziehung und nach 37,5 Jahren für besonders schwere Fälle.

Es gibt auch noch die strafrechtliche Vollstreckungsverjährung (§ 79 StGB), die regelt, wann eine rechtskräftig verhängte Strafe nicht mehr vollstreckt werden darf.

Die strafrechtliche Verfolgungsverjährung beginnt mit der Tatbeendigung. Bei der Steuerhinterziehung durch Abgabe einer unrichtigen oder unvollständigen Steuererklärung ist dies der Zeitpunkt, in dem der entsprechende Steuerbescheid bekanntgegeben wird.

Die Verjährung kann unterbrochen werden, zum Beispiel durch die Einleitung eines Ermittlungsverfahrens oder eine richterliche Beschlagnahme- oder Durchsuchungsanordnung. Die absolute Verfolgungsverjährung stellt jedoch eine Grenze dar und tritt nach dem doppelten der gesetzlichen Verjährungsfrist ein.

Es ist wichtig zu beachten, dass diese Informationen auf dem aktuellen Stand sind und sich Gesetze und Vorschriften ändern können. Es wird empfohlen, einen Rechtsanwalt oder Steuerberater für spezifische Fragen zur strafrechtlichen Verjährung bei Steuerdelikten zu konsultieren.

Bedeutung der strafrechtlichen Verjährung für Selbstanzeigen bei Steuerhinterziehung

Die strafrechtliche Verjährung spielt eine wichtige Rolle bei Selbstanzeigen bei Steuerhinterziehung. Eine Selbstanzeige kann zu Straffreiheit führen, wenn bestimmte Voraussetzungen erfüllt sind. Eine dieser Voraussetzungen war bisher, dass alle unverjährten Steuerstraftaten einer Steuerart offengelegt werden müssen.

Seit dem 1. Januar 2015 ist jedoch die neue Regelung in Kraft getreten, dass die Selbstanzeige sich mindestens auf alle Steuerstraftaten einer Steuerart innerhalb der letzten zehn Kalenderjahre erstrecken muss. Diese Frist von zehn Jahren überschreitet die regelmäßige Verjährungsfrist für nicht besonders schwere Fälle von Steuerhinterziehung, die fünf Jahre beträgt.

Die strafrechtliche Verjährungsfrist beginnt mit der Tatbeendigung. Bei der Steuerhinterziehung durch Abgabe einer unrichtigen oder unvollständigen Steuererklärung ist dies der Zeitpunkt, in dem der Steuerbescheid zugestellt wird. Bei pflichtwidriger Nichtabgabe von Steuererklärungen tritt die Beendigung ein, wenn die zu niedrige Steuerfestsetzung bekanntgegeben wird.

Eine Unterbrechung der Verjährung erfolgt beispielsweise durch Bekanntgabe eines Ermittlungsverfahrens oder Bußgeldverfahrens, Vernehmung des Beschuldigten, richterliche Beschlagnahme- oder Durchsuchungsanordnung und Haftbefehl.

Die absolute Verfolgungsverjährung tritt nach dem Doppelten der gesetzlichen Verjährungsfrist ein, also nach zehn Jahren bei einfacher Steuerhinterziehung und nach 37,5 Jahren bei besonders schwerer Steuerhinterziehung.

Insgesamt ist die strafrechtliche Verjährung für Selbstanzeigen bei Steuerhinterziehung von großer Bedeutung, da sie die Straffreiheit oder Strafverfolgung beeinflusst. Es ist daher wichtig, sich über die Verjährungsfristen im Steuerstrafrecht zu informieren und diese bei einer Selbstanzeige zu beachten.

Cum/Ex-Deals: Strafrechtliche Abschöpfung trotz steuerlicher Verjährung

Cum/Ex-Deals sind bereits steuerlich verjährt, können jedoch trotzdem strafrechtlich abgeschöpft werden. Dies wurde im Deutschen Bundestag diskutiert und als positiv bewertet, um sicherzustellen, dass die kriminellen Cum/Ex-Gangster nicht ungestraft davonkommen.

Die strafrechtliche Verjährungsfrist für Steuerhinterziehung ist aufgrund der langen Verfahrensdauer im Steuerstrafrecht ein wichtiges Thema. Die Verjährungsfristen bestimmen, wann eine Strafverfolgung nicht mehr möglich ist, obwohl der Straftatbestand erfüllt wurde.

Für die einfache Steuerhinterziehung beträgt die strafrechtliche Verjährungsfrist 5 Jahre. Bei besonders schweren Fällen kann diese Frist jedoch auf 15 Jahre verlängert werden. Die absolute Verjährung tritt nach dem doppelten der Regelverjährung ein, also nach 10 Jahren für einfache Steuerhinterziehung und nach 37,5 Jahren für besonders schwere Fälle.

Die strafrechtliche Verfolgungsverjährung beginnt mit der Tatbeendigung. Im Fall von Steuerhinterziehung durch Abgabe einer unrichtigen oder unvollständigen Steuererklärung ist dies der Zeitpunkt, in dem der Steuerbescheid bekanntgegeben wird. Bei pflichtwidriger Nichtabgabe von Steuererklärungen tritt die Beendigung mit Bekanntgabe einer zu niedrigen Steuerfestsetzung ein.

Die Verjährungsfrist kann durch verschiedene Ereignisse unterbrochen werden, wie z.B. die Einleitung eines Ermittlungsverfahrens oder eine Durchsuchungsanordnung. Die absolute Verfolgungsverjährung stellt jedoch eine Grenze dar, nach der eine Straftat auf jeden Fall verjährt ist.

Trotz der steuerlichen Verjährung können also Cum/Ex-Deals strafrechtlich abgeschöpft werden, um sicherzustellen, dass die Täter zur Rechenschaft gezogen werden. Dies ist ein wichtiger Schritt im Kampf gegen Steuerhinterziehung und die Bekämpfung von kriminellen Machenschaften im Finanzsektor.

Steuerhinterziehung und Strafverfolgungsverjährung: Besonderheiten im Steuerstrafrecht

Die strafrechtliche Verjährung von Steuerstraftaten hat im Steuerstrafrecht einige Besonderheiten. Aufgrund der oft langen Verfahrensdauer im Steuerstrafrecht sind die Verjährungsfristen ein wichtiges Thema bei der Verteidigung gegen den Vorwurf der Steuerhinterziehung.

Eine wichtige Rolle spielte die strafrechtliche Verjährung der Steuerhinterziehung für die strafbefreiende Selbstanzeige gemäß § 371 der Abgabenordnung (AO). Früher musste eine Selbstanzeige alle unverjährten Steuerstraftaten einer bestimmten Art umfassen. Seit dem 01.01.2015 müssen unverjährte Steuerstraftaten zwar immer noch angezeigt werden, jedoch mindestens alle Straftaten einer bestimmten Art innerhalb der letzten zehn Kalenderjahre.

Die strafrechtliche Verfolgungsverjährung beginnt mit der Tatbeendigung. Im Falle der Steuerhinterziehung durch Abgabe einer unrichtigen oder unvollständigen Steuererklärung ist dies der Zeitpunkt, in dem der entsprechende Steuerbescheid dem Täter bekanntgegeben wird. Der Beginn der Verfolgungsverjährung ist also in erster Linie abhängig von der Zustellung des Steuerbescheids und nicht vom Kalenderjahr.

Für die einfache Steuerhinterziehung beträgt die Verfolgungsverjährung fünf Jahre, während sie bei besonders schweren Fällen mittlerweile 15 Jahre beträgt. Die absolute Verjährung tritt in beiden Fällen nach dem Zweieinhalbfachen der Regelverjährungsfrist ein, also nach 10 bzw. 37,5 Jahren.

Die Verjährung kann jedoch unterbrochen werden, zum Beispiel durch die Einleitung eines Ermittlungsverfahrens oder durch richterliche Anordnungen wie Beschlagnahmungen oder Durchsuchungen. Nach Ablauf des Doppelten der gesetzlichen Verjährungsfrist ist die Tat jedoch immer verjährt.

Es gibt auch besondere Verjährungsfristen für andere Steuerdelikte wie den Bannbruch, Schmuggel und Steuerhehlerei. Diese Fristen liegen zwischen fünf und zehn Jahren, je nach Schwere des Delikts.

Insgesamt sind die strafrechtlichen Verjährungsfristen im Steuerstrafrecht ein komplexes Thema und können große Auswirkungen auf die Strafverfolgung von Steuerstraftaten haben.

Steuerhinterziehung verjährt nach einer bestimmten Frist, abhängig von der Höhe des hinterzogenen Betrags. In den meisten Fällen beträgt die Verjährungsfrist 5 Jahre, kann aber in einigen Situationen auf bis zu 10 Jahre verlängert werden. Es ist wichtig, dass Steuerpflichtige ihre steuerlichen Verpflichtungen erfüllen und mögliche Konsequenzen wie Strafen oder Haft vermeiden.